連続増配銘柄といえば、毎年必ず増配するイメージが強いと思います。しかし、配当貴族や配当チャンピオン、配当王は必ずしも毎年増配するわけではありません。

しかしなかには25年以上連続で毎年必ず増配を継続している銘柄も存在します。ただ、このような基準を満たす米国株の名称が特に決められていないのです。

そこで、配当貴族の上位版という意味を込めて「配当公爵(Dividend Dukes)」と名付けました。名前の由来は、イギリスの貴族階級で最も爵位が高い公爵から来ています。減配リスクが低い優良米国株です。

配当きぞくん

配当貴族の上位版じゃ

この記事は、技術評論社から出ている著書の中身をブログ用に見やすく編集したものです。

出版社のご厚意で本の無料公開が実現しました。ぜひ最後までお読み下さい。

クリックできる目次

配当公爵とは?

配当公爵(Dividend dukes)は、25年以上連続で12カ月以内の増配スパンを続けてきた銘柄のことです。前回の増配から12カ月を超過しても増配がないと連続増配記録がストップします。もちろん減配されればその時点でアウトです。

四半期配当の会社なら、5四半期以上連続で増配がないと連続増配年数が途切れます。非常にシンプルで分かりやすい基準ですね。

配慮事項

イレギュラーなケースが発生したときは、配慮事項を考慮したうえで増配年数をカウントすることとしました。配慮事項の内容は配当貴族指数や配当チャンピオンに準拠した次の3つになります。

- 四半期配当のみ考慮(特別配当は除外)

- スピンオフされた銘柄は、スピンオフ前の増配履歴をカウント

- 株式分割やスピンオフで1株配当が減少したときは分割割合を考慮

1つ目の配慮事項は、定期的な四半期配当のみを対象にすることです。イレギュラーな特別配当などは増配および減配の判断には含みません。

2つ目の配慮事項は、スピンオフされた銘柄の増配年数についてです。連続増配を継続した状態で会社がスピンオフして2つに分かれるケースがあります。このようなケースでは、スピンオフ前の増配履歴をスピンオフ後の銘柄に適用して連続増配年数をカウントします。

過去にスピンオフした銘柄で配当公爵に入っているのはアボット・ラボラトリーズ(ABT)とアッヴィ(ABBV)です。どちらの銘柄もスピンオフ前と後で、変わらず12カ月以内の増配ペースを25年以上継続しています。

そしてもうひとつ、フィリップモリス(PM)とアルトリアグループ(MO)も1998年以降12カ月以内の増配ペースを続けているため配当公爵に入っています。

3つ目の配慮事項は、株式分割やスピンオフで1株配当が減少したときです。1株配当が減少しても、分割割合を考慮した配当金が減配していなければ連続増配年数はそのまま引き継がれます。

配当公爵の銘柄リスト

配当貴族指数および配当チャンピオンに含まれる全銘柄の配当履歴を調べて、配当公爵の条件を満たす銘柄だけをピックアップしました。(OTC銘柄を除く)

| Ticker | 企業名 | セクター |

|---|---|---|

| ABBV | アッヴィ | ヘルスケア |

| ABM | ABMインダストリーズ | 資本財 |

| ABT | アボット・ラボラトリーズ | ヘルスケア |

| ADP | オートマティック・ データ・プロセッシング | 情報技術 |

| APD | エアープロダクツ・ アンド・ケミカルズ | 素材 |

| ATO | アトモス・エナジー | 公益 |

| BDX | ベクトン・ディッキンソン | ヘルスケア |

| BEN | フランクリン・リソーシズ | 金融 |

| BF.B | ブラウン・フォーマン | 生活必需品 |

| BRC | ブレイディ | 資本財 |

| BRO | ブラウン・アンド・ブラウン | 金融 |

| CBSH | コマース・バンクシェアーズ | 金融 |

| CSL | カーライル | 資本財 |

| CTAS | シンタス | 資本財 |

| CWT | カリフォルニア・ ウォーター・サービス | 公益 |

| EBTC | エンタープライズ・バンコープ | 金融 |

| ECL | エコラボ | 素材 |

| ED | コンソリデーテッド・エジソン | 公益 |

| EMR | エマソン・エレクトリック | 資本財 |

| EPD | エンタープライズ・プロダクツ・パートナーズ | エネルギー |

| ERIE | イリー・インデムニティー | 金融 |

| EXPD | エクスペディターズ・インター ナショナル・オブ・ワシントン | 資本財 |

| FUL | HBフラー | 素材 |

| GD | ゼネラル・ダイナミクス | 資本財 |

| GPC | ジェニュイン・パーツ | 一般消費財 |

| HRL | ホーメル・フーズ | 生活必需品 |

| IBM | IBM | 情報技術 |

| JNJ | ジョンソン・ エンド・ジョンソン | ヘルスケア |

| KMB | キンバリー・クラーク | 生活必需品 |

| KO | コカ・コーラ | 生活必需品 |

| LANC | ランカスター・コロニー | 生活必需品 |

| LIN | リンデ | 素材 |

| MATW | マシューズ・ インターナショナル | 資本財 |

| MCD | マクドナルド | 一般消費財 |

| MDT | メドトロニック | ヘルスケア |

| MGEE | MGEエナジー | 公益 |

| MKC | マコーミック | 生活必需品 |

| MO | アルトリアグループ | 生活必需品 |

| MSEX | ミドルセックス・ウォーター | 公益 |

| NEE | ネクステラ・エナジー | 公益 |

| NFG | ナショナル・フューエル・ガス | 公益 |

| NJR | ニュージャージー・リソーシズ | 公益 |

| NUE | ニューコア | 素材 |

| O | リアルティ・インカム | 不動産 |

| PEP | ペプシコ | 生活必需品 |

| PG | プロクター・ アンド・ギャンブル | 生活必需品 |

| PII | ポラリス・インダストリーズ | 一般消費財 |

| PM | フィリップモリス | 生活必需品 |

| RLI | RLI | 金融 |

| RNR | ルネサンスリー・ホールディングス | 金融 |

| SCL | ステファン | 素材 |

| SHW | シャーウィン・ウィリアムズ | 素材 |

| SO | サザン | 公益 |

| SYK | ストライカー | ヘルスケア |

| TR | トーツィー・ロール ・インダストリーズ | 生活必需品 |

| UVV | ユニバーサル | 生活必需品 |

| WLY | ジョン・ワイリー&サンズ | コミュニケーション |

| WMT | ウォルマート | 生活必需品 |

| WST | ウェスト・ファーマ シューティカル・サービシズ | ヘルスケア |

配当公爵のセクター分布

| セクター | 銘柄数 | 割合 |

|---|---|---|

| エネルギー | 1 | 1.7% |

| 素材 | 7 | 11.9% |

| 資本財 | 8 | 13.6% |

| 一般消費財 | 3 | 5.1% |

| 生活必需品 | 13 | 22.0% |

| ヘルスケア | 7 | 11.9% |

| 金融 | 7 | 11.9% |

| 情報技術 | 2 | 3.4% |

| コミュニケーション | 1 | 1.7% |

| 公益 | 9 | 15.3% |

| 不動産 | 1 | 1.7% |

| 合計 | 59 | 100% |

全11セクターに1銘柄以上存在しています。生活必需品セクターの割合が最も高いのが配当貴族指数との共通点ですね。

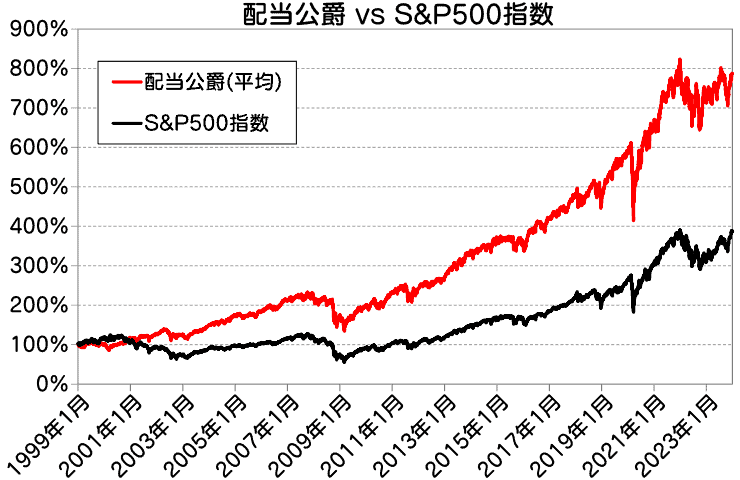

配当公爵 vs S&P500指数

長期リターン比較

当然のことながら、配当公爵だけを平均した指数というものはありません。そこで、全銘柄の平均株価上昇率とS&P500指数の株価上昇率を求めてグラフ化しました。配当金(分配金)を含まない単純な株価だけの比較です。

配当公爵(平均)のリターンは、同一期間の株価上昇率を1銘柄ずつ算出して平均したものです。

ただし、下記に示す銘柄は1999年からの株価データが存在しないため、次の期間から配当公爵(平均)のリターンに含んでいます。

- エンタープライズ・バンコープ(EBTC):2005年2月14日

- フィリップモリス(PM):2008年3月17日

- アッヴィ(ABBV):2013年1月2日

S&P500指数の株価データは「^GSPC」を使いました。ETFではなく、指数そのもののデータです。

上記のグラフは2000年1月3日終値を100%にあわせて2025年1月2日までの株価上昇率を比較したものです。見てのとおり、配当公爵(平均)がS&P500指数の株価上昇率を大きく上回っています。

2000年~2025年の25年間で配当公爵(平均)のリターンは約8.94倍、S&P500指数は約4.03倍という結果でした。ただ、ここで注意しておきたいことが2点あります。

- 生存バイアスがかかっている

- リバランスが行われていない

配当公爵(平均)のパフォーマンスには、途中で連続増配記録がストップした銘柄が最初から含まれてません。

減配銘柄や増配が途切れた銘柄は全体のパフォーマンスを落とす要因になるため、連続増配記録が途中で途切れた銘柄が含まれてない部分は差し引いて見る必要があります。

また、25年で一度もリバランスを行っていないというのも非現実的な話です。そこで、1年に1回リバランスした年次リターンも比較してみます。

1年ごとの年次リターン比較

1年ごとの株価を年初(終値)と年末(終値)で比較します。配当金(分配金)を含まない株価上昇率になります。

年次リターン(25年分)

| 暦年 | 配当公爵 | S&P500 | リターン差 |

|---|---|---|---|

| 2000年 | +22.69% | -9.27% | +31.96% |

| 2001年 | +10.89% | -10.53% | +21.42% |

| 2002年 | -3.15% | -23.80% | +20.66% |

| 2003年 | +18.73% | +22.32% | -3.59% |

| 2004年 | +17.32% | +9.33% | +7.99% |

| 2005年 | +4.03% | +3.84% | +0.18% |

| 2006年 | +15.61% | +11.78% | +3.83% |

| 2007年 | +4.69% | +3.65% | +1.04% |

| 2008年 | -17.41% | -37.58% | +20.18% |

| 2009年 | +15.44% | +19.67% | -4.23% |

| 2010年 | +13.78% | +11.00% | +2.78% |

| 2011年 | +6.22% | -1.12% | +7.34% |

| 2012年 | +9.41% | +11.68% | -2.27% |

| 2013年 | +24.28% | +26.39% | -2.11% |

| 2014年 | +11.51% | +12.39% | -0.88% |

| 2015年 | +0.64% | -0.69% | +1.33% |

| 2016年 | +21.40% | +11.24% | +10.17% |

| 2017年 | +13.14% | +18.42% | -5.27% |

| 2018年 | -1.73% | -7.01% | +5.28% |

| 2019年 | +22.92% | +28.71% | -5.79% |

| 2020年 | +4.61% | +15.29% | -10.69% |

| 2021年 | +24.25% | +28.79% | -4.54% |

| 2022年 | -3.77% | -19.95% | +16.18% |

| 2023年 | +2.46% | +24.73% | -22.27% |

| 2024年 | +6.15% | +24.01% | -17.86% |

| 平均 | +9.77% | +6.93% | +2.83% |

過去25年の平均年次リターンでも配当公爵(平均)がS&P500指数をアウトパフォームしていることが分かります。

年次リターンの勝率は56%(14勝11敗)で配当公爵がS&P500指数に勝ち越しています。

25年平均の年次リターンで+2%以上の差がついていることからも分かるように、配当公爵がS&P500指数を上回るのは必然の結果であると考えることができます。

Check 「米国株投資本の無料公開ページ一覧」に戻る

資産運用の知識