「優良株に投資したいけど、どうやって探せばいいか分からない」と思ったことはありませんか?

長期投資では優良株に投資できるかどうかが最終的なトータルリターンに大きな影響を与えます。

そこで今回は、平凡な個人投資家でも優良株に投資できるシンプルかつ再現性の高い方法を紹介します。

この記事は、技術評論社から出ている著書の中身をブログ用に見やすく編集したものです。

出版社のご厚意で本の無料公開が実現しました。ぜひ最後までお読み下さい。

クリックできる目次

優良株の定義

人によって優良株の条件は様々ですが、今回は長期投資を前提に優良株を次のように定義します。

【優良株の条件】

- 株主還元に積極的であり続ける

- 不況に強くて業績が安定している

- 1株あたりの価値が長期的に上がり続ける

- 一時的に業績が停滞しても結局は持ち直す

- 参入障壁(ワイドモート)の高い事業活動を行っている

- 長期的なトータルリターンが市場平均(S&P500指数)を上回る

長期投資の恩恵を受けるには上記のような優良株を売却せず、保有し続けることが大切になります。

株式市場の暴落で一時的に含み損を抱えたとしても優良株を投げ売りせずに保有し続けていれば、いずれ株価は回復します。優良株に長期投資することで、時間とともに含み益が複利で積み上がります。

優良株の探し方

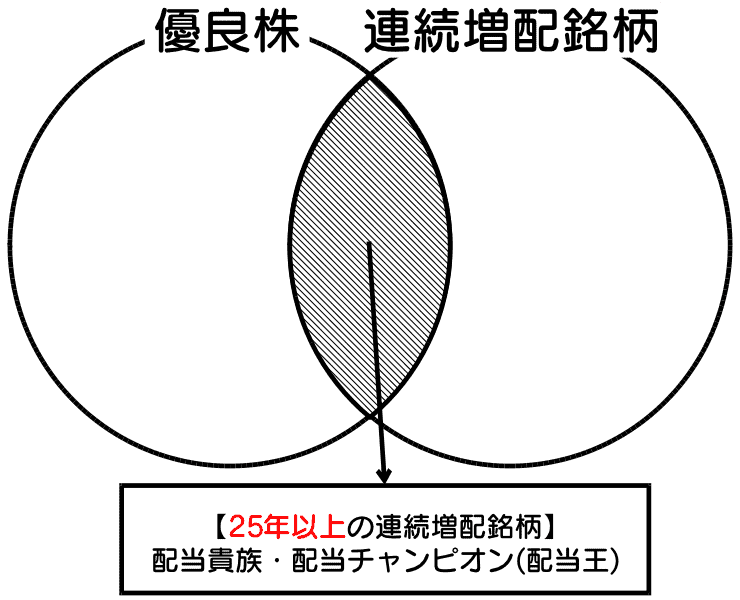

個人投資家が優良株に投資する現実的な方法は、ズバリ25年以上連続増配中の銘柄だけに投資することです。

25年以上も連続して増配を継続するには、長期的なEPS成長が欠かせません。業績が低迷してEPSが下がれば、いずれ配当性向が100%を超えて減配せざるを得ない状況になってしまうからです。

25年以上連続増配銘柄が長期的にEPSを伸すことができた秘密は、他社が容易にマネできない強み(ワイドモート)があったからこそと言えます。

ワイドモートがなければ競合他社の参入で市場シェアの奪い合いや価格競争に巻き込まれ、最終的に業績を落とすことになってしまいます。

それに、25年以上も減配せず増配を続けてきた事実からも分かるとおり、株主還元に積極的であることは明らかです。

CEOをはじめとする経営陣はストックオプションで報酬を受け取ることも多く、基本的に自社株を保有しています。増配や株価上昇は結果的に自身への報酬にもなるため、株主還元に積極的になるのは当然のことと言えます。

長期的に増配を続けてきた企業が減配するなんてことになんてなれば、経営者としてのキャリアに傷がつくことにもなりかねません。自身への報酬も減ることになるのでデメリットしかないわけですね。

- 不況下でも業績が安定している

- 参入障壁が高い事業を保有している

- 25年以上の増配実績があり、株主還元に積極的

- 長期的に市場平均を上回ってきた実績が配当貴族指数にある

上記のとおり、優良株は25年以上の連続増配銘柄以外にも多く存在します。しかし、連続増配銘柄以外の優良株は優良株であると判断するのが非常に困難です。

そこで、投資対象を25年以上の連続増配銘柄に絞るわけですね。基準を明確化することで減配したら売却という判断が可能になります。

当然ながら25年以上の連続増配銘柄だけに投資したとしても100%優良株に投資できるわけではありません。長期的に株価が伸びない銘柄や途中で減配する銘柄が出てくることもあるでしょう。

購入時点では、どの銘柄の株価が上がって、どの銘柄の株価が下がるかなんて誰にも分かりません。

大多数の優良株で占められる25年以上連続増配銘柄に分散投資することで、結果的にポートフォリオの多くが優良株で占められるようになります。

そもそも優良株に100%投資できる人など、この世に存在しません。どんな投資家でも多かれ少なかれ必ず失敗はあります。だからこそ、分散投資が必要になるわけですね。

仮に株式市場が暴落して大きな含み損を抱えたとしても、連続増配銘柄に分散投資していれば、配当によるプラスリターンが大きく削られるようなことは考えにくいです。

長期投資を実践する個人投資家にとって、減配リスクの低さは精神的な支えとしても機能してくれます。

優良株の探し方まとめ

ここまで25年以上連続増配銘柄のほとんどが優良株である理由について解説してきました。

連続増配銘柄は、保有期間が長くなればなるほど取得株価に対する配当利回り(YOC:Yield on Cost)が上がっていくメリットもあります。

仮に株式市場が暴落して大きな含み損を抱えたとしても、連続増配銘柄に分散投資していれば、配当によるプラスリターンが大きく削られるようなことは考えにくいです。

配当きぞくん

長期投資を実践する個人投資家にとって、減配リスクの低さは精神的な支えになるわけじゃな。

- 減配リスクが低い

- ハズレ銘柄を引く可能性が低い

- ドルベースの受取配当金が毎年増えていく

優良株の条件を満たす配当貴族と配当チャンピオンは、どちらも25年以上連続増配銘柄ですが増配基準に違いがあります。

詳しい違いは「連続増配株の条件とは?毎年増配しなくてもOKな理由を解説」に書きました。ぜひ読んでみてください。

Check 「米国株投資本の無料公開ページ一覧」に戻る

資産運用の知識