企業ごとに割安な株価の条件は異なります。たとえPERが25倍だったとしても、一概にすべての株が割高とは限らないのです。

このことは、技術評論社から出ている書著『バリュー投資家のための「米国株」データ分析』にも書きました。

できることなら、なるべく割安なときに買って含み損を抱えるリスクを下げたいですよね。

本記事では、

- 現在の株価は割安?

- 業績は安定してる?

- 連続増配年数は何年?

- 減配リスクは高くない?

こういった疑問に答えます。

グラフで長期データを示しているので、現在の株価が割安 or 割高なのか視覚的に理解しやすくなっています。

配当きぞくん

コルゲート・パルモリーブは生活必需品セクターじゃ。

クリックできる目次

決算データ

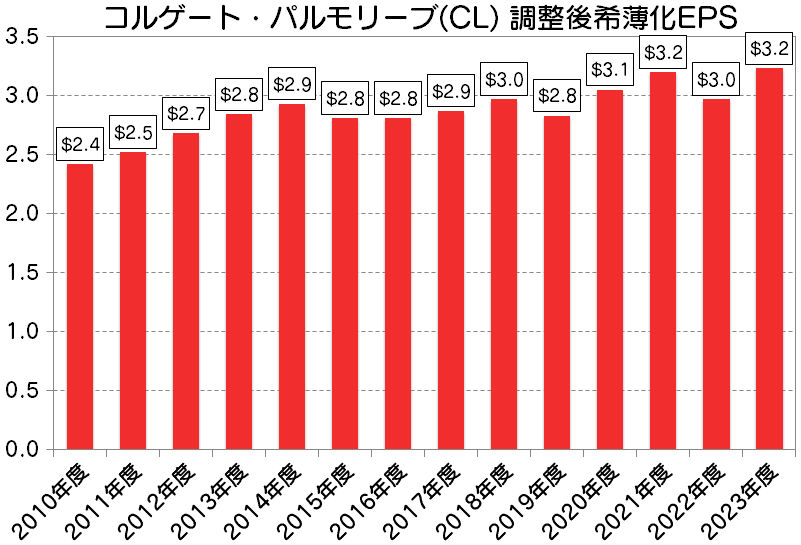

1株あたり利益(EPS)

上記は会計年度(1Q~4Q)の調整後希薄化EPSです。棒グラフにマウスカーソルをあてることでEPSデータが小数第2位まで表示されます。

上記は会計年度(1Q~4Q)の調整後希薄化EPSです。棒グラフをタップすることでEPSデータが小数第2位まで表示されます。

- 希薄化EPS:Earnings per common share Diluted

※Form 8-Kより

上記EPSは、ほとんどがGAAP EPSになります。一貫性のある比較を行うため、Form 8-Kに一過性の損益が書かれているときだけ差し引いて調整後希薄化EPSにしています。

GAAP EPSと調整後EPSの違いについては、以下のリンク先で解説しています。

Check GAAPとnon-GAAP/BasicとDilutedの違いとは?米国株に出てくるEPSの種類を解説

次に出てくる「PERの長期推移」も上記と同じEPSデータを使って求めています。

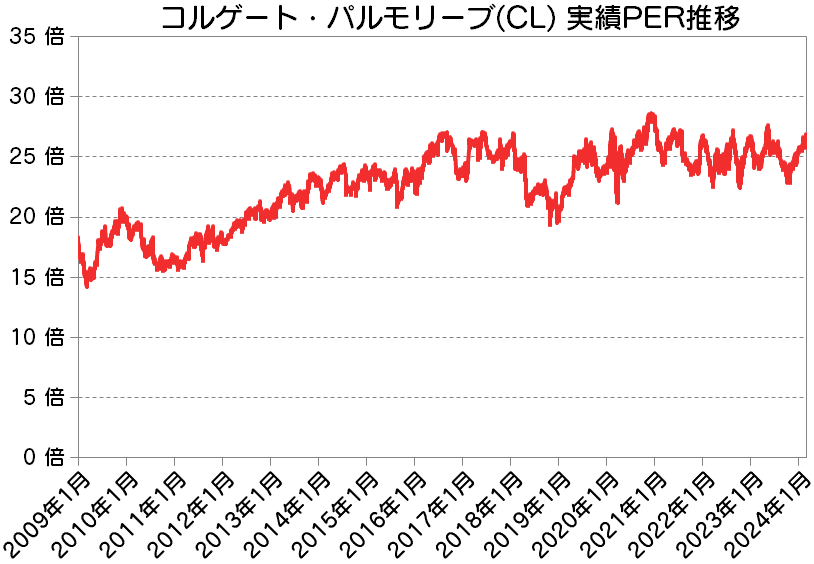

PERの長期推移

上記は1日ごとの実績PERをグラフ化した動的チャートです。グラフにマウスカーソルをあてることで、そのときの日付とPERが見れるようになっています。

上記は1日ごとの実績PERをグラフ化した動的チャートです。グラフをタップすることで、そのときの日付とPERが見れるようになっています。

PERの計算に使った株価は終値を使用、EPSデータの切り替えは決算発表日を基準に行っています。

コルゲート・パルモリーブの株価

直近1年のEPS

計算フォームに上記の株価と直近1年のEPSを入力すると、最新の実績PERが出てきます。

PER計算フォーム

PER推移グラフ

割安・割高の判断基準は四分位数を使っています。⇒ 四分位数を使ったバリュエーション判断

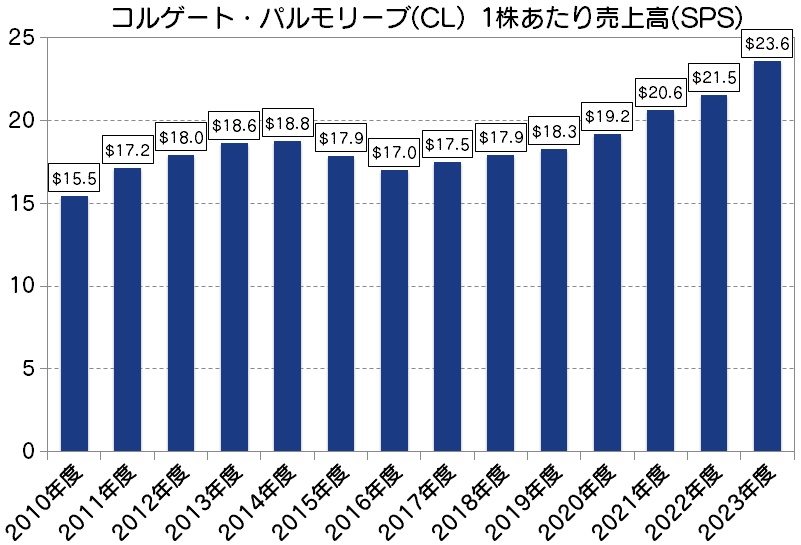

1株あたり売上高(SPS)

上記は会計年度(1Q~4Q)の1株あたり売上高です。棒グラフにマウスカーソルをあてるとSPSデータが小数第2位まで表示されます。

上記は会計年度(1Q~4Q)の1株あたり売上高です。棒グラフをタップするとSPSデータが小数第2位まで表示されます。

- 四半期売上高:Net sales

- 発行済株式数:Average common shares outstanding Diluted

※Form 8-Kより

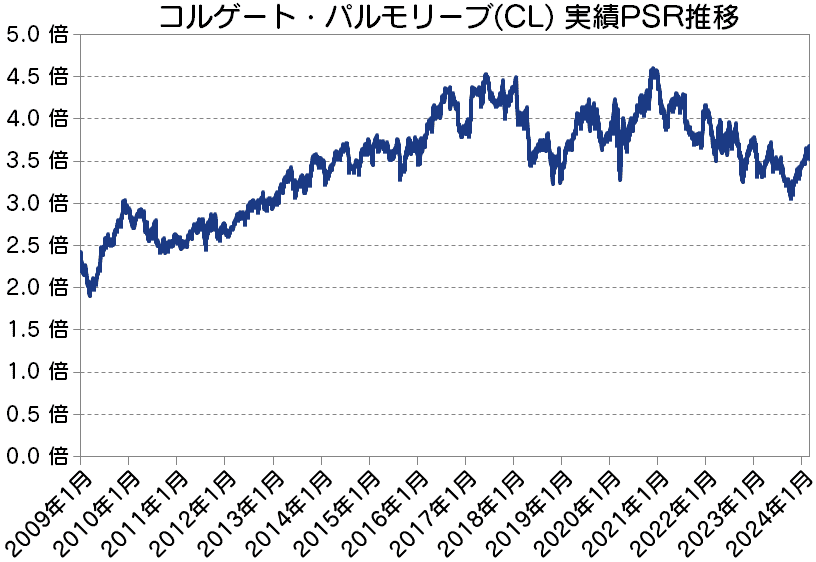

PSRの長期推移

上記は1日ごとの実績PSR(株価売上高倍率)をグラフ化した動的チャートです。グラフにマウスカーソルをあてることで、そのときの日付とPSRが見れるようになっています。

上記は1日ごとの実績PSR(株価売上高倍率)をグラフ化した動的チャートです。グラフをタップすることで、そのときの日付とPSRが見れるようになっています。

PSRの計算手順

- STEP

直近1年の1株あたり売上高(SPS)

=直近4四半期の合計売上高 ÷ 直近四半期の希薄化後平均発行済株式数

※決算発表日を基準にデータ切り替え

- STEP

グラフの実績PSR

=1日の終値 ÷ 直近1年の1株あたり売上高(SPS)

コルゲート・パルモリーブの株価

直近1年のSPS

計算フォームに上記の株価と直近1年のSPSを入力すると、最新の実績PSRが出てきます。

PSR計算フォーム

PSR推移グラフ

割安・割高の判断基準は四分位数を使っています。⇒ 四分位数を使ったバリュエーション判断

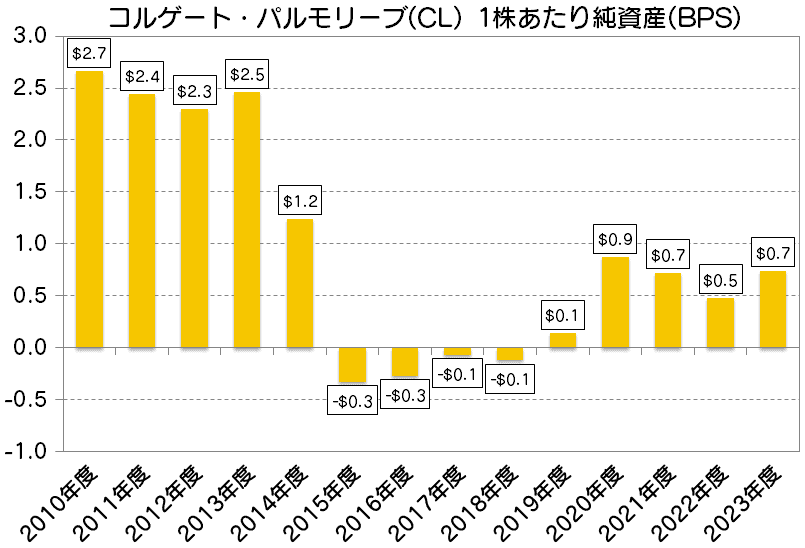

1株あたり純資産(BPS)

上記は会計年度末(4Q)の1株あたり純資産です。棒グラフにマウスカーソルをあてるとBPSデータが小数第2位まで表示されます。

上記は会計年度末(4Q)の1株あたり純資産です。棒グラフをタップするとBPSデータが小数第2位まで表示されます。

2015年度からBPSがマイナスになっていて債務超過の状態にあります。個人で例えるなら、全財産より借金の方が多い状態ですね。

- 株主純資産:Total Colgate-Palmolive Company shareholders’ equity

- 発行済株式数:Average common shares outstanding Diluted

※Form 8-Kより

PBRの長期推移

コルゲート・パルモリーブが債務超過になってからも株価は下がることなく堅調に推移してきました。つまり、コルゲート・パルモリーブのPBRは株価に影響しないと判断できます。

したがって、バリュエーション判断の指標として参考にならないため、長期推移のグラフはありません。上記の棒グラフだけになります。

配当データ

ここから先の配当データと配当利回り推移は次のデータを使って求めています。

- 四半期配当:Amount

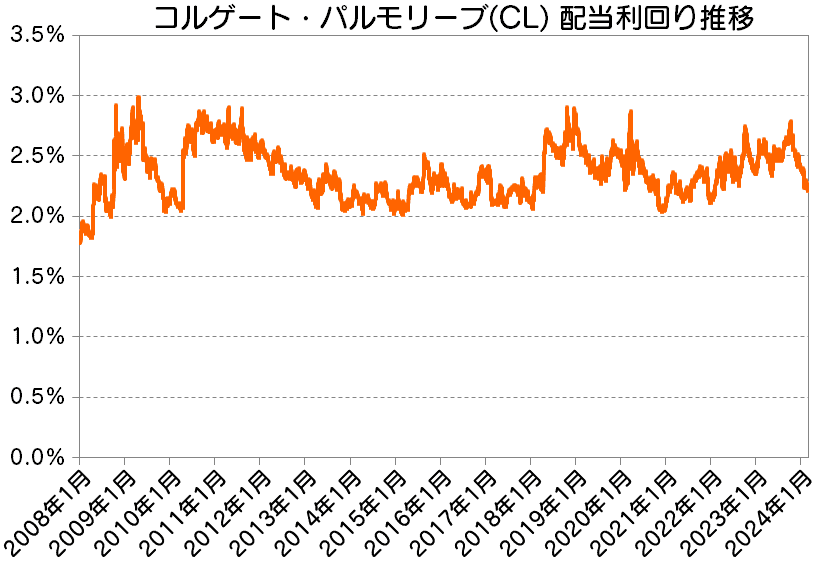

配当利回りの長期推移

上記は1日ごとの配当利回りをグラフ化した動的チャートです。グラフにマウスカーソルをあてることで、そのときの日付と配当利回りが表示されるようになっています。

上記は1日ごとの配当利回りをグラフ化した動的チャートです。グラフをタップすることで、そのときの日付と配当利回りが表示されるようになっています。

配当利回りの計算手順

- STEP

1株配当(DPS)

=直近四半期の1株配当×4

- STEP

グラフの配当利回り

=1株配当(DPS) ÷ 1日の終値

※増配のとき:配当権利落ち日に1株配当を切り替え

コルゲート・パルモリーブのような連続増配銘柄の場合、配当利回りの低下は株価上昇によってのみ起こります。

コルゲート・パルモリーブの株価

現在の年間配当

計算フォームに上記の年間1株あたり配当金と株価を入力すると、最新の配当利回りが出てきます。

配当利回り計算フォーム

最新の配当利回りは下記のページでも確認できます。米国株式市場の取引時間帯もデータ更新されるランキングです。

Check 【毎日更新中】米国株25年以上連続増配銘柄の配当利回りランキング

配当利回り推移グラフ

割安・割高の判断基準は四分位数を使っています。⇒ 四分位数を使ったバリュエーション判断

配当履歴と増配率

コルゲート・パルモリーブの会計年度は暦年と一緒です。そのため、暦年と会計年度の年間配当は全く同じになります。

| 暦年(CY) | 1Q(1-3月) | 2Q(4-6月) | 3Q(7-9月) | 4Q(10-12月) | 年間配当 | 増配率 |

|---|---|---|---|---|---|---|

| 1988年 | $0.023125 | $0.023125 | $0.023125 | $0.023125 | $0.0925 | - |

| 1989年 | $0.023125 | $0.023125 | $0.023125 | $0.028125 | $0.0975 | 5.4% |

| 1990年 | $0.028125 | $0.028125 | $0.028125 | $0.028125 | $0.1125 | 15.4% |

| 1991年 | $0.028125 | $0.033125 | $0.033125 | $0.033125 | $0.1275 | 13.3% |

| 1992年 | $0.033125 | $0.033125 | $0.03875 | $0.03875 | $0.14375 | 12.7% |

| 1993年 | $0.03875 | $0.03875 | $0.045 | $0.045 | $0.1675 | 16.5% |

| 1994年 | $0.045 | $0.045 | $0.05125 | $0.05125 | $0.1925 | 14.9% |

| 1995年 | $0.05125 | $0.05125 | $0.05875 | $0.05875 | $0.220 | 14.3% |

| 1996年 | $0.05875 | $0.05875 | $0.05875 | $0.05875 | $0.235 | 6.8% |

| 1997年 | $0.05875 | $0.06875 | $0.06875 | $0.06875 | $0.265 | 12.8% |

| 1998年 | $0.06875 | $0.06875 | $0.06875 | $0.06875 | $0.275 | 3.8% |

| 1999年 | $0.06875 | $0.06875 | $0.07875 | $0.07875 | $0.295 | 7.3% |

| 2000年 | $0.07875 | $0.07875 | $0.07875 | $0.07875 | $0.315 | 6.8% |

| 2001年 | $0.07875 | $0.07875 | $0.09 | $0.09 | $0.3375 | 7.1% |

| 2002年 | $0.09 | $0.09 | $0.09 | $0.09 | $0.36 | 6.7% |

| 2003年 | $0.09 | $0.12 | $0.12 | $0.12 | $0.45 | 25.0% |

| 2004年 | $0.12 | $0.12 | $0.12 | $0.12 | $0.48 | 6.7% |

| 2005年 | $0.12 | $0.145 | $0.145 | $0.145 | $0.555 | 15.6% |

| 2006年 | $0.145 | $0.16 | $0.16 | $0.16 | $0.625 | 12.6% |

| 2007年 | $0.16 | $0.18 | $0.18 | $0.18 | $0.70 | 12.0% |

| 2008年 | $0.18 | $0.20 | $0.20 | $0.20 | $0.78 | 11.4% |

| 2009年 | $0.20 | $0.22 | $0.22 | $0.22 | $0.86 | 10.3% |

| 2010年 | $0.22 | $0.265 | $0.265 | $0.265 | $1.015 | 18.0% |

| 2011年 | $0.265 | $0.29 | $0.29 | $0.29 | $1.135 | 11.8% |

| 2012年 | $0.29 | $0.31 | $0.31 | $0.31 | $1.22 | 7.5% |

| 2013年 | $0.31 | $0.34 | $0.34 | $0.34 | $1.33 | 9.0% |

| 2014年 | $0.34 | $0.36 | $0.36 | $0.36 | $1.42 | 6.8% |

| 2015年 | $0.36 | $0.38 | $0.38 | $0.38 | $1.50 | 5.6% |

| 2016年 | $0.38 | $0.39 | $0.39 | $0.39 | $1.55 | 3.3% |

| 2017年 | $0.39 | $0.40 | $0.40 | $0.40 | $1.59 | 2.6% |

| 2018年 | $0.40 | $0.42 | $0.42 | $0.42 | $1.66 | 4.4% |

| 2019年 | $0.42 | $0.43 | $0.43 | $0.43 | $1.71 | 3.0% |

| 2020年 | $0.43 | $0.44 | $0.44 | $0.44 | $1.75 | 2.3% |

| 2021年 | $0.44 | $0.45 | $0.45 | $0.45 | $1.79 | 2.3% |

| 2022年 | $0.45 | $0.47 | $0.47 | $0.47 | $1.86 | 3.9% |

| 2023年 | $0.47 | $0.48 | $0.48 | $0.48 | $1.91 | 2.7% |

| 2024年 | $0.48 | $0.50 | $0.50 | $0.50 | $1.98 | 3.7% |

| 2025年 | $0.50 | $0.52 | $0.52 | $0.52 | $2.06 | 4.0% |

※基準:配当権利落ち日&支払日

四半期配当および年間配当は、株式分割を調整しています。現在の1株あたりに換算した配当金額になります。

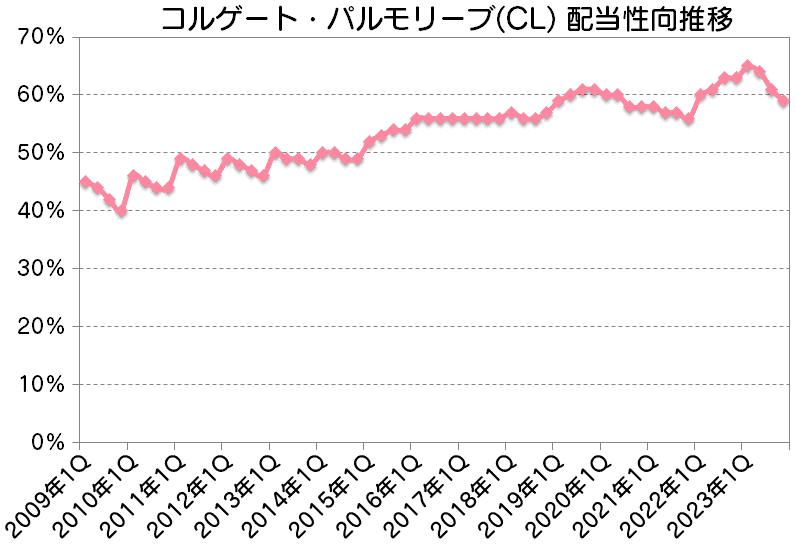

配当性向

上記は直近1年の調整後希薄化EPSをもとに計算した四半期ごとの配当性向で、単位は%です。

動的チャートになっていて、グラフにマウスカーソルをあてると該当四半期の配当性向が表示されます。

動的チャートになっていて、グラフをタップすると該当四半期の配当性向が表示されます。

- 希薄化EPS:Earnings per common share Diluted

- 四半期配当:Amount

上記EPSは、ほとんどがGAAP EPSになります。一貫性のある比較を行うため、Form 8-Kに一過性の損益が書かれているときだけ差し引いて調整後希薄化EPSにしています。

配当性向の計算手順

- STEP

1株配当(DPS)

=直近四半期の1株配当×4

- STEP

グラフの配当性向

=1株配当(DPS) ÷ 直近4四半期の調整後希薄化EPS

※増配のとき:配当権利落ち日に1株配当を切り替え

連続増配年数

増配ステータス

Check 本の著者が長期保有に適したおすすめ米国株をセクターごとに紹介

米国株の本を書きました!中身をブログで無料公開しています。書店で買えるガチの書籍が無料で読めるようになっています。

米国株の銘柄分析