株で損をするのが恐くてなかなか投資できないという人たちにとって、手堅くプラスリターンを得られる銘柄があるとすれば少しずつでも買ってみようと思えるのではないでしょうか。

そこで今回は、リーマンショックの株価の動きを参考に暴落局面でも強さを発揮するであろう銘柄を紹介したいと思います。

これらの銘柄は、たとえ暴落が起きなかったとしても、保有しながら定期的に買い続けるだけで安定してプラスリターンを期待できる投資先でもあるので、誰でも真似できる再現性の高い投資法となっています。

クリックできる目次

リーマンショックで株価はどう動いた?

リーマンブラザーズが倒産したのが2008年9月でした。そのため、2008年のイメージが強いリーマンショックですが、直近の最高値は2007年10月に記録して、2007年10月からダウントレンドが始まっています。

最終的に底を打ったのが2009年3月だったので、約1年半もの期間、株価が平均して下がり続けたことになります。

S&P500指数

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約1,560ドル | 暴落前の最高値 |

| 2008年9月 | 約1,200ドル | リーマン ブラザーズ倒産 |

| 2009年3月 | 約683ドル | リーマンショック 底値圏 |

| 2013年4月 | 約1,580ドル | 暴落前の 最高値更新 |

S&P500は、リーマンショックで暴落前の高値からマイナス56%を記録しました。暴落前の最高値を更新するのにかかった時間は約4年2か月でした。

NYダウ

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約14,000ドル | 暴落前の最高値 |

| 2008年9月 | 約11,420ドル | リーマン ブラザーズ倒産 |

| 2009年3月 | 約6,626ドル | リーマンショック 底値圏 |

| 2013年2月 | 約14,000ドル | 暴落前の 最高値更新 |

NYダウは、リーマンショックで暴落前の高値からマイナス53%を記録しました。暴落前の最高値を更新するのにかかった時間は、約3年9か月でした。

リーマンショックで強かった銘柄たち

リーマンショックで市場平均よりも下落幅が少なかった銘柄の中から、現在でも将来有望と思われる銘柄をピックアップして紹介していきます。

銘柄ごとにリーマンショックでどういった株価の動きをしたか分かりやすく伝えるために、株価チャートと表を使って解説します。これを見てもらえれば、今回紹介する銘柄に関しては、意外にも株価は下落しなかったんだなってことを実感してもらえると思います。

- アイ・ビー・エム(IBM)

- コルゲート・パルモリブ(CL)

- マクドナルド(MCD)

- ジョンソン&ジョンソン(JNJ)

- コカ・コーラ(KO)

- アボット・ラボラトリーズ(ABT)

配当きぞくん

チャートの下落率は、最高値から底値までの最大下落率を計算して表記しておるぞい。

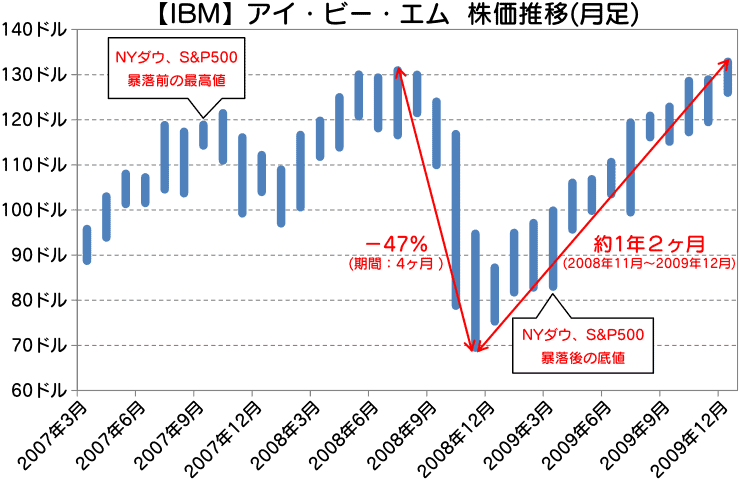

アイ・ビー・エム(IBM)

アイ・ビー・エム(IBM)は人工知能AI「ワトソン」を販売するグローバルIT企業です。100年以上の歴史を持ち、法人向けのB to B(ビジネスtoビジネス)をメイン顧客に据えて事業展開している会社です。

大幅なビジネスモデルの転換により5年以上も業績がひたすら下がり続けてきました。しかしこれはクラウドやAIなどの次世代事業に注力するためにとった経営戦略です。

そのため、今後確実に起こるAI革命の恩恵を受けるであろう銘柄のひとつと見られています。

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約120ドル | 市場平均が 暴落前の最高値 |

| 2008年7月 | 約130ドル | 【IBM】 暴落前の最高値 |

| 2008年9月 | 約124ドル | リーマン ブラザーズ倒産 |

| 2008年11月 | 約70ドル | 【IBM】 暴落後の底値 |

| 2009年3月 | 約90ドル | 市場平均が 暴落後の底値 |

| 2009年12月 | 約130ドル | 【IBM】 暴落前の最高値更新 |

年間EPS推移

| 暦年 | EPS | 前年比 |

|---|---|---|

| 2007年 | 7.15 | +17.0% |

| 2008年 | 8.89 | +24.3% |

| 2009年 | 10.10 | +13.6% |

| 2010年 | 11.52 | +14.1% |

リーマンショックのときは約4か月でマイナス47%の最大下落率を記録しています。暴落前の最高値を更新するのにかかった時間は約1年2か月でした。

最大下落率が市場平均よりも小さく、他の銘柄と比べて株価の戻りが非常に速かったことが分かります。これはリーマンショックでもEPSがほとんど沈むことなく、順調に成長を続けたことが要因です。

Check 【IBM】銘柄分析:株価指標と配当利回りから導いた割安な株価の条件

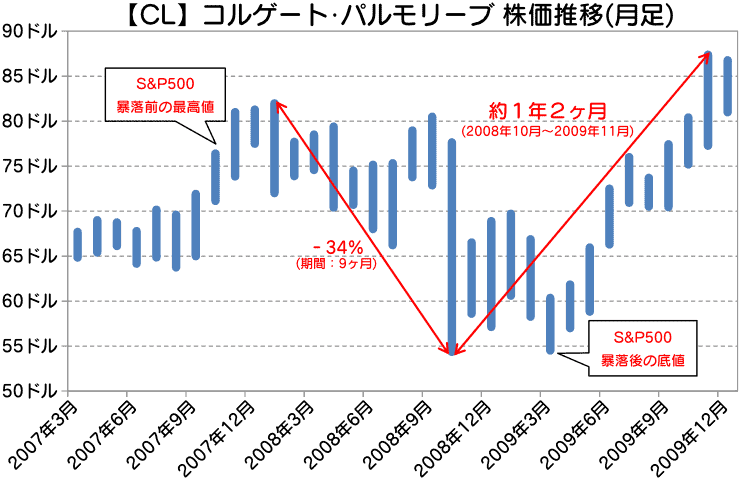

コルゲート・パルモリブ(CL)

日本人には馴染みのない企業かも知れませんが、歯磨き粉シェア世界一を誇り、インドの歯磨き粉におけるシェアは50%以上を占めています。

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約76ドル | 市場平均が 暴落前の最高値 |

| 2008年1月 | 約82ドル | 【CL】 暴落前の最高値 |

| 2008年9月 | 約75ドル | リーマン ブラザーズ倒産 |

| 2008年10月 | 約54ドル | 【CL】 暴落後の最安値 |

| 2009年3月 | 約54ドル | 市場平均が 暴落後の底値 |

| 2009年11月 | 約87ドル | 【CL】 暴落前の最高値更新 |

年間EPS推移

| 暦年 | EPS | 前年比 |

|---|---|---|

| 2007年 | 1.60 | +30.1% |

| 2008年 | 1.83 | +14.4% |

| 2009年 | 2.19 | +20.0% |

| 2010年 | 2.15 | -1.8% |

リーマンショックのときは約9か月でマイナス34%の最大下落率を記録しています。暴落前の最高値を更新するのにかかった時間は約1年2か月でした。

最大下落率が市場平均よりも小さく、他の銘柄と比べて株価の戻りが速かったことが分かります。

Check 【CL】コルゲート・パルモリーブ銘柄分析:株価指標と配当利回りから導いた割安な株価の条件

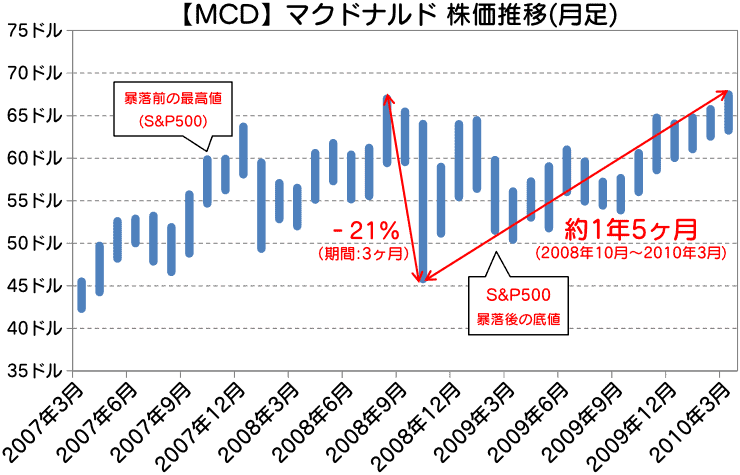

マクドナルド(MCD)

マクドナルドは今回紹介する銘柄の中で下落率が一番小さかった銘柄です。リーマンショックでも業績がほとんど落ちずに成長し続けてきました。

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約60ドル | 市場平均が 暴落前の最高値 |

| 2008年8月 | 約67ドル | 【MCD】 暴落前の最高値 |

| 2008年9月 | 約65ドル | リーマン ブラザーズ倒産 |

| 2008年10月 | 約46ドル | 【MCD】 暴落後の底値 |

| 2009年3月 | 約50ドル | 市場平均が 暴落後の底値 |

| 2010年3月 | 約67ドル | 【MCD】 暴落前の最高値更新 |

年間EPS推移

| 暦年 | EPS | 前年比 |

|---|---|---|

| 2007年 | 1.98 | -30.0% |

| 2008年 | 3.76 | +89.9% |

| 2009年 | 4.11 | +9.3% |

| 2010年 | 4.58 | +11.4% |

リーマンショックのときは約3か月でマイナス21%の最大下落率を記録しました。暴落前の最高値を更新するのにかかった時間は約1年5か月でした。

Check 【MCD】マクドナルド銘柄分析:株価指標と配当利回りから導いた割安な株価の条件

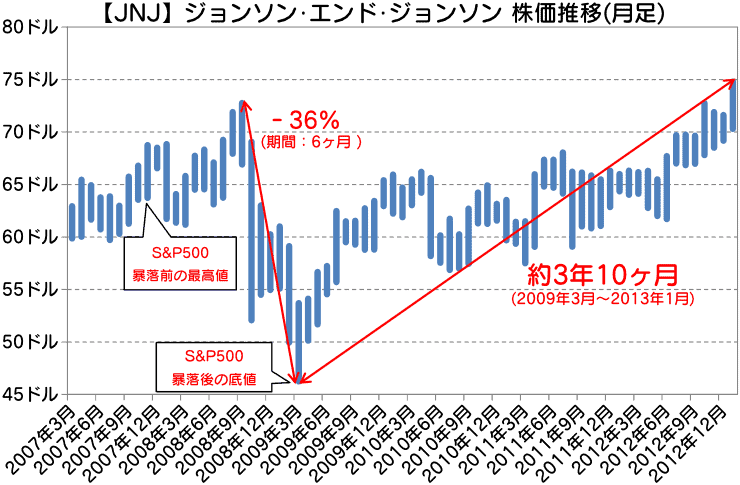

ジョンソン・エンド・ジョンソン(JNJ)

ヘルスケアセクターといえば、ジョンソン&ジョンソン(JNJ) が非常に有名です。間違いなく鉄板の業績安定株と言えるでしょう。

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約65ドル | 市場平均が 暴落前の最高値 |

| 2008年9月 | 約72ドル | 【JNJ】暴落前の最高値 リーマン ブラザーズ倒産 |

| 2009年3月 | 約46ドル | 【JNJ】と市場平均 暴落後の底値 |

| 2013年1月 | 約74ドル | 【JNJ】 暴落前の最高値更新 |

年間EPS推移

| 暦年 | EPS | 前年比 |

|---|---|---|

| 2007年 | 3.63 | -2.7% |

| 2008年 | 4.57 | +25.9% |

| 2009年 | 4.40 | -3.7% |

| 2010年 | 4.78 | +8.6% |

| 2011年 | 3.49 | -27.0% |

| 2012年 | 3.86 | +10.6% |

リーマンショックのときは約半年でマイナス36%の最大下落率を記録しました。暴落前の最高値を更新するのにかかった時間は約3年10か月でした。

下落率がインデックスより低めなのはいいのですが、意外にも暴落前の最高値を更新するまでに市場平均と同じくらいの時間がかかっています。

Check 【JNJ】ジョンソン&ジョンソン銘柄分析:株価指標と配当利回りから導いた割安な株価の条件

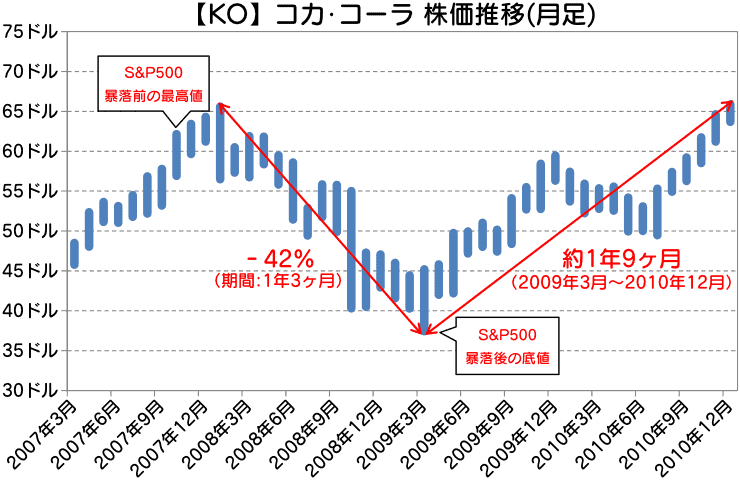

コカ・コーラ(KO)

バフェット銘柄としても有名な生活必需品セクターのコカ・コーラ(KO)です。誰もが知ってる飲料メーカーであり、圧倒的なブランド力を有します。

※2012年8月に1:2の株式分割を行っているため、この株価から2分の1すると現在の株価に換算できます。

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約60ドル | 市場平均が 暴落前の最高値 |

| 2008年7月 | 約65ドル | 【KO】 暴落前の最高値 |

| 2008年9月 | 約50ドル | リーマン ブラザーズ倒産 |

| 2009年3月 | 約38ドル | 【KO】と市場平均 暴落後の底値 |

| 2010年12月 | 約65ドル | 【KO】 暴落前の最高値更新 |

年間EPS推移

| 暦年 | EPS | 前年比 |

|---|---|---|

| 2007年 | 1.28 | +18.5% |

| 2008年 | 1.25 | -2.3% |

| 2009年 | 1.47 | +17.6% |

| 2010年 | 2.53 | +72.1% |

リーマンショックのときは約1年3か月でマイナス42%の最大下落率を記録しました。暴落前の最高値を更新するのにかかった時間は約1年9か月でした。

下落率はインデックスより少し低めで、暴落前の最高値を更新するまでにかかった時間は他の銘柄と比べて短かかったことが分かります。

Check 【KO】コカ・コーラ銘柄分析:株価指標と配当利回りから導いた割安な株価の条件

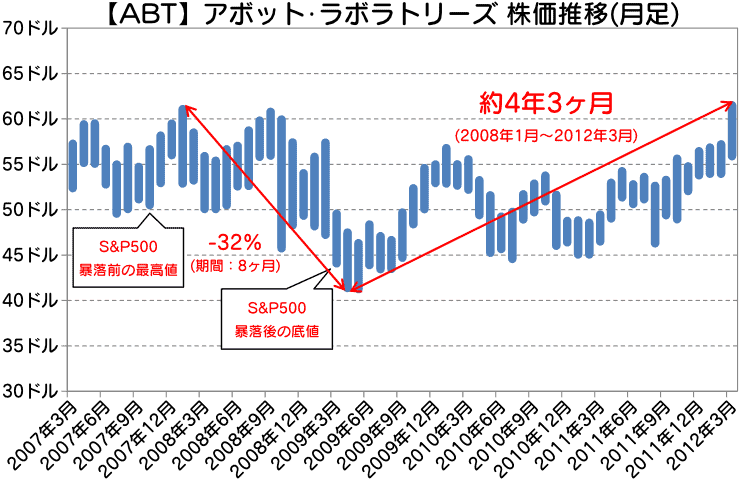

アボット・ラボラトリーズ(ABT)

2013年に新薬事業部門が分離独立して、アッヴィ(ABBV)という会社が新たに設立されました。

下のチャートは分離独立前の株価推移なので、現在のアボット・ラボラトリーズ(ABT)とは厳密には異なります。

| 年月 | 株価 | 状況 |

|---|---|---|

| 2007年10月 | 約55ドル | 市場平均が 暴落前の最高値 |

| 2008年1月 | 約61ドル | 【ABT】 暴落前の最高値 |

| 2008年9月 | 約60ドル | リーマン ブラザーズ倒産 |

| 2009年3月 | 約45ドル | 市場平均が 暴落後の底値 |

| 2009年5月 | 約41ドル | 【ABT】 暴落後の底値 |

| 2012年3月 | 約61ドル | 【ABT】 暴落前の最高値更新 |

年間EPS推移

| 暦年 | EPS | 前年比 |

|---|---|---|

| 2007年 | 2.31 | +106.3% |

| 2008年 | 3.12 | +35.1% |

| 2009年 | 3.69 | +18.3% |

| 2010年 | 2.96 | -19.8% |

| 2011年 | 3.01 | +1.7% |

| 2012年 | 3.72 | +23.6% |

リーマンショックでは約8か月でマイナス32%の最大下落率を記録しました。暴落前の最高値を更新するのにかかった時間は約4年3か月でした。

下落率がインデックスより低めなのはいいのですが、暴落前の最高値を更新するまでに市場平均より長い時間がかかっています。

Check 【ABT】アボット・ラボラトリーズ銘柄分析:株価指標と配当利回りから導いた割安な株価の条件

リーマンショックで強さを見せた銘柄まとめ

共通点は連続増配

紹介銘柄

| 銘柄 | 最大下落率 | 最高値更新に要した時間 |

|---|---|---|

| IBM | マイナス47% | 約1年2か月 |

| CL | マイナス34% | 約1年2か月 |

| MCD | マイナス21% | 約1年5か月 |

| JNJ | マイナス36% | 約3年10か月 |

| KO | マイナス42% | 約1年9か月 |

| ABT | マイナス32% | 約4年3か月 |

今回取り上げた銘柄には「連続増配」という共通点があります。

配当は下落局面で株価下支えの役割を果たします。特に、上記の連続増配銘柄は独自の強みを持って長期で成長を続けてきた企業ばかりなので、ちょっとやそっとの経済危機でも業績が悪化しづらい強みを持っています。

市場平均

| 銘柄 | 最大下落率 | 最高値更新に要した時間 |

|---|---|---|

| NYダウ | -53% | 約3年9か月 |

| S&P500 | -56% | 約4年2か月 |

暴落局面では安全な投資先へと資金を避難させようとします。そして、利下げされたドルから配当のもらえる安定した業績の連続増配銘柄に資金が流れることもあります。

ここで大切になってくるのが買い方です。一度にまとめて買うのではなく、時間または取得株価を一定間隔あけて少しづつ買い増ししていくことが重要になります。

こうすることで、どのタイミングで暴落が起きても含み損を最小限に抑えることができ、冷静に手持ちのキャッシュで割安になった株を買い増しすることができるからです。

具体的な再現性の高いポートフォリオの作り方は「【ポートフォリオの作り方】正しい運用ルールが安定したリターンをもたらす」で解説しています。

配当きぞくん

安定したリターンをあげるのに超重要なポートフォリオ構築論じゃ。

米国株の本を書きました!中身をブログで無料公開しています。書店で買えるガチの書籍が無料で読めるようになっています。

資産運用の知識