経済的自由(FIRE)を達成してアーリーリタイアを目指している人に是非とも伝えたいことがあります。それは、疑似配当金生活という考え方です。

疑似配当金生活とは、株の売却益だけで生活費を捻出する生活のことです。配当を出すように自分で株を売るイメージが名前の由来となっています。

はじめ疑似配当金生活の試算結果を見たとき、あまりにもインパクトがありすぎて「計算ミスしているのでは?」と思ったほどスゴいものになってます。ぜひ最後までご覧ください。

クリックできる目次

シミュレーション条件

毎年日本円ベースで一定金額バークシャー・ハサウェイ(BRK.B)の株を売却し続けると資産はどう変化していくのか、過去の実データを使ってシミュレーションしていきます。

毎年5月に200万円分の株を売却

配当を受け取る分には手数料がかかりませんが、株の売却益として受け取ると売却手数料がかかります。

今回は株の売却手数料を抑えることを考慮して、毎年5月1日に円ベースで1年分の生活費にあたる株式を売却するという、現実に即したシミュレーションにしました。

売却時期を5月にした理由

売却時期を毎年5月に設定した理由は、株を売るのに適しているという過去の歴史的な統計データがあるからです。

Sell in May, and go away; don’t come back until St Leger day.

「5月に株を売ってマーケットから離れるんだ。セント・レジャー・デー(9月の第2土曜日)までは株式市場に戻るんじゃないよ。」

-セルインメイ

この投資格言はアノマリーといって科学的に説明できないものですが、売却時期は少しでも株価が高いときがいいので毎年5月に設定しました。

年間生活費から売却金額を逆算

単身一人暮らしでアーリーリタイアするには、最低でも1か月の生活費が11万円(年間121万円)必要だと試算しました。

そして忘れてならないのは社会保険料です。サラリーマン時代には給与天引きされていた社会保険料(国民健康保険+国民年金)が生活費にプラスアルファとして乗っかります。

国民年金は収入ゼロでも年間20万円近くかかります。ただし、収入が一定以下なら免除制度を利用することでゼロ円にすることができます。

Check 【国民年金の免除制度】配当収入がいくらあっても全額免除は可能です

国民健康保険料は自治体によって金額が異なります。収入がゼロだったとしても何もしなければ年間4万円~8万円程度かかってしまいます。しかし、こちらも減免制度を利用することで保険料を抑えることができます。

Check 退職後の国民健康保険料はこうして安くしよう!活用したい減免制度まとめ

国民年金と国民健康保険料を免除申請なしで考えた場合、少なくとも社会保険料だけで年間24万円~28万円の出費が見込まれます。

すると、毎月の生活費を11万円に抑えたとしても社会保険料込みで年間生活費はトータル160万円くらい必要になります。

収入がゼロであれば社会保険料は削減できますが、念のため余裕をもって毎年200万円分のバークシャー・ハサウェイ(BRK.B)株を売却し、20%税引後の手取り160万円で生活していくという設定で疑似配当金生活のシミュレーションを行います。

売買手数料は22ドル

国内ネット証券の最大手数料が税込22ドルなので、これを差し引いて計算します。

- 売却時期:毎年5月1日

- 売却額:税引前200万円

- 売買手数料:22ドル(税込)

- 期間:2008年5月1日~2024年5月1日

その場合は毎年の売却額に応じてスタート資金を比例させることで最低限必要になる資金額を置き換えて考えることができます。

シミュレート結果

スタート資金2000万円、3000万円、4000万円のパターンごとに資産がどう変化したかを見てみましょう。

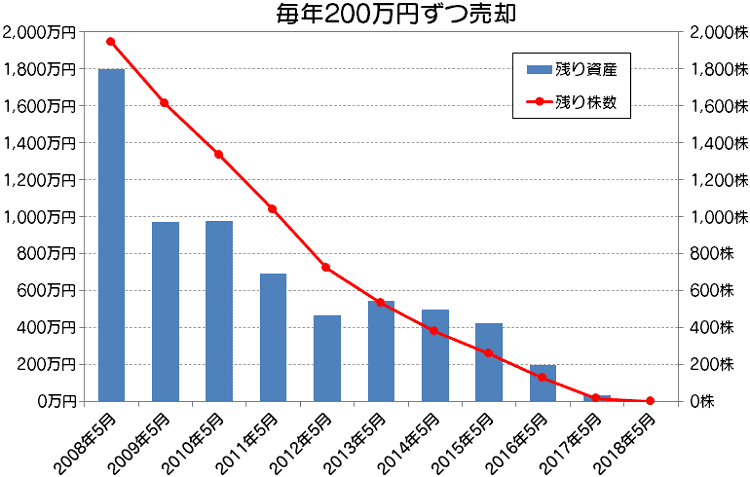

スタート資金2000万円

| 売却日 | 売値 | 1ドル | 残り資産 | 売却率 |

|---|---|---|---|---|

| 2008/5/1 | $89.18 | 103.906円 | 1,800万円 | 10.01% |

| 2009/5/1 | $61.10 | 98.611円 | 970万円 | 17.10% |

| 2010/5/3 | $77.70 | 93.926円 | 974万円 | 17.08% |

| 2011/5/2 | $82.39 | 81.140円 | 692万円 | 22.47% |

| 2012/5/1 | $80.47 | 79.811円 | 464万円 | 30.14% |

| 2013/5/1 | $105.97 | 97.408円 | 546万円 | 26.83% |

| 2014/5/1 | $128.81 | 102.214円 | 496万円 | 28.73% |

| 2015/5/1 | $142.00 | 116.887円 | 425万円 | 32.10% |

| 2016/5/2 | $145.77 | 106.224円 | 195万円 | 50.78% |

| 2017/5/1 | $165.80 | 111.240円 | 31万円 | 86.51% |

| 2018/5/1 | $193.76 | 109.326円 | 0万円 | 100.00% |

売却日が5/1でない年があるのは、土日休みで休場日だったためです。

売却前の保有株数を100%として、そのうちの何%を売却したかを示す数字です。

2008年のスタートから資産が年々が減り続けています。売却率に着目すると投資元本の10%以上を毎年売却していることが分かります。

これでは資金が底をつきてしまうのも無理ありません。さすがにスタート資金2000万円では難しかったようです。

スタートした時期もリーマンショック直前のかなり悪いタイミングだっただけに仕方ない部分もあります。

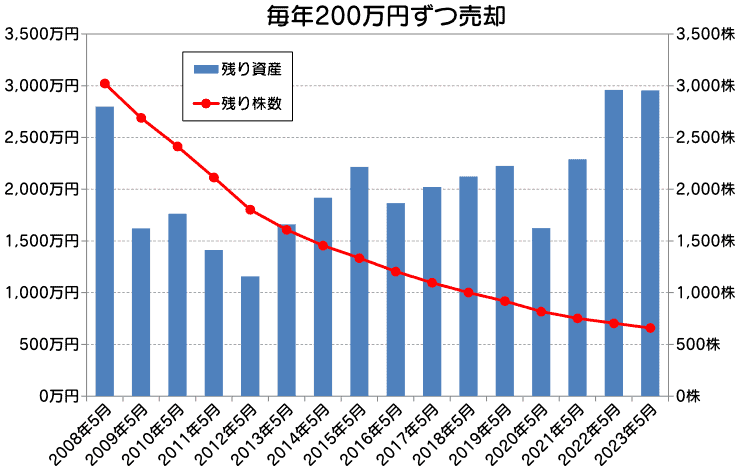

スタート資金3000万円

| 売却日 | 売値 | 1ドル | 残り資産 | 売却率 |

|---|---|---|---|---|

| 2008/5/1 | $89.18 | 103.906円 | 2,799万円 | 6.67% |

| 2009/5/1 | $61.10 | 98.611円 | 1,620万円 | 10.99% |

| 2010/5/3 | $77.70 | 93.926円 | 1,762万円 | 10.23% |

| 2011/5/2 | $82.39 | 81.140円 | 1,413万円 | 12.43% |

| 2012/5/1 | $80.47 | 79.811円 | 1,157万円 | 14.76% |

| 2013/5/1 | $105.97 | 97.408円 | 1,660万円 | 10.77% |

| 2014/5/1 | $128.81 | 102.214円 | 1,917万円 | 9.45% |

| 2015/5/1 | $142.00 | 116.887円 | 2,216万円 | 8.31% |

| 2016/5/2 | $145.77 | 106.224円 | 1,866万円 | 9.74% |

| 2017/5/1 | $165.80 | 111.240円 | 2,021万円 | 9.05% |

| 2018/5/1 | $193.76 | 109.326円 | 2,123万円 | 8.58% |

| 2019/5/1 | $217.22 | 111.416円 | 2,224万円 | 8.28% |

| 2020/5/1 | $185.21 | 107.133円 | 1,623万円 | 10.99% |

| 2021/5/3 | $278.55 | 109.300円 | 2,290万円 | 8.07% |

| 2022/5/2 | $324.11 | 129.720円 | 2,960万円 | 6.38% |

| 2023/5/1 | $329.16 | 136.165円 | 2,954万円 | 6.39% |

| 2024/5/1 | $396.61 | 157.789円 | 3,924万円 | 4.86% |

上記の表で注目してほしい部分は売却率です。日本円ベースで毎年一定額売却することになっているため、株価下落と円高が重なっている年に売却株数が増えて売却率が上昇しています。

| 売却日 | 残り資産(ドル) | 残り資産(円) |

|---|---|---|

| 2008/5/1 | $269,413 | 2,799万円 |

| 2024/5/1 | $248,674 | 3,924万円 |

| 増減 | $-20,739 | +1125万円 |

円建て資産は大きく増えているものの、ドル建て資産は減少傾向にあります。何十年も円安に動き続けることは考えにくいので、サラリーマンをやめるなら何かしらの副収入が必要になりますね。

何らかの副収入が月数万円あれば、完全リタイアできなくてもセミリタイアには手が届くといった印象です。

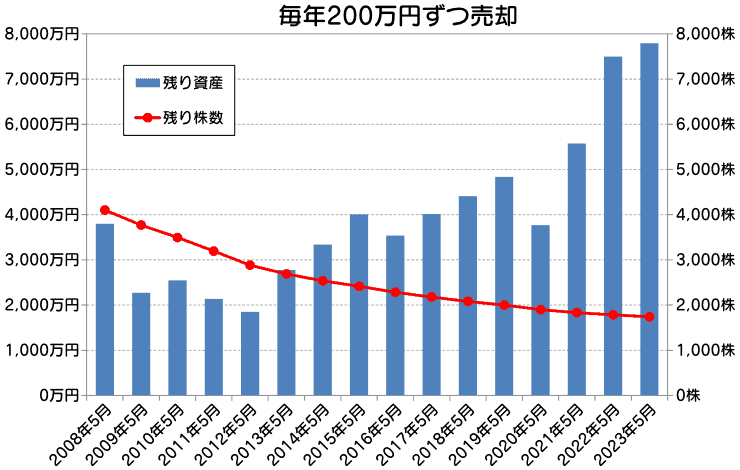

スタート資金4000万円

| 売却日 | 売値 | 1ドル | 残り資産 | 売却率 |

|---|---|---|---|---|

| 2008/5/1 | $89.18 | 103.906円 | 3,799万円 | 5.00% |

| 2009/5/1 | $61.10 | 98.611円 | 2,270万円 | 8.10% |

| 2010/5/3 | $77.70 | 93.926円 | 2,549万円 | 7.30% |

| 2011/5/2 | $82.39 | 81.140円 | 2,135万円 | 8.59% |

| 2012/5/1 | $80.47 | 79.811円 | 1,850万円 | 9.77% |

| 2013/5/1 | $105.97 | 97.408円 | 2,774万円 | 6.73% |

| 2014/5/1 | $128.81 | 102.214円 | 3,338万円 | 5.66% |

| 2015/5/1 | $142.00 | 116.887円 | 4,007万円 | 4.77% |

| 2016/5/2 | $145.77 | 106.224円 | 3,537万円 | 5.39% |

| 2017/5/1 | $165.80 | 111.240円 | 4,011万円 | 4.77% |

| 2018/5/1 | $193.76 | 109.326円 | 4,408万円 | 4.32% |

| 2019/5/1 | $217.22 | 111.416円 | 4,836万円 | 3.99% |

| 2020/5/1 | $185.21 | 107.133円 | 3,764万円 | 5.06% |

| 2021/5/3 | $278.55 | 109.300円 | 5,575万円 | 3.48% |

| 2022/5/2 | $324.11 | 129.720円 | 7,496万円 | 2.62% |

| 2023/5/1 | $329.16 | 136.165円 | 7,790万円 | 2.52% |

| 2024/5/1 | $396.61 | 157.789円 | 10,676万円 | 1.84% |

2009年~2012年までは売却率がかなり高くなってますが、2013年以降は持ち直しています。

| 売却日 | 残り資産(ドル) | 残り資産(円) |

|---|---|---|

| 2008/5/1 | $365,638 | 3,799万円 |

| 2024/5/1 | $676,617 | 10,676万円 |

| 増減 | $+310,979 | +6,877万円 |

毎年200万円ずつ株を売却し続けているため保有株数は右肩下がりです。しかし、資産額に着目すると16年で6877万円も増えています。ドル建ての株価が4.4倍になったことと51%も円安になったためです。

暴落時に株の買い増しを一切せず、ただ毎年200万円分の株式を売却しても資産がほとんど減ってないのですから驚きです。

上記の結果は、4000万円分のバークシャー・ハサウェイ(BRK.B)を保有しているだけで16年分の年間生活費160万円+6877万円が手に入ったことになります。すごいですよね。

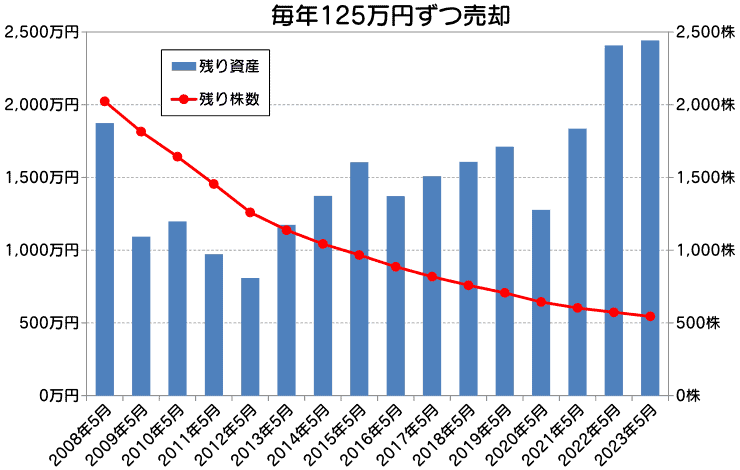

毎月5万の副収入+2000万円があるとき

投資以外に定期的な副収入があると、さらにアーリーリタイア必要資金を下げることができます。

もし毎月5万円の副収入があったら年間60万円になります。生活費の160万円から60万円が賄えるので、株の売却額は税引前125万円(税引後100万円)でよくなります。

- 期間:2008年5月1日~2024年5月1日

- 売却額:税引前125万円

- 売却時期:毎年5月1日

- スタート資金:2000万円

| 売却日 | 売値 | 1ドル | 残り資産 | 売却率 |

|---|---|---|---|---|

| 2008/5/1 | $89.18 | 103.906円 | 1,875万円 | 6.26% |

| 2009/5/1 | $61.10 | 98.611円 | 1,094万円 | 10.28% |

| 2010/5/3 | $77.70 | 93.926円 | 1,199万円 | 9.48% |

| 2011/5/2 | $82.39 | 81.140円 | 973万円 | 11.44% |

| 2012/5/1 | $80.47 | 79.811円 | 809万円 | 13.40% |

| 2013/5/1 | $105.97 | 97.408円 | 1,175万円 | 9.68% |

| 2014/5/1 | $128.81 | 102.214円 | 1,373万円 | 8.35% |

| 2015/5/1 | $142.00 | 116.887円 | 1,605万円 | 7.29% |

| 2016/5/2 | $145.77 | 106.224円 | 1,372万円 | 8.38% |

| 2017/5/1 | $165.80 | 111.240円 | 1,509万円 | 7.67% |

| 2018/5/1 | $193.76 | 109.326円 | 1,608万円 | 7.21% |

| 2019/5/1 | $217.22 | 111.416円 | 1,711万円 | 6.85% |

| 2020/5/1 | $185.21 | 107.133円 | 1,278万円 | 8.91% |

| 2021/5/3 | $278.55 | 109.300円 | 1,836万円 | 6.37% |

| 2022/5/2 | $324.11 | 129.720円 | 2,409万円 | 4.98% |

| 2023/5/1 | $329.16 | 136.165円 | 2,443万円 | 4.89% |

| 2024/5/1 | $396.61 | 157.789円 | 3,285万円 | 3.67% |

最初にシミュレートしたスタート資金2000万円では、2018年に資金が底をつきました。しかし、年間60万円の副収入があると16年で1410万円も資金が増える結果になりました。

| 売却日 | 残り資産(ドル) | 残り資産(円) |

|---|---|---|

| 2008/5/1 | $180,411 | 1,875万円 |

| 2024/5/1 | $208,220 | 3,285万円 |

| 増減 | $+27,089 | +1,410万円 |

月5万円程度の副収入があるだけで、これだけ大きな差が出るのですから侮れません。月数万円の小さな金額だったとしても長期で見ればインパクトは大きくなります。

1銘柄への集中投資は避けよう

バークシャー・ハサウェイ(BRK.B)の長期投資は、資金が減る確率より増える確率の方が圧倒的に高いです。

銘柄分散という視点で考えても、60社以上の様々な業種の子会社を保有しており、世界的優良企業の株式も持っています。

ですが、バークシャー・ハサウェイの株価が今後も安定して上がり続ける保証はありせん。

もしバークシャー・ハサウェイだけに全財産を集中投資しているときに、思いもよらぬアクシデントが発生して株価が大暴落すると再起不能に陥ってしまいます。

可能性は限りなくゼロに近くても投資に絶対はありませんから、集中投資を避けるのがセオリーです。

ポートフォリオの一部に組み入れて、毎年少しづつ売却していけば配当を出す銘柄と同じように配当金生活をサポートする役割を果たしてくれます。

Check 経験者が語る集中投資の実態とは?リスクリターンの観点からオススメしない4つの理由

毎年売却しても資金が底を尽きないワケ

2008年5月~2024年5月の16年間でバークシャー・ハサウェイ(BRK.B)の株価は4.4倍になっています。年率換算で+9.8%です。

株式投資のリターンは単利ではなく複利で大きくなります。

毎年株を売却し続けても資金が底を尽きなかった理由は、まさしくこの複利のチカラにあります。

- バークシャー(BRK.B)の16年リターンが年率+9.8%だった。

- リーマンショックの年に−31.5%の株価で売却できた。

- 暴落前の株価に戻るまでにかかった時間が5年以内であった。

裏を返すと、これより年率リターンが低かったり、タイミングの悪いところで売却していたらスタート資金4000万円でも足りなかったことになります。

ですが、リーマンショックをまたぐ非常に厳しい期間でシミュレーションしていますから、かなり保守的なシミュレーションと言えます。

ひろめ

この考えが広まることで、FIREを望む一人でも多くの人が雇われの身から抜け出すことができるようになったらうれしいです。

疑似配当金生活のシミュレーションは年間生活費などの条件が変われば結果も変わります。

個々の条件に合わせてシミュレーションしてみると、具体的な将来がイメージしやすくなりますよ。

米国株の本を書きました!中身をブログで無料公開しています。書店で買えるガチの書籍が無料で読めるようになっています。

資産運用の知識