配当金生活で発生するコストに社会保険料があるわけですが、きちんと対処するだけで非常に低くすることができます。

【社会保険料】

- 国民年金保険料

- 国民健康保険料

- 介護保険料(40歳以上)

このページでは配当金生活を目指す人のために、 配当収入しかないときの国民年金保険料を最小限にするテクニックをご紹介します。

国民健康保険料と介護保険料については「退職後の国民健康保険料はこうして安くしよう!活用したい減免制度まとめ」で解説しています。

この記事は、技術評論社から出ている著書の中身をブログ用に見やすく編集したものです。

出版社のご厚意で本の無料公開が実現しました。ぜひ最後までお読み下さい。

クリックできる目次

国民年金保険料の免除制度

国民健康保険料は「前年所得」によって金額が決定します。収入が配当金のみであれば、住民税の配当課税方式を申告不要にすることで前年所得をゼロにすることが可能です。

国民年金免除の所得基準

国民年金の免除は、7月から翌年6月までをひとつの年度としています。2018年7月~2019年6月の免除申請に使う前年所得は、2017年1月~12月までの年収が対象です。

・全額免除

前年所得が以下の計算式で計算した金額の範囲内であること

(扶養親族等の数+1)×35万円+22万円

・4分の3免除

前年所得が以下の計算式で計算した金額の範囲内であること

78万円+扶養親族等控除額+社会保険料控除額等

・半額免除

前年所得が以下の計算式で計算した金額の範囲内であること

118万円+扶養親族等控除額+社会保険料控除額等

・4分の1免除

前年所得が以下の計算式で計算した金額の範囲内であること

158万円+扶養親族等控除額+社会保険料控除額等

世帯構成別所得基準の目安

前年所得がゼロであれば、申請により国民年金保険料の支払いを全額免除することができます。

仮に配当金以外の収入があったとしても、配当を含まない収入が単身世帯で年間57万円以下であれば国民年金の全額免除が受けられます。

国民年金は、免除申請をしないと所得ゼロで年間19万7880円(平成29年度実績)かかります。つまり、全額免除申請を行うことで年間20万円ほどの支出を削減することができるわけです。

青色申告の免除基準

開業届を出して青色申告に切り替えると、国民年金免除の所得基準が緩くなります。その秘密は、青色申告特別控除65万円にあります。

前年所得は以下の計算式によって求められるため、年間122万円の事業収入があっても全額免除を受けられるのです。(これは非常に大事なポイントなので、わざわざ年金事務所に電話して確認しました。)

前年所得=事業収入ー(青色申告特別控除+経費)

青色申告特別控除には10万円と65万円の2種類があります。控除枠を65万円にするためにはいくつかの条件を満たす必要があるのですが、ほとんどの人がクリアできるものになってます。

詳しい条件については、以前書いた記事があるのでそちらを参照します。

Check セミリタイアするなら個人事業主がお得!青色申告カンタン節税方法まとめ

万一、青色申告特別控除が65万円にできないときは、控除枠が10万円になります。年金免除の基準額は下がりますが、それでも白色申告と比べて10万円も基準額が上乗せされることになります。

青色申告の所得基準目安

青色申告にすると、事業所得が年間122万円以下まで国民年金の全額免除が受けれます。もちろん配当金は前年所得に含まれません。

ただし、配当の二重課税を取り戻すために配当金を確定申告した場合は、別途住民税を申告不要にする手続きが必要になります。

青色申告にすると、免除基準が大幅にアップします。全額免除だけでなく部分免除も含めると、免除申請はかなり現実的なものいえるでしょう。

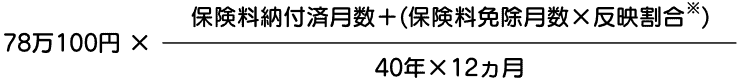

全額免除したときの年金受給額

老齢年金は2分の1もらえる

国民年金を全額免除できれば、1円も払ってないのに2分の1年金を納めたことになります。将来もらえる老後の年金は半分になりますが、元々払っていないことを考えれば十分です。

20代~30代の現役世代が年金をもらうときには、支給開始が70歳になる可能性が高いです。支給額も減額されることが目に見えていることから、きちんと年金を納めても払ったぶんの金額が回収できないのは明らかと言えます。それだったら免除申請した方がトータルでお得と考えることができますよね。

反映割合※

| 全額免除 | 3/4免除 | 1/2免除 | 1/4免除 |

|---|---|---|---|

| 1/2 | 5/8 | 3/4 | 7/8 |

現役世代の若い人たちは、サラリーマンであれ何であれ、老後は年金に頼らず自己資金でやっていく覚悟を今のうちからしておかねばなりません。残念なことに、若ければ若い人ほど老齢年金をあてにできない現実が日本にはあります。

障害年金と遺族年金は満額もらえる

年金が全額免除になっても、障害年金と遺族年金の給付額は変わりません。ただし、直近1年間が未納のままだと支給資格がない状態になってしまいます。未納期間を出さないためにも、年金を払わないのであれば必ず免除申請をするようにしましょう。

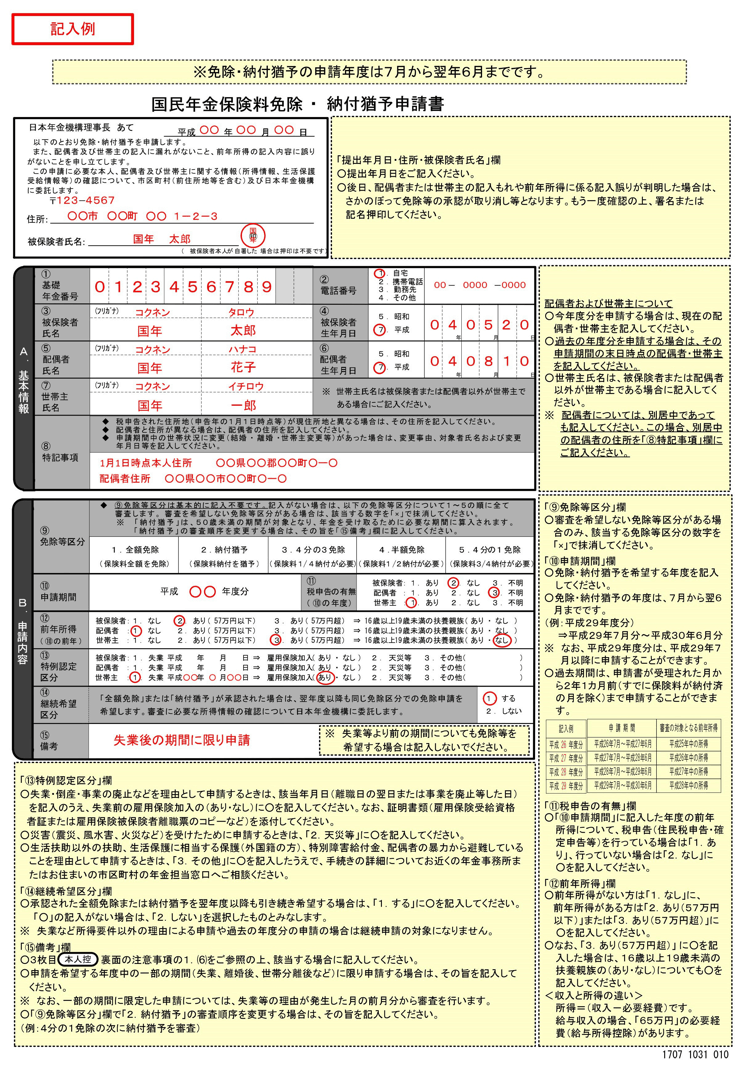

退職後は「失業等による保険料免除」を利用する

国民年金が免除できるかどうかの条件は「前年の所得」で決まります。しかし、サラリーマンを辞めたばかりだと前年所得が免除基準を超えているため免除することができません。

そこで利用するのが「失業等による保険料免除」という制度です。この制度を利用することで退職後1年以上、国民年金の支払いが免除されます。

この制度を受けるには退職してから14日以内に「離職票」あるいは「雇用保険受給資格者証」を持って申請することが条件になります。

「失業等による保険料免除」のすごいところは、フリーランスとして開業届を出していても受けられるところです。要はサラリーマンでなければいいのです。

国民年金保険料における免除等の年度区切りは7月から翌年6月までとなっています。そのため、「失業等による保険料免除」は退職した前月から翌々年6月までが全額免除の適用期間になります。

退職タイミングで多いのはボーナス支給月だと思います。6月退職と12月退職それぞれのパターンで考えてみます。

2018年6月1日に退職した場合

- 退職後14日以内に申請 ⇒ 免除期間:2018年5月~2019年6月

- 2019年6月に再度申請 ⇒ 免除期間:2019年7月~2020年6月

2018年12月1日に退職した場合

- 退職後14日以内に申請 ⇒ 免除期間:2018年11月~2019年6月

- 2019年6月に再度申請 ⇒ 免除期間:2019年7月~2020年6月

6月が年度区切りであるため、12月退職だと適用期間が短くなってしまいます。ただ「失業等による保険料免除」の適用期間が終了した後は、最初に紹介した前年所得による免除申請に切り替えることができます。

「失業等による保険料免除」申請は年度ごとに必要です。1枚の申請書で申請できるのは7月から翌年6月までの1年度分になります。一度に複数年度の申請を行う場合は年度毎に申請書の提出をしましょう。

申請書 国民年金保険料免除・納付猶予申請書(PDF 1,046KB)

※クリックすると申請書のPDFが見れます。

免除期間の不足分は最長10年前までさかのぼって支払うことができます。

もし、数年後にフリーランスの事業収入が軌道に乗って多めに稼ぐことができた場合は、さかのぼり納付を使うことで老齢年金の支給額アップと節税を同時に行うことができます。

青色申告のための開業届は失業保険が切れてから

ここまでの説明で国民年金の「失業等による保険料免除」はサラリーマンであるかないかの一点しか問われないことを理解してもらえたと思います。

ただ、失業保険の受給を考えると開業届を出すタイミングには注意が必要です。というのも、失業保険受給期間中に所得がゼロでなかったり、開業届を出してしまうと失業保険の受給資格を失ってしまうからです。

自己都合退職の失業保険給付金日数

| 雇用保険加入期間 | 給付日数 |

|---|---|

| 1年未満 | 0日 |

| 1年以上10年未満 | 90日 |

| 10年以上20年未満 | 120日 |

| 20年以上 | 150日 |

勤め先の倒産やリストラでもない限り、アーリーリタイアは自己都合退職になります。自己都合退職だと、失業保険の支給開始が退職後4カ月目から始まります。したがって、給付日数90日であれば、退職後6カ月以上は開業届を出さずに収入をゼロにしなければなりません。

そしてさらに、失業保険を受けるには求職活動をしなければならないことになってます。

すでに事業収入があったり、今後働く気がないのに求職活動をするのは嫌だなという人は、いっそのこと失業保険を受け取らないという選択をしてもいいと思います。

ちなみに、不正受給が発覚すると受給金額の3倍を返還することになります。うっかりミスで気づかず受給資格を失うようなことをしていたなんてことがないようにしましょう。

国民年金保険料の免除制度まとめ

私のように配当金と副業収入を組み合わせてアーリーリタイアする前提だと、前年所得が少ないので国民年金の全額免除は十分可能です。全額免除なら年間20万円の支出削減につながるので、アーリーリタイア後の負担を大きく減らすことができます。

アーリーリタイアをして所得が低くなる人は、この制度を使わない手はないですね。サラリーマンを退職したら忘れずに申請しようと思います。

Check 「米国株投資本の無料公開ページ一覧」に戻る

資産運用の知識