現在サラリーマンとして頑張って働いている人のなかには、いつか独立して自由な生活を送りたいと考えている人も多いのではないでしょうか?

かくいう私もサラリーマンを辞めたい気持ちは非常に強く、配当金とブログ収入だけで生活できるような状況をいち早く作ろうとしています。

そこで今回は、サラリーマンを退職したときのことを考え、セミリタイアと深い関わりがある個人事業主(フリーランス)の青色申告についてまとめました。

これから解説する知識があれば税金面で得することが多いので、ぜひ最後までご覧ください。

クリックできる目次

セミリタイアしたら個人事業主になった方がいい理由

セミリタイアしたら個人事業主になった方がいい理由は節税できるためです。ちなみに、青色申告で事業税を納税する人のことを個人事業主(フリーランス)と呼びます。

セミリタイアは、サラリーマンを退職した後に何かしらの収入を個人で稼ぐことを前提にしています。

自分で働かずにすべての生活費をまかなう完全リタイアと違って、セミリタイアは給与の代わりになる収入を個人で稼いでいくことになるわけですね。

給与所得であれば基礎控除以外に給与所得控除を受けることができますが、個人で稼いだお金には基礎控除しか適用されません。

つまり、年収が同じ額でも税金や社会保険料が高くなってしまうのです。これを「白色申告」といいます。

実は個人で稼いだお金に対する税負担を和らげる方法があります。それは開業届を出して「青色申告」に切り替える方法です。

「開業届」と「青色申告承認申請書」を税務署に提出することで、青色申告特別控除が受けられるようになり、税負担と社会保険料を安くすることができるのです。

Check セミリタイア後の国民健康保険料はこうして安くしよう!活用したい減免制度まとめ

個人事業主になって青色申告するには事前申請が必要

青色申告で納税するには、事前申請が必要です。確定申告の時期(2月〜3月)になってから、思っていたより稼げちゃったので青色申告に切り替えたいと申請しても、残念ながらできないのです。

青色申告へ切り替えるために作成する書類は「個人事業の開業・廃業等届出書」と「所得税の青色申告承認申請書」の2種類だけです。

提出先は税務署になります。よく開業届と呼ばれているのが「個人事業の開業・廃業等届出書」のことです。

事前申請の期限は以下のように決められています。

- 1月1日~1月15日に開業 ⇒ その年の3月15日が提出期限

- 1月16日~12月31日に開業 ⇒ 開業日から2か月以内が提出期限

青色申告の申請期限は開業日が起点となるので「個人事業の開業・廃業等届出書」と「所得税の青色申告承認申請書」を同時に提出すれば申請期限切れのリスクがなくなります。

配当きぞくん

二度手間にならぬよう一緒に提出するのがオススメじゃ。

ちなみに申請費用はかかりません。すべて無料で手続きが完了します。法人を立ち上げると毎年7万円の法人税が取られますが、個人事業主の場合はランニングコストがゼロですので申告して損することはありません。

提出方法は持ち込み or 郵送

書類の提出方法は、直接税務署に持ち込む方法と郵送の2種類が選べます。直接持ち込む場合は、税務署の開庁時間に持参する必要があります。

- 平日:8時30分~17時00分

郵送であれば時間を気にせず送れるので便利ですが、書類不備があったときにやりとりが大変です。税務署に直接提出しに行って書類に間違いがないか確認してもらった方が安心だと思います。

本人確認とマイナンバー確認書類も忘れずに

「個人事業の開業・廃業等届出書」の提出時には、本人確認とマイナンバーの確認が必須となっています。

本人確認は「運転免許証、健康保険証、パスポート、住基カード」などの一般的な身分証明書であれば問題ありません。マイナンバー確認には、次の書類のうち、どれかひとつが必要です。

税務署に持参して提出する場合は、身分証明書とマイナンバー確認書類も一緒に持っていきます。郵送する場合は、身分証明書のコピーとマイナンバー確認書類のコピーを同封します。

ここまでが青色申告に切り替えるための事前申請です。税務署からは書類不備のときしか連絡が来ないので、何も連絡が来なければ申請が受理されたということになります。

しっかりと自分の力で稼いで、確定申告の時期が来たら忘れずに青色申告するようにしましょう。

開業届の提出前に注意しておきたいこと

以下のようなケースは、開業届を提出すると逆に損してしまう可能性があるので注意が必要です。

失業手当の受給資格がなくなる

開業届を出すと無職扱いではなくなるため、失業手当の受給資格を失ってしまいます。たとえ収入がなくても開業届を出してから失業手当を受け取ると不正受給になってしまうので注意してください。

時効が来る2年以内に不正受給が発覚すると、受給額の3倍を返還するように命じられることもあります。

健康保険の扶養から外れる場合がある

扶養家族が個人事業主になると、健康保険の扶養から外れてしまう可能性があります。

扶養から外れれば、新たに「国民健康保険」に加入することになるので健康保険料が発生します。ただし、個人事業主になると必ず扶養から外れるとは限りませんので、健康保険組合等に扶養条件を確認してから開業届を出すか判断するといいでしょう。

次に、青色申告最大のメリットでもある青色申告特別控除について説明していきます。

青色申告特別控除には2種類ある

青色申告特別控除には、控除枠10万円か65万円のどちらかが適用されます。控除枠10万円は無条件で受けれますが、65万円には適用条件があります。

控除枠10万円と65万円とでは大きな差です。是非とも65万円の控除枠を使ってもらいたいので、何が必要なのかを書いていきます。事前に準備しておけば誰でもできることですから安心してください。

65万円の青色申告特別控除を使うには3つの条件が必要

次の3条件をクリアすれば、65万円の特別控除を受けることができます。

必要な条件

これら3つの条件のうち、2番目に出てくる複式簿記のやり方がよく分からないと思います。複式簿記は、知識がなくても会計ソフトを使えばカンタンにできちゃうのです。

取引内容さえ忘れず入力しておけば、あとは自動的に会計ソフトが複式簿記の形式でまとめてくれるので、それを提出すればいいだけです。

配当きぞくん

会計ソフトの費用も経費になるぞい。

青色申告は他にも節税できるポイントがあります。続いては、家族の給与を経費にして節税する方法を紹介します。

家族に専従者給与を払って節税できる

青色申告では個人事業を手伝ってくれた家族や親族への給料を経費にすることができます。ただし、経費と認められるには次の条件を満たす必要があります。

ー専従者給与と専従者控除 – 国税庁HP

- 青色申告者と生計を一にする配偶者その他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること

専従者として給与をもらうわけですので、手伝ってくれる家族や親族が他の仕事をしていると認められません。そのため、専業主婦(夫)の配偶者を専従者にするケースが最も多く現実的な選択になります。

もし、これらの条件を満たして専従者給与を支払う場合、事前に「青色事業専従者給与に関する届出書」を提出します。提出期限は、以下のようになっています。

この届出書には、青色事業専従者の氏名、職務の内容、給与の金額、支給期などを記載することになっています。

また、専従者が増える場合や、給与を増額する場合などは、届出の内容を変更するために「青色事業専従者給与に関する変更届出書」を遅滞なく納税地の所轄税務署長に提出する必要があります。

青色申告は赤字を繰り越せる

青色申告だと赤字を3年先まで繰り越すことができます。売上から経費を差し引いた金額がマイナスなら赤字です。きちんと確定申告して翌年以降の黒字と相殺するようにしましょう。

売上 ー 経費 = 赤字 (ただし、売上 < 経費のとき)

※控除枠は経費に含みません。

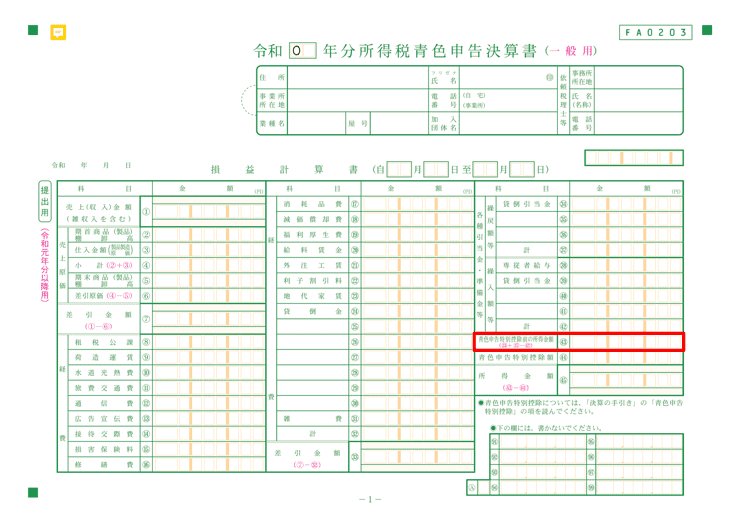

以下は「所得税青色申告決算書(一般用)」の1ページ目です。この様式で青色申告することになります。細かくて見づらいときは、参考リンクのPDFをご覧ください。

赤字が出た場合の正式な赤字額は「㊸青色申告特別控除前の所得金額」という部分に入る数字です。

上記様式を見てもらうと分かる通り、売上から経費を差し引いた後に「繰戻額等」をプラスして「繰入額等」をマイナスした金額がマイナスであれば赤字ということになります。

セミリタイアしたら毎年必ず確定申告しよう

青色申告の個人事業主も白色申告と同じく、所得が38万円以下なら確定申告しなくてもいいことになっています。

ですが、このような場合でも確定申告は確実にした方がいいです。というのも、所得が少なかったことを確定申告すると社会保険料が安くなる場合があるからです。

個人事業で儲からなかった年も確定申告して所得を届け出ておくことで、社会保険料や住民税などが自動的に減額されるものもあります。

減額免除等の申請が必要な場合でも、確定申告で所得を示しているので手続きがラクになります。

帳簿付けと確定申告書類を作成する手間はかかりますが、セミリタイア生活の支出を大きく削減することにつながりますので、個人事業が儲からなかった年も必ず確定申告することをオススメします。

節税メリットがある制度

事業がうまくいって経費や控除枠を差し引いた後も利益が十分残っているときに、節税できる方法を紹介します。

中小企業倒産防止共済掛金(経営セールティ共済)

掛金を経費にできるのが経営セーフティ共済です。経費にできるということは、赤字が出ても3年先まで繰り越せることになります。

掛金は年間6万円~240万円(月5,000円~20万円)の範囲と、5,000円単位で自由に設定できます。ただし掛金の合計が800万円になると、それ以上支払うことができなくなります。

本来の目的は、取引先が倒産したときに低金利でお金を借りることができる制度ですが、40か月以上支払いを済ませると好きなタイミングで掛金全額をキャッシュバックできるようになります。

翌年以降、事業利益が減ったタイミングで掛金全額をキャッシュバックすれば、その分の収入が節税できるのです。利益を翌年度に持ち越すことで節税するという方法ですね。

小規模企業共済

掛金を所得控除にできるのが、こちらの小規模企業共済です。掛金は年間1万2000円~84万円(月1,000円~7万円)の範囲と、500円単位で自由に設定できます。

掛金を支払うときと、共済金を受け取るときの両方で節税できる退職金制度のようなものになります。

注意点としては、納付期間が20年未満だと元本割れすることです。また、納付期間が1年未満だと共済金を1円も受け取ることができなくなります。

掛金の減額をすることもできますが、減額した部分については金利が1円もつかなくなってしまいます。

20年未満だと元本割れしてしまうので、仕方なく減額して払い続けるという選択をとっても、減額した分はインフレに負けてしまうことになるので注意が必要です。

20年先まで引き出せないことを考えると、税金を支払ってでも自分で運用した方がいいという考え方もあります。

小規模企業共済を利用するかどうかは、何を優先するかによって答えが変わります。

確定拠出年金(iDeCo)

掛金を所得控除できるのが、確定拠出年金になります。掛金は年間6万円~81万6,000円(月5,000円~6万8,000円)の範囲と、1000円単位で自由に設定できます。

あくまでも年金制度になりますので、60歳以降にならないと年金もしくは一時金を受け取ることができないのが大きなデメリットです。

確定拠出年金(iDeCo)は節税になることは確かですが、脱退条件を満たさなければ途中解約もできません。

そこまでして節税しなければならないほど事業利益が出ているのであれば、合同会社を設立して法人化した方がはるかに自由度の高い節税ができると思います。

個人事業で利益が出たら法人化の検討も

個人事業で毎年コンスタントに500万円以上の利益を出せるようになったら、法人化を検討する価値があります。

ちなみに、法人化には合同会社がおススメです。株式会社と比べて法人を維持する労力とコストが安く済むからです。

法人化は事業利益が最低でも500万円以上になってからでないと節税メリットはありません。また、事業利益が500万円を超えたからと言って、法人化した方がいいと一概に言えるものでもありません。

単純にお金のことだけでなく、事務手続きなど様々な要素を踏まえて判断することが大切です。もし法人化を検討する場合は、専門の税理士さんに聞いてみるといいでしょう。

セミリタイア後の青色申告節税まとめ

長々と書いてきましたが、青色申告で重要な節税ポイントは以下の2点です。

重要ポイント

- 青色申告特別控除を65万円にする。

- 経費をもれなく計上する。

ご家族がいらっしゃる方で課税所得が195万円を超える場合でも、妻(または夫)に専従者給与を支払うことで課税所得を下げることができます。

ご夫婦で一緒に個人事業することで、節税になるだけでなく収益拡大も期待できますね。

資産運用の知識