NISA口座で配当狙いの投資をするなら、米国株よりイギリスADR(米国預託証券)の方が非課税メリットが大きくなります。

なぜなら、イギリスADRの配当はNISA口座で完全非課税になるのに対して、米国株はNISA口座でも配当に10%の税金がかかるからです。

Check 米国株の配当にかかる二重課税問題とは?解決する方法を解説

NISA口座で米国株の配当に10%の税金がかかる理由は上記のリンク先で解説しているので、気になる人はチェックしてみてください。

この記事では、イギリスADRで優良株といえる銘柄をピックアップして、トータルリターンが高い順に紹介します。

日本株ではなくADRを紹介する理由

日本の高配当株はアメリカの市場平均株価(S&P500指数)と対等に勝負できる銘柄がゼロに等しいという現実があります。

過去の長期的な実績を見ると、日本株よりイギリスADRの方がトータルリターンが高い傾向にあるんです。

クリックできる目次

ADRランキングの選定基準

SBI証券、マネックス証券、楽天証券の米国株口座でドル建て購入できるADRのなかから、配当だけでなく株価上昇も期待できる個別株をランキング形式で発表します。

ランクインした銘柄はユニリーバ以外すべて連続増配銘柄になります。毎年、現地通貨建てで配当金が増配されてきた銘柄たちです。

ランキングの順位は、過去15年間のトータルリターンでランクづけしています。具体的なトータルリターンの算出条件は次のようになります。

【算出条件】

- 配当再投資はナシ

- 税金/手数料は考慮せずに比較

- 年初を基準に年末のリターンを算出

- トータルリターン=株価上昇率+配当(分配)利回り

配当(分配)利回り=年間配当/年初株価

比較対象となるインデックスETFは、IVV(iシェアーズ・コア S&P 500 ETF)を採用しました。

こちらのETFを選んだ理由は、設定日が2000年5月だったからです。

インデックスETFといえばVOOも有名ですが、設定日が2010年9月と歴史が浅く株価が遡れないのでIVVを採用しました。

「年率リターン=株価上昇率+配当(分配)金」で、リターン差がマイナスだとIVVが勝利、プラスだと個別株が勝利した年になります。

おすすめADRランキング

第1位:ユニリーバ(UL)

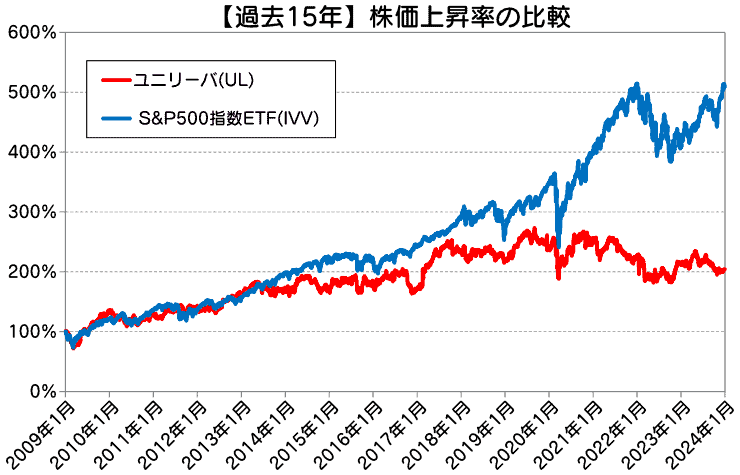

ADRランキング第1位は、イギリスADRのユニリーバ(UL)です。新興国の売上が全体の多くを占める生活必需品セクターのグローバル企業になります。

こちらのグラフも2010年1月のスタート地点を100%に合わせて作成した株価上昇率です。

過去15年の株価上昇率

| UL | IVV |

|---|---|

| 1.76倍 | 5.17倍 |

| 年率+3.84% | 年率+11.57% |

2010年~2025年の15年間でユニリーバが1.76倍に対してインデックスETFのIVVが5.17倍という結果でした。

上記の結果は株価そのものを比較しているため配当金は含まれていません。そこで配当を含めたトータルリターンを比較すると次のようになります。

トータルリターンの比較

| 暦年 | UL | IVV | リターン差 |

|---|---|---|---|

| 2010年 | -0.39% | +13.05% | -13.44% |

| 2011年 | +12.05% | +0.82% | +11.24% |

| 2012年 | +17.42% | +14.15% | +3.27% |

| 2013年 | +9.19% | +28.89% | -19.70% |

| 2014年 | +4.16% | +14.48% | -10.32% |

| 2015年 | +11.14% | +1.25% | +9.88% |

| 2016年 | -0.23% | +13.62% | -13.85% |

| 2017年 | +40.36% | +20.73% | +19.63% |

| 2018年 | -1.41% | -4.47% | +3.06% |

| 2019年 | +13.20% | +30.97% | -17.77% |

| 2020年 | +9.10% | +16.85% | -7.75% |

| 2021年 | -7.78% | +30.39% | -38.17% |

| 2022年 | -3.54% | -18.60% | +15.06% |

| 2023年 | -0.27% | +26.66% | -26.93% |

| 2024年 | +20.78% | +25.57% | -4.79% |

| 平均 | +8.25% | +14.29% | -6.04% |

ユニリーバのトータルリターンはインデックスに対して6勝9敗(勝率40%)、トータルリターンは年率平均+8.25%でした。

株価上昇率のみではインデックスを下回っていて、配当込みのトータルリターンでもユニリーバが負けています。

ユニリーバの配当履歴や決算の長期データを下記リンク先でまとめているので、投資を検討する人はチェックしてみてください。

Check 【UL】ユニリーバの銘柄分析:配当・決算の長期データまとめ

第2位:ディアジオ(DEO)

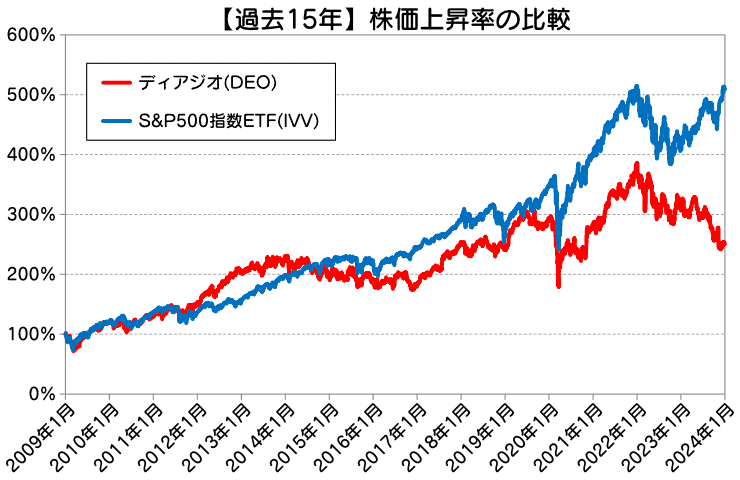

続いて第2位にランクインしたのはイギリスADRのディアジオ(DEO)になります。世界でお酒を販売するグローバル酒造メーカーですね。

スミノフやギネスなど日本でも有名なブランドのお酒を製造販売しています。

上記のグラフは2010年1月のスタート地点を100%に合わせたときの株価上昇率になります。

過去15年の株価上昇率

| DEO | IVV |

|---|---|

| 1.82倍 | 5.17倍 |

| 年率+4.05% | 年率+11.57% |

2010年~2025年の15年間でディアジオが1.82倍に対してインデックスETFのIVVが5.17倍という結果になりました。

上記の結果は株価そのものを比較しているため配当金は含まれていません。そこで配当を含めたトータルリターンを比較すると次のようになります。

トータルリターンの比較

| 暦年 | DEO | IVV | リターン差 |

|---|---|---|---|

| 2010年 | +10.40% | +13.05% | -2.66% |

| 2011年 | +21.04% | +0.82% | +20.22% |

| 2012年 | +34.71% | +14.15% | +20.56% |

| 2013年 | +13.95% | +28.89% | -14.94% |

| 2014年 | -9.96% | +14.48% | -24.44% |

| 2015年 | +0.22% | +1.25% | -1.04% |

| 2016年 | -0.64% | +13.62% | -14.26% |

| 2017年 | +43.12% | +20.73% | +22.39% |

| 2018年 | +0.14% | -4.47% | +4.61% |

| 2019年 | +23.27% | +30.97% | -7.70% |

| 2020年 | -2.63% | +16.85% | -19.48% |

| 2021年 | 40.25% | 30.39% | +9.86% |

| 2022年 | -17.70% | -18.60% | +0.90% |

| 2023年 | -14.98% | +26.66% | -41.64% |

| 2024年 | -8.87% | +25.27% | -34.44% |

| 平均 | +8.82% | +14.29% | -5.47% |

ディアジオのトータルリターンはインデックスに対して6勝9敗(勝率40%)、トータルリターンは年率平均+8.82%になりました。

株価上昇率と配当込みのトータルリターンでインデックスがディアジオを上回っています。

第3位:ブリティッシュアメリカンタバコ(BTI)

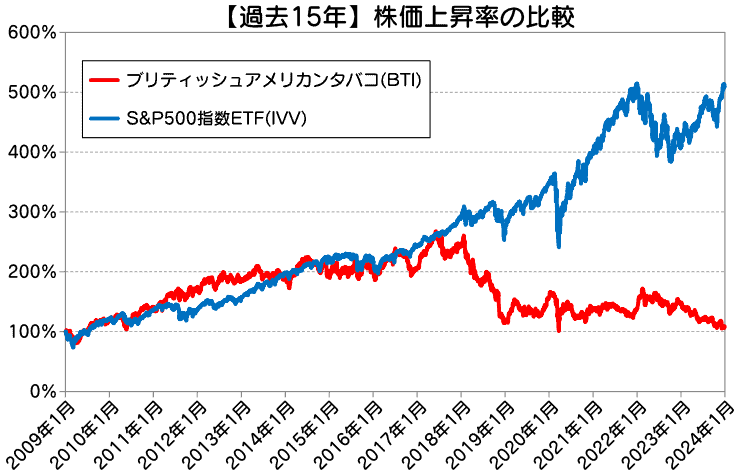

最後にランクインしたのは、イギリスADRのブリティッシュアメリカンタバコ(BTI)です。ロンドンに本社を構えるグローバル企業になります。

こちらのグラフも2010年1月のスタート地点を100%に合わせて作成した株価上昇率になります。

過去15年の株価上昇率

| BTI | IVV |

|---|---|

| 1.12倍 | 5.17倍 |

| 年率+0.76% | 年率+11.57% |

2010年~2025年の15年間でブリティッシュアメリカンタバコが1.12倍に対して、インデックスETFのIVVが5.17倍という結果になりました。

上記の結果は株価そのものを比較しているため配当金は含まれていません。そこで配当を含めたトータルリターンを比較すると次のようになります。

トータルリターンの比較

| 暦年 | BTI | IVV | リターン差 |

|---|---|---|---|

| 2010年 | +24.03% | +13.05% | +10.98% |

| 2011年 | +27.97% | +0.82% | +27.16% |

| 2012年 | +9.98% | +14.15% | -4.17% |

| 2013年 | +10.25% | +28.89% | -18.65% |

| 2014年 | +6.66% | +14.48% | -7.82% |

| 2015年 | +8.37% | +1.25% | +7.12% |

| 2016年 | +7.80% | +13.62% | -5.82% |

| 2017年 | +23.69% | +20.73% | +2.96% |

| 2018年 | -48.79% | -4.47% | -44.32% |

| 2019年 | +43.00% | +30.97% | +12.04% |

| 2020年 | -6.16% | +16.85% | -23.01% |

| 2021年 | +7.04% | +30.39% | -23.35% |

| 2022年 | +12.25% | -18.60% | +30.85% |

| 2023年 | -20.39% | +26.66% | -47.05% |

| 2024年 | +31.89% | +25.57% | +6.31% |

| 平均 | +9.17% | +14.29% | -5.12% |

BTIのトータルリターンはインデックスに対して7勝8敗(勝率46%)、トータルリターンは年率平均+8.63%となっています。

高配当タバコ株は配当込みだとリターンがかなり上乗せされますね。

実際のところ、高配当の連続増配ADRはホント少ないんです。長期的な安定配当を求めるならブリティッシュアメリカンタバコは候補に入る銘柄だと思います。

BTIの業績、配当推移、増配率の長期データは下記リンク先でまとめています。

Check 【BTI】ブリティッシュアメリカンタバコ銘柄分析:配当の現地課税がない高配当な連続増配株

NISA口座の投資先で迷ったときは

NISA口座で配当狙いの投資をするなら、日本株より外国所得税ゼロ%のADRが有力候補になります。業績の安定感、株価上昇率、株主還元の姿勢は素晴らしいものがあるからです。

配当にこだわらないのであればインデックス投資の方が管理はラクになります。しかし精神的なガマンが必要になるときが必ず訪れるので、不況でも株を売らない根気強さは求められます。

その点、今回紹介した高配当な連続増配銘柄に分散投資すれば、株価の含み損はS&P500指数と同じでも配当は減配されず、むしろ増配する方が多くなります。

ほったらかしでも定期的に振り込まれる配当が心の支えになるため、投資を継続させやすい特徴があります。

どんなに素晴らしい銘柄でも割高なときに買ってしまえば長期でみるとトータルリターンが低くなります。大切なのは購入するときの配当利回り、PERなどの各種指標が割安なときに購入することです。

「結局どっち選べばいいの?」って話ですが、この辺は投資する人の年齢やリスク許容度によって正解が変わってきます。

詳しくはこちらの記事で具体的な考え方について解説しているので、様々な条件から自分に合った選択を見つけましょう。

Check 個別株とETFどっちがいい?S&P500インデックスを避けて割安高配当株に投資する理由

配当きぞくん

投資先を選ぶときの参考になるのじゃ。

米国株の本を書きました!中身をブログで無料公開しています。書店で買えるガチの書籍が無料で読めるようになっています。

資産運用の知識