資産運用に興味があるけど、何に投資すればいいか分からないという初心者さんは意外と多くいらっしゃいます。

そんな右も左も分からない初心者さんに向けて、資産運用はこうすればうまくいくという答えをご紹介します。

それは『eMAXIS Slim 米国株式(S&P500)』を積み立てることです。でもこれだけだと「本当にその方法で大丈夫?」と心配になりますよね。

そこで今回は、S&P500インデックスが資産運用の最適解と言われる理由を5つに分けて解説します。

この記事を最後まで読むと、資産運用を成功させるコツが分かります。

クリックできる目次

投資の最適解と言われる5つの理由

S&P500インデックスの積立投資が資産運用の最適解と言われる理由は次の5つがあります。

【5つの理由】

- 株式の運用リターンが圧倒的1位

- アクティブ運用はインデックスに勝てない

- 世界全体よりアメリカだけの方が運用リターンが高い

- 運用にかかる手数料が安い

- 世界一の投資家が推奨している

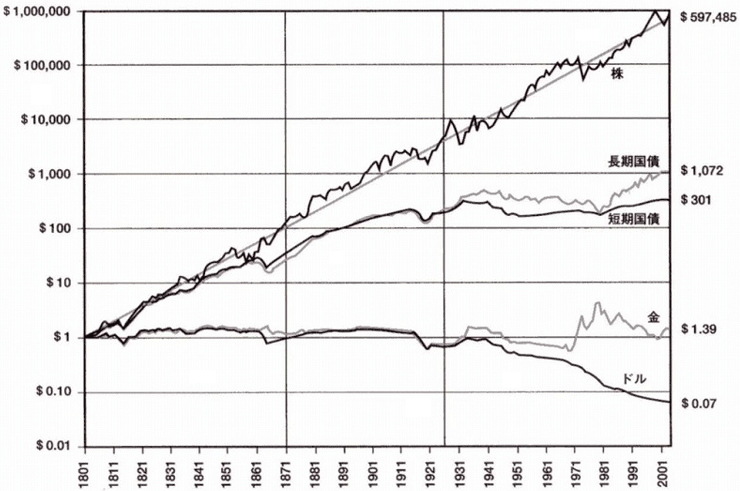

理由①:株式の運用リターンが圧倒的1位

以下のグラフは、1801年にそれぞれの資産を1ドル購入したら200年後にいくらになったかを表しています。

過去200年の運用リターン

| 資産の種類 | 実質リターン |

|---|---|

| 株(米国株) | 59万7485倍 |

| 長期米国債 | 1072倍 |

| 短期米国債 | 301倍 |

| 金(ゴールド) | 1.39倍 |

| USドル(現金) | 0.07倍 |

株式がダントツで飛び抜けています。もう圧倒的ですね。ここでいう株というのはアメリカの市場平均株価のことです。200年で59万7485倍にもなっています。

アメリカの市場平均株価に投資すればインフレ調整後の実質的な年率リターンが年平均6.5~7.0%期待できると言われるのは、このデータが根拠になっています。

一方で、USドル(現金)で持っているとインフレの影響を受けて価値が93%も失われています。これは日本円も例外ではありません。意外かもしれませんが、長期的にみると現金で貯金したままの人が一番損をすることになります。

つまり、資産運用をしないで貯金したままの人が一番損をすることになるのです。

理由②:アクティブ運用はインデックスに勝てない

『eMAXIS Slim 米国株式(S&P500)』はインデックスファンドです。アメリカの市場平均株価に連動する投資信託になります。

アクティブファンドは、市場平均を上回る運用リターンをあげるために株式の売買を頻繁に行う投資信託(ETF)のことを言います。

売買が多くなるため、運用コスト(信託報酬)もインデックスファンドより高く設定されています。

それに対してインデックスファンドは、市場平均株価に連動するように運用する投資信託(ETF)のことを言います。銘柄の入れ替えはあるものの、頻繁に売買することはありません。

インデックスファンドは、別名パッシブファンドと呼ばれることもあります。運用コストも低めに設定されています。

15年以上の長期運用リターンを比較すると、90%のアクティブファンドが市場平均に負けてしまいます。これは日本に限ったことではなく世界共通です。

ファンドマネージャーと呼ばれるプロの人たちがタイミングを見計らって株を頻繁に売買しても、市場平均を上回れるのは10%以下ということが科学的に証明されています。

コストが高くて市場平均に負けるアクティブファンドとコストが安くて市場平均に連動するインデックスファンドでは、どちらを買えばいいか一目瞭然ですね。

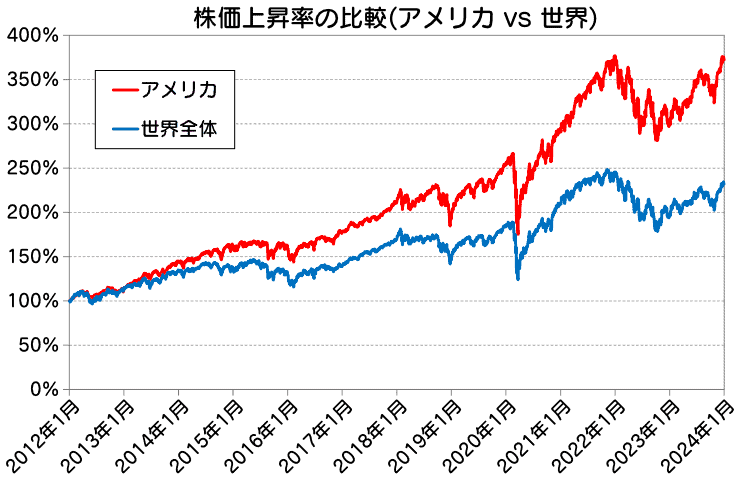

理由③:世界全体よりアメリカだけの方が運用リターンが高い

『eMAXIS Slim 米国株式(S&P500)』は、アメリカの市場平均株価に連動する投資信託です。日本で例えるなら、アメリカ版日経平均株価のようなものになります。

過去の長期リターンを比較すると、全世界の市場平均株価に連動するインデックスファンドよりもアメリカの市場平均株価に連動するインデックスファンドの方が運用リターンが高いことが歴史的に証明されています。

アメリカと世界のリターンを比較すると次のようになります。

どちらも最初のスタートを100%に合わせています。アメリカはVOO、世界全体はVTの株価データを使いました。

過去12年の株価上昇率はアメリカが年率+11.57%、世界全体が年率+7.26%となっていて、アメリカが大きく上回っています。

| アメリカ | 世界全体 |

|---|---|

| 約4.61倍(年率+12.47%) | 約2.67倍(年率+7.83%) |

資本主義の本家である米国株が世界全体に勝ち続けられるのは、株主のことを第一に考えて企業経営する文化が根付いているためです。

米国企業のほとんどが株価を上げることを念頭に経営されてます。企業が儲かったときにきちんと株主に還元する文化が根付いているからこそ、これだけの差をつけることができるのです。

アメリカは今後も若い現役世代の人口が増えていく国です。先進国に限って言えば世界で唯一の国になります。

世界全体の人口も増えていきますがメインは新興国です。新興国は株主還元という意味において、どうしてもアメリカに劣ってしまいます。そのため、今後もアメリカの市場平均株価が世界平均を上回り続ける可能性が高いと言えます。

理由④:運用にかかる手数料が安い

投資信託には、必ず信託報酬(運用コスト)が発生します。これはファンドを保有しているだけで引かれ続ける維持費のようなものです。信託報酬が高ければ高いほど、最終的な手元に残るお金も少なくなってしまいます。

資産運用すると最終的に数百万~数千万円単位で投資信託を保有することになりますから、信託報酬が年率1%でも高くなると、年間何万円もの差が生まれます。

『eMAXIS Slim 米国株式(S&P500)』の強みは、信託報酬が年率0.0814%と超低コストであることです。日本円で購入できる投資信託としては、業界最安クラスです。

さらに、ノーロードですから売買手数料は無料です。手数料を気にすることなく、少額からでも気軽に積み立てできるのもメリットですね。

また、この投資信託は日本の証券口座で直接円建て購入できるのも画期的なところです。これまでであれば、いったん円をドルに両替して米国株口座でドル建てETFを購入しなければ、低コストなインデックスファンドを手にすることができませんでした。

こうしたことを考えると、2018年7月に発売された『eMAXIS Slim 米国株式(S&P500)』は日本の証券業界に革命を起こしたと言っていいでしょう。素晴らしいことです。

理由⑤:世界一の投資家が推奨している

世界一の投資家として有名なウォーレン・バフェットというアメリカ人がいます。

フォーブス誌が発表する世界長者番付に毎年必ずトップ10入りしていて、2024年ランキングは6位にランクインしています。

2位のジェフ・ベゾス氏(アマゾン)、3位のイーロン・マスク氏(テスラ)の後にランクインしていると言えば、そのスゴさ伝わりますよね。

世界一の投資家ウォーレン・バフェットは、S&P500に連動する低コストなインデックスファンドを推奨しています。そしてバフェットの奥さんに向けた遺言でも、同じことを伝えています。

資産運用を成功させるコツ

資産運用を成功させるために必要なたったひとつのことは、何が起きても絶対に積み立てをやめないことです。はっきり言って、これさえできれば成功します。

そこで、おすすめなのが自動積み立て機能を利用することです。

株価が暴落するとき、たいていは数か月~1年くらいの時間をかけて下がり続けます。日に日に評価額が下がっていくのを見て、恐怖に耐えられなくなり積み立てを放棄してしまうのが失敗の王道パターンです。

『eMAXIS Slim 米国株式(S&P500)』であれば、価値がゼロになることは絶対にありません。なぜなら、アメリカを代表する企業500社が同時に倒産することは起こり得ないからです。

もし仮に、株価暴落と円高のダブルパンチで投資信託の円建て評価額が3分の1になっても、機械的に淡々と積み立てを続ける必要があります。そのためには、自動積み立て機能を利用するのが色んな意味で一番ラクなのです。

また、暴落が起きなかったとしても手動で積み立てをしていると、どうしても買い忘れが発生します。それなら自動積立を設定しておいて、あとは存在を忘れているくらいがちょうどいいです。

自動積立は楽天証券がおトク

これから積み立て運用するのであれば、迷わず楽天証券で始めましょう。なぜなら、楽天カード払いの自動積立を毎月15万円するだけで、毎月750ポイントもらい続けることができるからです。

継続してポイントが入り続けるので、非常にメリットが大きい制度になっています。

ポイントをもらうための具体的な手順は「【ポイ活】楽天証券の自動積立で毎月250ポイントもらい続ける方法」で解説しています。

楽天証券と楽天カードを新規で申し込むときに、知らないと損してしまう情報があるので注意してください。

毎月の積立金額について

資産運用を始めるにあたって大切なのが資金管理です。1度にまとめて全額購入してしまうと、直後に株価が暴落したとき資産が激減して大変なことになってしまいます。

一方でリスクを恐れて積み立てペースを遅くしすぎると、運用期間が短くなって最終的な利益を減らす機会損失につながります。

そこで目安にするのが、2年~3年かけて余剰資金の90%を積み立てるペースです。

- 1か月の積立金額 = 毎月の貯蓄額+(余剰資金 ÷ 24)

もちろんこれは生活防衛資金を除いた余剰資金での話です。

生活防衛資金は急に収入が途絶えてしまっても生活に困らないように蓄えておく貯金。半年~3年の生活費が目安。

積立ペースは個々の置かれた状況によっても異なります。そのため、まずは自分で考えた納得のペースで始めてみるといいです。

一度やってみて多すぎるなと思えば減らして大丈夫ですし、まだ余裕があると感じたら増やすこともできます。

是非あなた自身の性格にあった積み立てペースを探してみて下さい。

配当きぞくん

継続が大事なのじゃ。

資産運用の最適解まとめ

日本人にとっての資産運用の最適解をまとめると以下のようになります。

【運用ルール】

- 毎月『eMAXIS Slim 米国株式(S&P500)』を機械的に積み立てる。

- 上記の積立ルールを絶対に守る。

たったこれだけです。

タイミングを見計らって売買を繰り返すアクティブファンドの90%が、15年以上の長期リターンでインデックスファンドに負けています。感情に振り回されず、機械的に積み立てることこそ有効な手段となるのです。

暴落が起きるタイミングを100%的中させることはできません。未来にどんなことが起こるか分からないからこそ、着実かつ安定した資産運用をするために、インデックスファンドの積み立てが必要不可欠なのです。

資産運用で資産を築くには何十年もの時間がかかります。そして、資産運用の積み立て期間が長ければ長いほど資産が安定して増えていきます。

だからこそ、若いうちに始めることがとても大切なんです。若いうちから始めておくことで後からやっててよかったと効果が実感できるものになります。

日本では今後も若い世代の人口が急激な勢いで減っていきます。日本の若い世代には、つみたてNISAやiDeCoなどの節税制度をフル活用して、将来の不安をなくして欲しいと思います。

米国株の本を書きました!中身をブログで無料公開しています。書店で買えるガチの書籍が無料で読めるようになっています。

資産運用の知識