配当王・配当貴族のような連続増配銘柄が豊富に存在する米国株ですが、税制上ネックな部分が存在します。それは米国で源泉徴収される10%の外国所得税です。

そこで今回は、米国株の配当にかかる二重課税問題を解決する方法について紹介します。

この記事は、技術評論社から出ている著書の中身をブログ用に見やすく編集したものです。

出版社のご厚意で本の無料公開が実現しました。ぜひ最後までお読み下さい。

クリックできる目次

配当の二重課税とは?

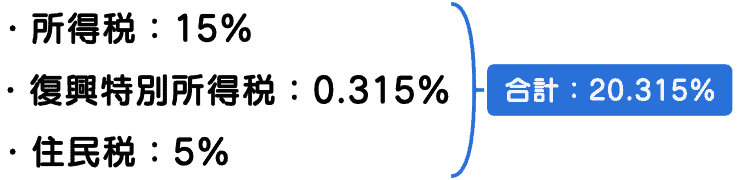

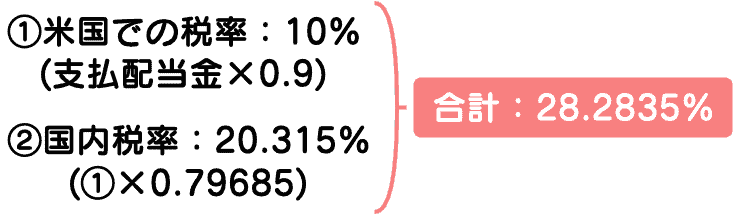

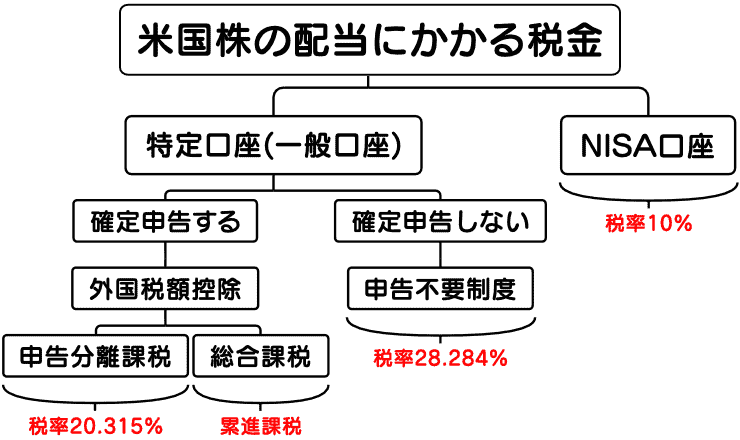

米国株の配当(米国ETFの分配金)を受け取る際、10%が外国所得税として自動的に差し引かれた後、そこからさらに日本での税金20.315%が源泉徴収されます。

国内税率20.315%の源泉徴収は配当金100%に対して行われるのではなく、外国所得税10%が引かれたあとの90%に対して行われます。

本来であれば日本の税率20.315%だけ払えばいいので、受取配当金は100%-20.315%=79.685%になります。

しかし、米国株の配当には外国所得税10%の源泉徴収が発生するため、受取配当金は71.7165%まで下がってしまいます。つまり、合計28.2835%が源泉徴収されることになるのです。

配当きぞくん

これが配当の二重課税じゃな。

これは特定口座だけでなく一般口座でも同様に起こります。特定口座では、源泉徴収ありと源泉徴収なし口座の2種類がありますが、どちらを選択しても配当の税金は自動的に源泉徴収されてしまいます。

NISA口座で米国株を保有する場合

NISA口座で米国株を保有する場合、日本国内の税率20.315%は源泉徴収されません。米国株の配当から外国所得税10%だけを源泉徴収されて、残りの90%が証券口座に振り込まれます。

本来であれば配当も非課税のはずですが、米国で源泉徴収される10%の税金がかかってしまうのはデメリットと言えます。

なお、確定申告ではNISA口座から受け取った配当や譲渡損益は申告に含めなくていいことになっています。

配当の二重課税は外国税額控除で解消する

二重課税された税金は外国税額控除を使って取り戻すことができます。なお、外国税額控除を受けるには確定申告を行う必要があります。

外国税額控除には限度額がある

外国税額控除の限度額は所得税の額によって決まります。そのため、所得が低くて米国株の配当がそれなりにある場合は、本来払わなくていい税金を一部しか取り戻せないケースが出てきます。

- 所得税の控除限度額=その年分の所得税の額×(その年分の調整国外所得金額/その年分の所得総額)

- 復興特別所得税の控除限度額=その年分の復興特別所得税額×(その年分の調整国外所得金額/その年分の所得総額)

- 住民税税の控除限度額=所得税の控除限度額×12%

外国税額控除には優先順位があります。最初は所得税が控除され、所得税が控除限度額に達すると次は復興特別所得税が控除されます。

そして、復興特別所得税の控除限度額に達してもまだ控除しきれないときは都道府県民税を控除、それでも控除しきれないときは市区町村民税を控除することになっています。

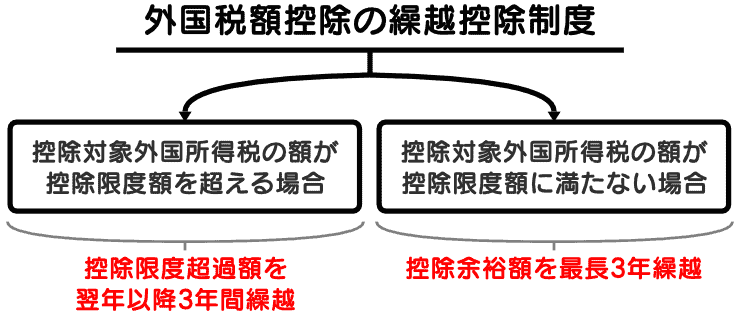

外国税額控除の繰越控除制度

所得税が少なくて外国税額控除の限度額を超えたときは3年間の繰越控除制度が利用できます。

- 控除対象外国所得税の額が控除限度額を超える場合⇒控除限度超過額を翌年以降3年間繰越

- 控除対象外国所得税の額が控除限度額に満たない場合⇒控除余裕額を最長3年間繰越

- 控除限度超過額=外国所得税-控除限度額

- 控除余裕額=控除限度額-外国所得税

外国税額控除の繰越控除は、控除対象外国所得税の額が控除限度額を超える場合と控除限度額に満たない場合に分けられます。

どちらの場合も翌年以降3年間、控除限度超過額または控除余裕額を繰り越すことができる制度となっています。

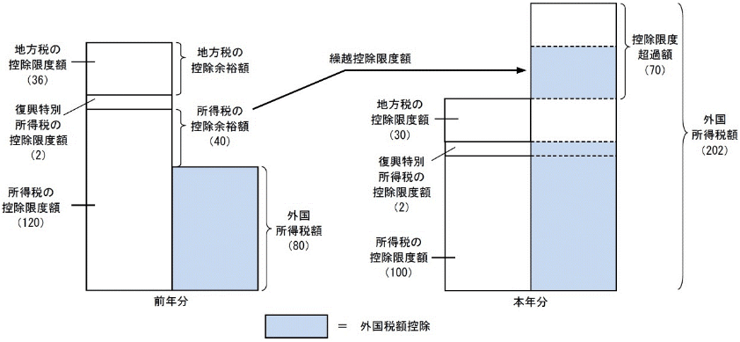

控除対象外国所得税の額が控除限度額を超える場合

上記のように過去の繰越控除を利用するには、該当年度の確定申告で「控除余裕額」を申告することが必要です。

サラリーマンで確定申告してこなかった人は、過去の年の確定申告をさかのぼって行うことで控除余裕額が申告できます。つまり、過去3年で控除余裕額が出る人は、確定申告をさかのぼることで繰越控除が使えるようになるわけですね。

すでに確定申告を行っていて外国税額控除の控除余裕額を申告してない場合は、残念ながらその年の繰越控除は利用できません。

もし繰り越された控除余裕額を充当してもなお、外国所得税額が控除余裕額を超えるような場合は、繰越限度超過額を3年先まで繰り越すことができます。控除余裕額が翌年以降3年以内に出れば繰越限度超過額に使うことができるので、その分だけ控除しきれなかった外国所得税額が還付されます。

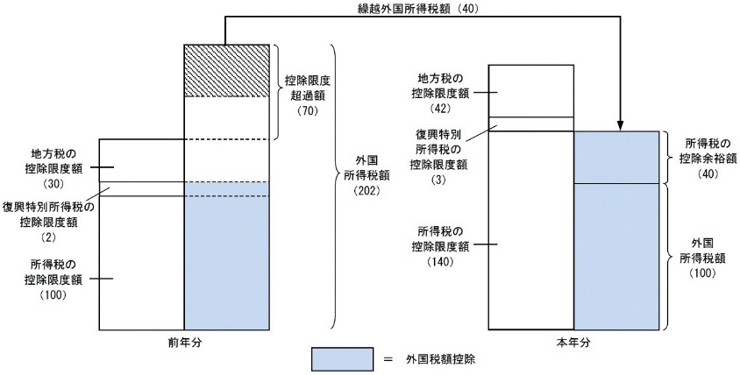

控除対象外国所得税の額が控除限度額に満たない場合

上記のように過去3年以内の繰越限度超過額を充当してもなお、外国税額控除の控除余裕額が出る場合は、翌年以降3年先まで繰り越すことができます。

ただし、控除余裕額を翌年以降に繰り越すには確定申告で外国税額控除の繰越額を申告に含めることが条件になります。申告に含めず確定申告すると、その年の控除余裕額は繰り越すことができなってしまうので注意が必要です。

のちに繰越控除を利用する可能性が少しでもある場合は、確定申告で控除余裕額の申請を行っておくのがいいでしょう。

配当の二重課税が発生しないADRと日本株

もうひとつ配当の二重課税問題を解決する手段として、ADR(米国預託証券)と日本株に投資する方法があります。

ADRの配当税制

米国証券市場にはADRという制度があります。ADRはAmerican Depositary Receipt(米国預託証券)の略で、米国以外で上場している企業の株式を米ドル建てで購入するための仕組みです。

ADRを利用することで、米国外の株式を米国株口座からドル建て購入できるようになります。

ADRの配当には、その企業が上場している国の税率が適用されます。なかでも次に示す国のADRは外国所得税0%であるため、配当の二重課税が発生しないメリットがあります。

- 香港

- インド

- イギリス

- ブラジル

- シンガポール

- オーストラリア

配当の二重課税が発生しないADRのなかには連続増配銘柄も存在します。ここでいう連続増配とは、その銘柄が採用する通貨ベースで増配されてきたという意味になります。

ですので、必ずしも米ドル建ての配当支払額がきれいに増配されるとは限りません。為替レートの影響を受けます。

たとえば、イギリスADRの連続増配銘柄でポンドを基準に配当支払額を決定する銘柄があったとします。もし何らかの理由で急激なポンド安になると、ポンド建ての連続増配が継続していても米ドル建ての配当支払額は減少することになります。

一部ADRには米ドル建てで配当支払額を決定する銘柄もあります。そのような銘柄が連続増配する場合は米ドル建ての配当支払額がきれいに増配されます。

日本株の配当税制

配当の課税方式を総合課税にすると、日本株の配当で配当控除が受けられます。米国株やADRの配当には配当控除が適用されないため、その分だけ税制上有利になります。

所得税の配当控除は一律10%です。申告分離課税(申告不要)を選択すると配当控除は受けれなくなります。

日本株の配当にかかる所得税率

上記のとおり、総合課税と申告分離課税(申告不要)の所得税率が逆転するボーダーラインは、課税される所得金額900万円のところにあります。

課税される所得金額が695万円を超え900万円以下だと総合課税の合計が13.483%で申告分離課税の税率を下回ります。

つまり日本株の配当税率のことだけを考えるなら、課税される所得金額が900万円以下のときに所得税の配当課税方式を総合課税にするといいわけですね。

日本株の配当にかかる住民税率

住民税の場合、配当控除は課税所得金額1,000万円以下で2.8%、1,000万円超で1.4%と決められています。

総合課税の住民税率は一律10%なので、合計すると7.2%もしくは8.6%になります。対して、申告分離課税(申告不要)は課税所得金額によらず一律5%です。

つまり、配当控除を考慮しても総合課税より申告分離課税(申告不要)のほうが住民税の配当税率は低くなります。

したがって、住民税の配当課税方式を決定するときは、米国株と同じように申告分離課税か申告不要のどちらかを状況にあわせて選択することになります。

配当の二重課税問題を解決する方法まとめ

米国株の配当に発生する二重課税問題を解決するには、次のどちらかを選ぶことになります。

- 確定申告して外国税額控除を申請する

- 外国所得税ゼロのADR or 日本株を利用する

トータルリターンの観点から考えると、たとえ二重課税が発生しても米国株の25年以上連続増配銘柄に投資するのが賢明です。

なぜなら、外国税額控除を申請すると、ほとんどの場合で米国株の配当税率を10%後半に下げることができるからです。

配当きぞくん

10%後半になるヒミツは上のリンク先で解説してるぞい。

Check 「米国株投資本の無料公開ページ一覧」に戻る

資産運用の知識