株式の配当にかかる税金は、所得税と住民税でそれぞれ3つの課税方式から選択することになっています。これは米国株の配当(分配金)でも同じです。

この組み合わせを選択しておけばいいというような答えがあるといいのですが、残念ながらそのような完璧な組み合わせはありません。

米国株の配当税率を低くする課税方式は、個々の収入や控除の状況によって最適な選択の組み合わせが変化するのです。

そこで今回は、配当税率と社会保険料を考慮してトータルで最も負担が軽くなる配当課税方式を選択できるように本質部分をゼロから優しく解説します。

この記事は、技術評論社から出ている著書の中身をブログ用に見やすく編集したものです。

出版社のご厚意で本の無料公開が実現しました。ぜひ最後までお読み下さい。

クリックできる目次

配当の課税方法は3種類から選択できる

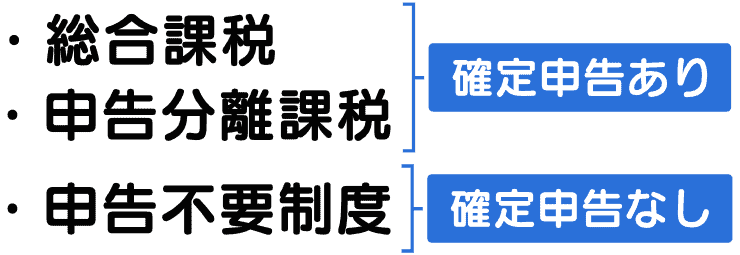

上場株式の配当課税方式は「総合課税、申告分離課税、申告不要」の3種類から選択することになっています。

所得税と住民税で異なる課税方式を選択できる

所得税(国税)と住民税(地方税)でそれぞれ異なる課税方式を選択することも可能です。

2017年度の税制改正大網に所得税と住民税の申告で異なる課税方式を選択できる旨が明文化されたことで、全国どこの自治体に住んでいても所得税と住民税で異なる課税方式を選択できるようになりました。

(地方税)

〈個人住民税〉

(9) 上場株式等に係る配当所得等について、市町村が納税義務者の意思等を勘案し、所得税と異なる課税方式により個人住民税を課することができることを明確化する。

-平成29年度税制改正の大綱(1/8)

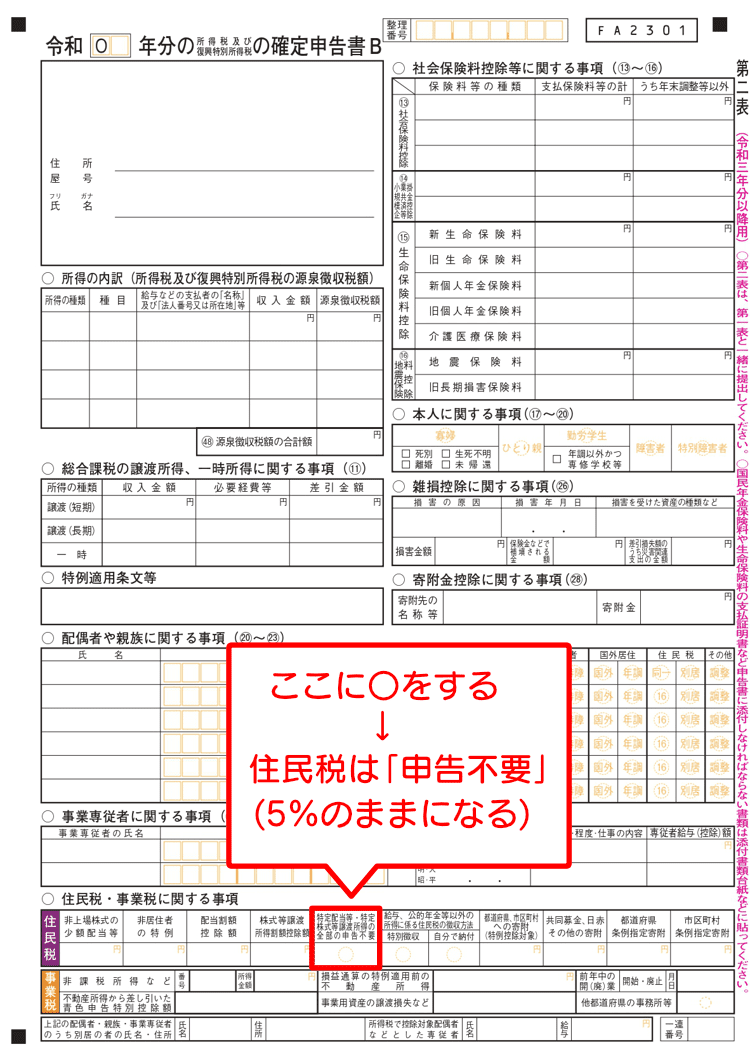

異なる課税方式を選択するときは

これまで所得税と住民税で異なる課税方式を選択するには、お住まいの自治体に申告書類を提出する必要がありました。

しかし、令和3年分以降は確定申告書だけで住民税を「申告不要」にすることができるようになりました。

お住まいの自治体に申告書類を提出する方法でも異なる課税方式に変更することができます。

自治体に申告するときは、自治体ごとに申告方法や必要な書類が異なるため、わからないことはお住まいの市区役所にお問い合わせください。

電話で問い合わせるときは「書類の書き方」だけでなく「申告に必要な添付書類」などもあわせて確認しておくのがおすすめです。

添付書類は「税務署に提出した確定申告書の控え(コピー)」や「特定口座年間取引報告書(コピー)」が必要な自治体もあります。あとで必要なことに気づいて二度手間にならないよう、事前に確認しておくのがいいでしょう。

住民税の申告締め切りは、自治体によって異なります。少なくとも確定申告の締切日(例年3月15日)までは全国どこの自治体でも受け付けてもらえます。

3月15日以降でも納税通知書が発送されるまでに提出すれば有効という自治体も多くあるので、必要に応じて確認するといいでしょう。申告書の書き方がわからないときは直接出向いて担当窓口に質問することもできます。

毎年2月~3月の確定申告シーズンになると、自治体の市役所などでは無料相談コーナーが設置されるところもあります。機会があれば、そちらを利用してみるのもいいでしょう。

インターネットで調べる場合は、「所得税と異なる課税方式の申告 (自治体名)」などのワードで検索すると自治体ホームページの説明が見つかるところもあります。

たとえば、東京都中野区のホームページでは2つの書類を提出することで所得税と異なる課税方式を選択できると書かれています。

「特別区民税・都民税申告書」と「特別区民税・都民税申告書付表」(上場株式等に係る配当所得等及び譲渡所得等の課税方式選 択用)の2点を提出することにより、上場株式等に係る配当所得等、上場株式等に係る譲渡所得等について、所得税とは異なる下記の課税方式を選択できます。

中野区 上場株式等に係る配当所得等、上場株式等に係る譲渡所得等 における所得税と異なる課税方式の申告方法について

また、国税庁の確定申告書等作成コーナーのように申告書の自動作成コーナーが用意されている自治体も一部あります。インターネットで検索すると申告作業を効率化できるヒントが見つかることがあるので、気になる方は調べてみてください。

ベストな配当課税方式を選択する

配当の課税方式は「総合課税、申告分離課税、申告不要」の3種類から選択できます。

所得税と住民税でそれぞれ3通りの課税方式があるため、全9パターンの組み合わせが存在することになります。

しかしながら、2023年分の確定申告(2024年3月締め切り)から所得税と住民税で異なる課税方式を選ぶことができなくなりました。

そのため、配当の課税方式は3通りの組み合わせから選ぶことになります。

所得税と住民税の組み合わせ

| No. | 所得税 | 住民税 |

|---|---|---|

| 1 | 総合課税 | 総合課税 |

| 5 | 申告分離課税 | 申告分離課税 |

| 9 | 申告不要 | 申告不要 |

No.9のように所得税を申告不要にすると、所得税と住民税の外国税額控除限度額がゼロになります。なぜなら、住民税の外国税額控除限度額は「所得税の外国税額控除限度額×30%」で決まるからですね。

所得税の外国税額控除限度額がゼロになった時点で住民税もゼロになります。(0円×30%=0円)

結局どの組み合わせが一番税率を下げられるかが気になるところだと思います。結論から言うと個々の収入や控除の状況によってベストな課税方式は異なります。

この組み合わせを選択しておけばOKというような答えがあるといいのですが、残念ながらそのような組み合わせはないのです。

そこで次からは、どのような考え方で配当の課税方式を選べば損しないかについて本質部分の解説をしていきます。

ベストな配当課税方式を選択するプロセス

ベストな配当課税方式とは、配当にかかる税金だけでなく社会保険料や配偶者控除、扶養控除なども含めたトータル負担額が最も軽くなる組み合わせのことです。

所得税と住民税のベストな配当課税方式の組み合わせは、具体的に次の手順で導き出すことができます。

- 所得税+住民税の合計還付額が最大になる組み合わせを探す

- 社会保険料、配偶者控除、扶養控除への影響がないか確認する

サラリーマンの場合、②のプロセスは必要ありません。自営業や無職の人だけ②のプロセスが必要になります。

それでは、所得税と住民税に分けて①と②のプロセスを解説していきます。

所得税の配当課税方式を決定する際の考え方

所得税で総合課税を選択すると税率は累進課税になります。配当所得だけでなく給与所得や雑所得とあわせた所得金額に応じて税率が決定するわけですね。課税所得金額が高くなればなるほど税率は上がる仕組みになっています。

一方で、申告分離課税の税率は一定です。所得税が一律15%、復興特別所得税が一律0.315%で計15.315%となっています。

所得税および復興特別所得税の税率

| 課税される 所得金額 |

総合課税 | 申告分離課税 (申告不要) |

||

|---|---|---|---|---|

| 所得税 | 復興特別 所得税 |

所得税 | 復興特別 所得税 |

|

| 195万円以下 | 5% | 0.105% | 一律 15% |

一律 0.315% |

| 195万円超え 330万円以下 |

10% | 0.210% | ||

| 330万円超え 695万円以下 |

20% | 0.420% | ||

| 695万円超え 900万円以下 |

23% | 0.483% | ||

| 900万円超え 1800万円以下 |

33% | 0.693% | ||

| 1800万円超え 4000万円以下 |

40% | 0.840% | ||

| 4000万円超 | 45% | 0.945% | ||

上記のとおり、総合課税の税率が申告分離課税の税率を上回るかどうかのボーダーラインは課税所得金額330万円のところにあります。したがって、課税所得金額が330万円以下であれば総合課税を、課税所得金額が330万円を超えたら申告分離課税を選択することで配当税率は低くなります。

ここで注意しなければならないのが「配当の所得税率が低い課税方式=還付額が最大」とはならないケースもある点です。

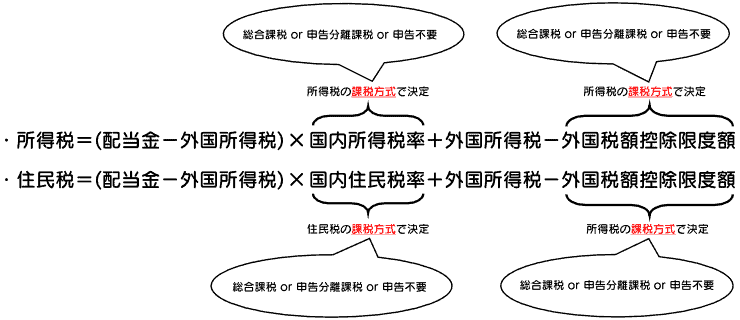

所得税の課税方式によって決定するのは、配当にかかる「所得税率」と「外国税額控除限度額」です。外国税額控除限度額は、所得税だけでなく、住民税も所得税の課税方式で決まります。「住民税の外国税額控除限度=所得税の外国税額控除限度×30%」だからですね。

一方、住民税の課税方式で決定するのは、配当にかかる住民税率だけとなります。

これらを踏まえたうえで、所得税と住民税の合計還付額が最大になる所得税の課税方式を考えると、次の5パターンの可能性があることに気づきます。

【条件別】所得税のベストな配当課税方式

上2つは「所得税の還付額」と「住民税の外国税額控除限度額」の有利な課税方式が一致しているパターンです。これだと迷うことなく簡単に有利な課税方式を決定できます。

所得税の還付額が出ない or 新たな納税額が発生してしまうときは、確定申告を行わずに申告不要を選択します。所得税を申告不要にすると住民税の外国税額控除も0円になるので、必然的に住民税も申告不要を選択することになります。

一方、下2つのように「所得税の還付額」と「住民税の外国税額控除限度額」で有利な課税方式が異なるパターンが出てくることもあります。

「所得税の還付額」は総合課税が有利だけど、「住民税の外国税額控除限度額」は申告分離課税が有利になるような場合、もしくはその逆ですね。このような場合、次の基準で所得税の課税方式を決定すると所得税と住民税の合計還付額が最大になる所得税の課税方式を選択できます。

条件:所得税の課税方式

- 所得税の還付額:A円

- 住民税の外国税額控除限度額:B円

- 所得税の還付額:C円

- 住民税の外国税額控除限度額:D円

ベストな所得税の課税方式

式にすると少し難しく感じるかもしれないですが、結局のところ「所得税の還付額」と「住民税の外国税額控除限度額」の合計が最大になる所得税の課税方式を選択すればいいだけのことです。

ですので、総合課税と申告分離課税を選んだときの所得税の還付額の差と住民税の外国税額控除限度額の差を比較して、差が大きい方の有利な課税方式を選択することになります。

上記の判断が必要になるのは、あくまでも「所得税の還付額」と「住民税の外国税額控除限度額」で有利な課税方式が異なるケースのときだけになります。使う機会も限られますから、難しいと感じたときは無理に理解しようとしなくても大丈夫です。

扶養に入っている人は総合課税を選ぶ際に注意が必要

家族の扶養に入っている人は、配当の所得税を総合課税にするとき注意が必要です。所得金額が48万円を上回ると、扶養控除の対象から外れてしまうからです。

(額面年収-給与所得控除額)+配当金 > 48万円

給与収入と配当収入がある場合は、給与所得と配当所得の合計が48万円を超えると扶養控除の対象から外れてしまいます。

2019年までは38万円でしたが、税制改正によって2020年から48万円まで引き上げられました。

ここでもし、配当所得を含めると所得税が発生してしまう場合には、総合課税ではなく申告分離課税を選択することで扶養控除の対象から外れるのを回避できます。

配偶者特別控除について

2018年の税制改正で配偶者特別控除が拡充されたことで所得が48万円を超えても控除対象になるケースが出てくるようになりました。

ここで気を付けておきたいのが所得税の控除枠は既存のままであるという点です。所得金額が所得控除を超えると所得税が発生してしまいます。

「配偶者特別控除が適用されるから所得が48万円を超えても大丈夫」と思っていたら、会社から支給される「配偶者手当て」の対象外になっていたなんてことが起こる可能性もあるわけです。

所得税が発生することで配偶者の各種優遇措置が受けられなくなることも考えられるので、トータルでどちらが得か考慮したうえで課税方式を決定するようにしましょう。

住民税の配当課税方式を決定する際の考え方

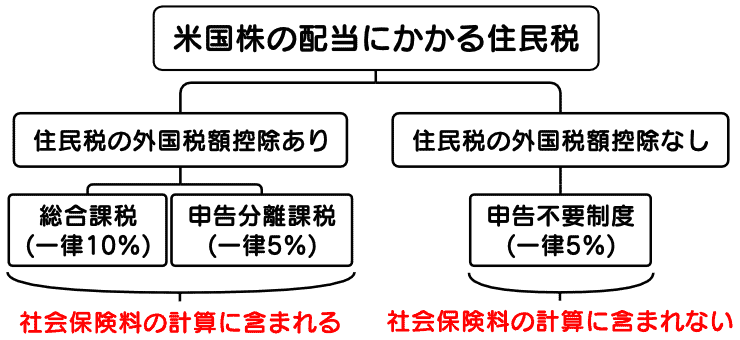

住民税率は総合課税だと一律10%、申告分離課税もしくは申告不要だと一律5%です。

住民税の税率

| 総合課税 | 申告分離課税 | 申告不要 |

|---|---|---|

| 一律10% | 一律5% | 一律5% |

住民税は所得によらず税率が一律であるため、総合課税よりも申告分離課税または申告不要を選択したほうが税率を低くできます。

ただし、自営業や無職の人で国民年金保険料または国民健康保険料を収めている人は申告分離課税を選択するとき注意が必要です。

申告分離課税と申告不要は税率が5%で同じに見えますが、外国税額控除と社会保険料に違いがあります。

総合課税と申告分離課税は、住民税(都道府県民税+市区町村民税)の外国税額控除が受けれますが、配当所得が社会保険料の計算に含まれてしまいます。

つまり、自営業や無職の人は配当所得が社会保険料の計算に含まれることで、社会保険料が上がってしまうリスクがあるのです。

一方、申告不要を選択すると住民税の外国税額控除が受けれなくなる反面、配当所得が社会保険料の計算に含まれないので国民健康保険料・介護保険料が高くなる心配はなくなります。

- メリット:社会保険料が上がる可能性ゼロ

- デメリット:住民税の外国税額控除が受けれない

自営業や無職の人は、社会保険料の負担も含めてトータルでどっちが得なのか計算してから住民税の配当課税方式を選択することが大切です。

配当収入しかない場合は、申告不要を選択することで住民税の所得をゼロにできます。つまり、社会保険料の負担も含めてトータルで考えると申告不要を選択したほうがトータルで得になります。

- 国民年金:定額(所得が一定以下だと免除制度あり)

- 国民健康保険:住民税の所得によって金額が決定

- 介護保険(40歳以上):住民税の所得によって金額が決定

サラリーマンが住民税の配当課税方式を決定するとき

サラリーマンであれば住民税の所得が上がっても社会保険料が上がる心配はありません。

- 厚生年金:標準報酬月額によって金額が決定

- 健康保険:標準報酬月額によって金額が決定

- 雇用保険:毎月の給与総額によって金額が決定

- 介護保険(40歳以上):標準報酬月額によって金額が決定

外国税額控除は、所得税⇒復興特別所得税⇒住民税の順に適用されます。そのため、もし所得税の外国税額控除だけで外国所得税10%すべてを控除しきれる状態「所得税の外国税額控除限度額>外国所得税10%」であるときは、住民税を申告不要にしたほうが税金は安くなります。

配当きぞくん

申告不要を選択することで「納税額=源泉徴収額」になるからじゃな。

米国株の配当から源泉徴収される住民税は、外国所得税10%が源泉徴収されたあとの90%に対して5%の住民税が源泉徴収されます。つまり、実質的な源泉徴収額は4.5%になります。

もし外国所得税10%を所得税の外国税額控除だけで全額控除できているときに申告分離課税を選択してしまうと、住民税率5%が適用されて税率が0.5%上がってしまいます。住民税で申告分離課税を選択すると税率5%ですが、申告不要なら税率4.5%になるわけですね。

したがって、サラリーマンが住民税の配当課税方式を選ぶ際の判断基準は所得税から控除しきれなかった住民税の外国税額控除が年間配当の0.5%を超えるかどうかになります。

サラリーマンの住民税選択基準

- 「住民税の外国税額控除>年間配当×0.5%」のとき

- 「住民税の外国税額控除<年間配当×0.5%」のとき

住民税の外国税額控除が年間配当の0.5%を超えているときは申告分離課税、住民税の外国税額控除が年間配当の0.5%未満のときは申告不要を選択するわけですね。

実際のところ、外国税額控除限度額だけで10%の外国所得税を全額控除できるケースというのは非常に限られています。年収や控除額によっても変わりますが、最低でも年収900万円以上必要であることが多いです。

したがって多くのサラリーマンにとっては、所得税の配当課税方式を総合課税、住民税の配当課税方式を申告分離課税にするのが最も税率を下げられる組み合わせになります。

還付額の計算は確定申告書等作成コーナーが便利

最終的な還付額は様々な要素によって変化するので、自力で計算するのは大変です。そこで便利なのが、国税庁の確定申告書等作成コーナーです。

システムの指示どおり数値を入力するだけで税金を自動計算してくれるので、初心者でも簡単に所得税の還付額や外国税額控除限度額を調べることができます。

サラリーマンが確定申告するときの注意事項

年間20万円以下申告不要ルールが使えるサラリーマンは、外国税額控除を受けるために確定申告を行うと、かえって税金が高くなることもあるので注意が必要です。

年間20万円以下申告不要ルール

サラリーマン(給与所得者)の場合、次の条件に該当しなければ確定申告を行わなくていいというルールがあります。

- 給与の年間収入金額が2,000万円を超える人

- 1か所から給与の支払いを受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

- 2か所以上から給与の支払を受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

所得とは、収入から経費を差し引いた金額のことを指します。年間収入が20万円を超えたとしても経費を差し引いた金額が20万円以下であれば申告不要ルールの対象です。

20万円以下申告不要ルールは国税の所得税では認められている一方で、住民税では認められていません。そのため、上記のような所得があって確定申告を省略する人も年末調整に含まれていない所得が1円でも発生していれば別途自治体にだけ申告する必要が出てきます。

確定申告するときは全所得の申告が必要

確定申告をすると、年間20万円以下申告不要ルールは適用外になります。そのため、米国株の外国税額控除を受けるために確定申告すると、年末調整に含まれていない所得はすべて申告しなければならなくなります。

これは医療費控除などの各種税制優遇措置を受けるために確定申告する場合も一緒です。

ふるさと納税ワンストップ特例制度も適用対象外に

確定申告する場合には、ふるさと納税ワンストップ特例制度も適用対象外になるので注意が必要です。

自治体に申請書を提出していてワンストップ特例制度の適用条件を満たしていたとしても、確定申告を行うときは必ずふるさと納税の寄付金控除を含めるようにしましょう。

確定申告で寄付控除の申告漏れが発生すると、控除が受けられず自治体に寄付したお金で返礼品を買っただけになってしまいます。

確定申告すると逆に税金が高くなることも

給与以外に年間20万円以下の所得があって申告不要ルールが使えるサラリーマンは、国税庁の「確定申告書等作成コーナー」で還付される税金が出るか試算するのが分かりやすいです。

必要事項をすべて入力して試算した結果、還付される税金が出たら確定申告、支払う税金が出たら年間20万円ルールにより確定申告しないとすればいいわけですね。

入力漏れや入力ミスがあると確定申告すべきかどうかの正確な判断ができなくなってしまうので、念のため試算は複数回することをおすすめします。

配当きぞくん

確定申告書等作成コーナーの使い方が分からないときは解説ページを参考にするのじゃ。

Check 「米国株投資本の無料公開ページ一覧」に戻る

資産運用の知識