今回は国税庁の「確定申告書等作成コーナー」を使った外国税額控除の確定申告書作成方法を解説します。総合課税と申告分離課税で手順が異なる箇所には解説を入れてるので、両方の課税方式に対応した内容となってます。

外国税額控除の計算は「確定申告書等作成コーナー」が便利

確定申告書類の作成には、国税庁の確定申告書等作成コーナーを使うと必要事項を入力するだけで自動的に税額を計算してくれます。総合課税と申告分離課税のどちらを選べばいいか分からないときは、両方の条件で作成すると還付額の多い方が調べられて便利です。

このページでは、次のような条件で一般的なサラリーマンが総合課税で外国税額控除を受けるときの確定申告書の作り方を解説します。

試算条件

- 令和5年分(2023年)確定申告

- 年収:500万円

- 控除額:基礎控除38万円のみ

- 米国株の年間受取配当金:10万円

- 給与(ボーナス)と配当以外の収入:なし

確定申告書の作成にあたって、あらかじめ準備しておくものが3点あります。

準備しておくもの

- 源泉徴収票

- 特定口座年間取引報告書

- 外国税額控除の入力で使用する集計データ

源泉徴収票は、雇用主が従業員に発行することが義務付けられている書類です。給与所得の入力で必要になります。一般的には毎年12月に勤務先から配布されます。

特定口座年間取引報告書は、証券会社から年1回発行される書類です。事前に請求しないと基本的に送られてこない書類であるため、確定申告する場合は必ず証券会社に請求します。

外国税額控除の入力で使用するデータは、配当の支払通知書に記載されています。各銘柄の配当支払いごとに分かれているものなので、あらかじめエクセルに集計してくと便利です。

拙著『バリュー投資家のための米国株データ分析』の読者特典として、配当集計Excelシートを用意してます。

Check 『バリュー投資家のための米国株データ分析』2つの特典ファイル

事前に配当集計Excelシートを作っておけば、確定申告書等作成コーナーで配当データを入力する際に役立ちます。書籍購入者の方は、よければ使ってみて下さい。

【作業手順】確定申告書の作り方

作業としては、次の3ステップで還付される所得税を求めることができます。

確定申告の3ステップ

- 給与所得の入力

- 配当所得の入力

- 外国税額控除の入力

医療費控除やふるさと納税などがある場合は、上記以外に各種控除の金額も入力します。

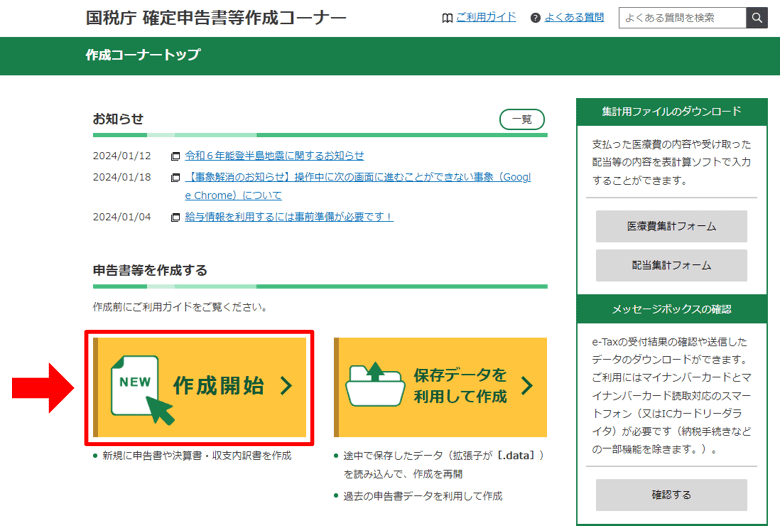

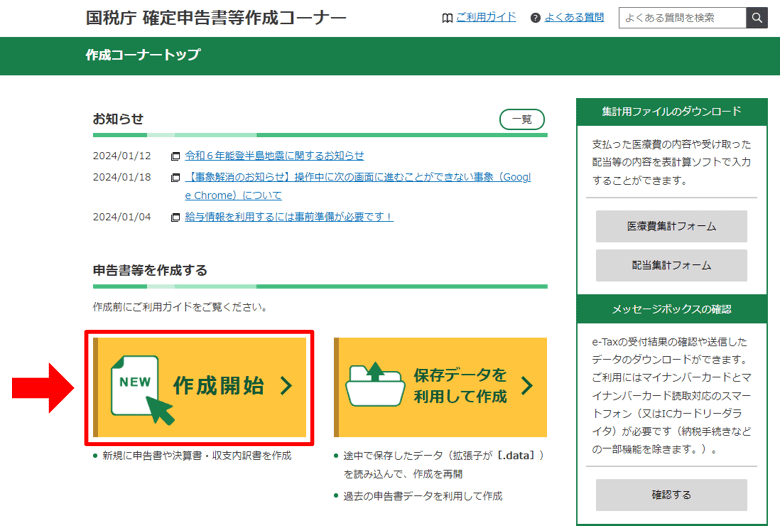

▼まず、国税庁の「確定申告書等作成コーナー」トップページにアクセスします。

トップページの「作成開始」をクリックします。

トップページの「作成開始」をクリックします。

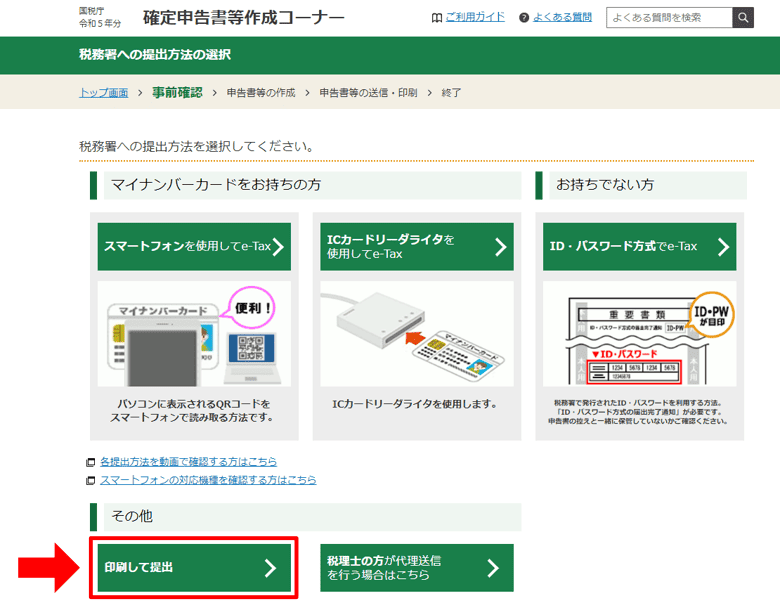

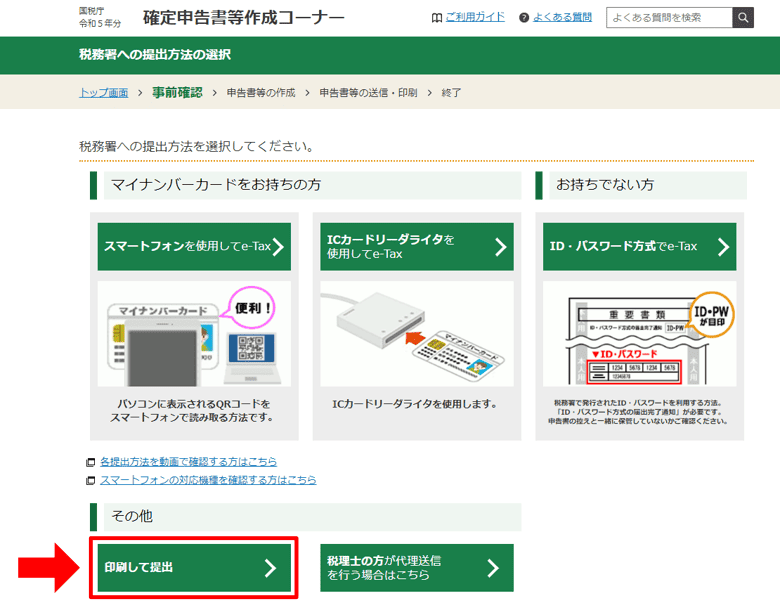

次に「印刷して提出」のボタンをクリックします。

次に「印刷して提出」のボタンをクリックします。

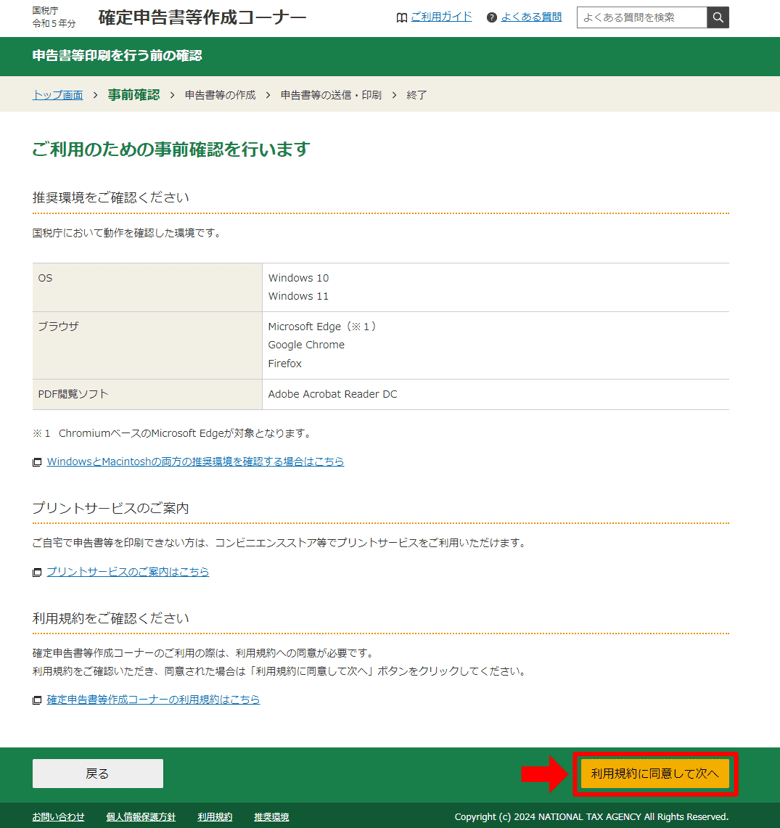

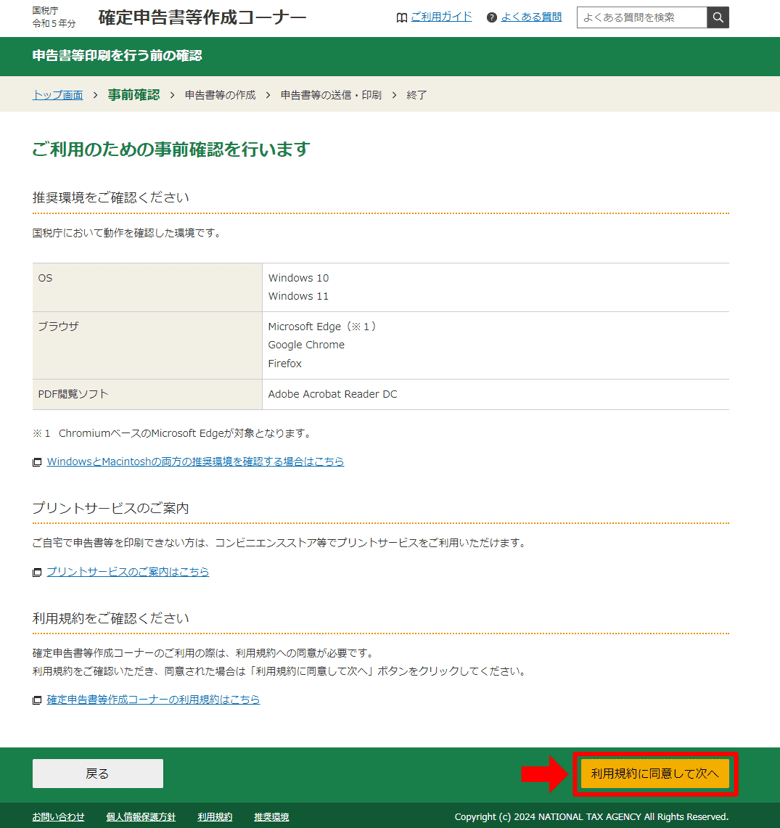

「利用規約に同意して次へ」をクリックします。

「利用規約に同意して次へ」をクリックします。

該当年度の申告書等の作成を選んで、所得税をクリックします。

該当年度の申告書等の作成を選んで、所得税をクリックします。

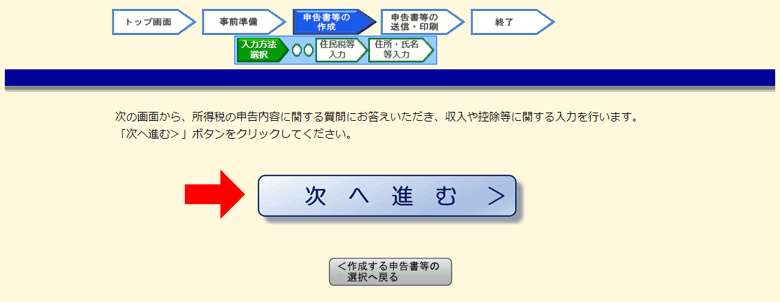

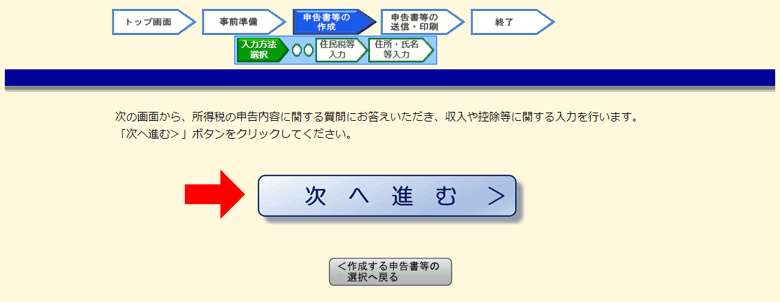

「次へ進む」をクリックします。

「次へ進む」をクリックします。

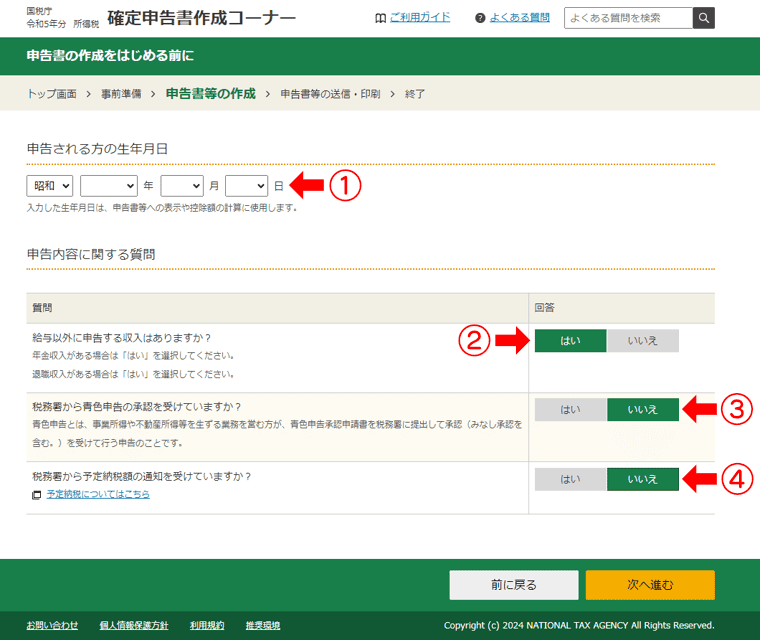

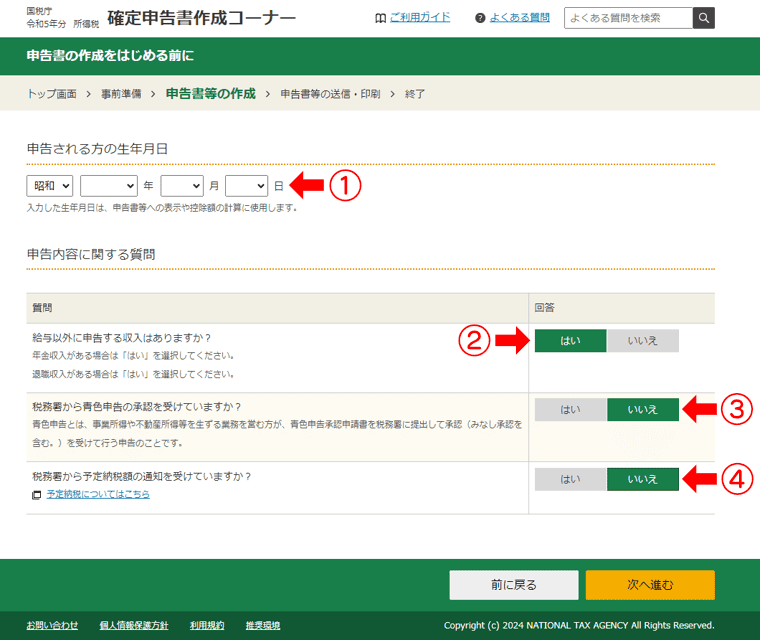

生年月日(①)を入力後、②~④の質問に答えて「次へ進む」をクリックします。

生年月日(①)を入力後、②~④の質問に答えて「次へ進む」をクリックします。

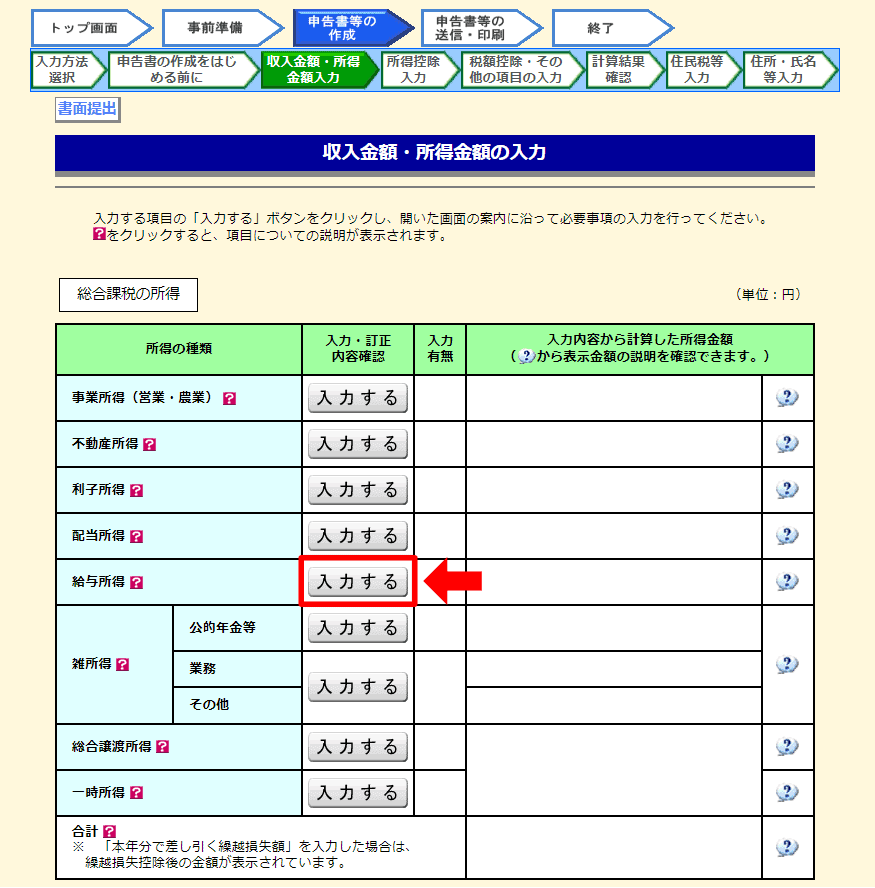

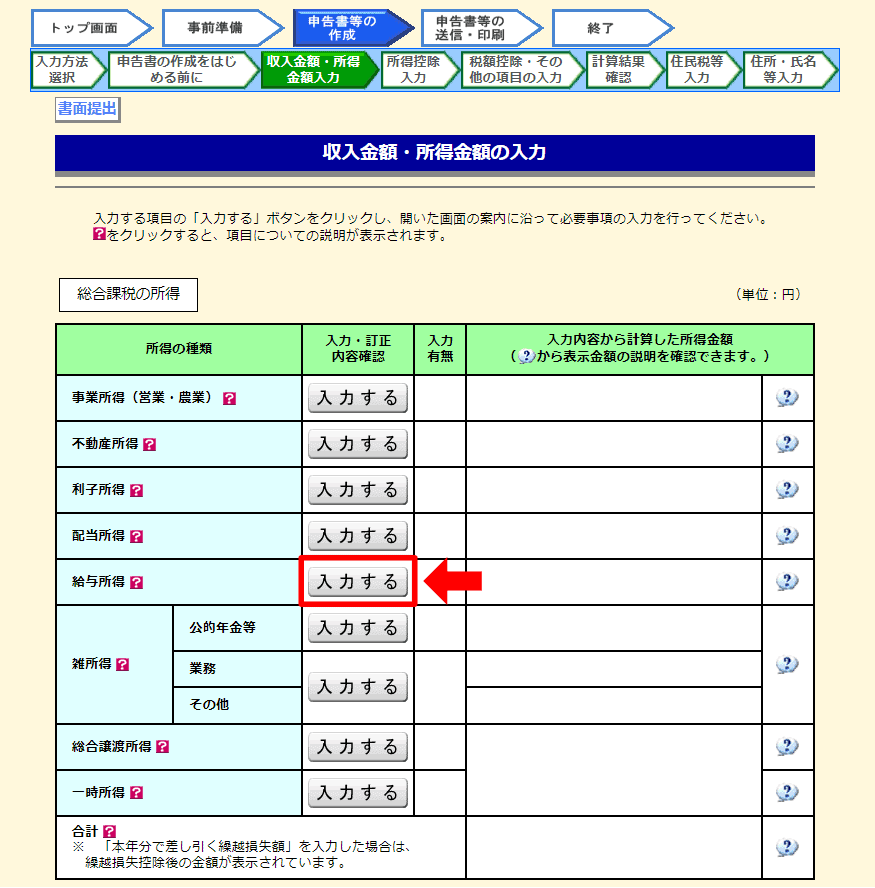

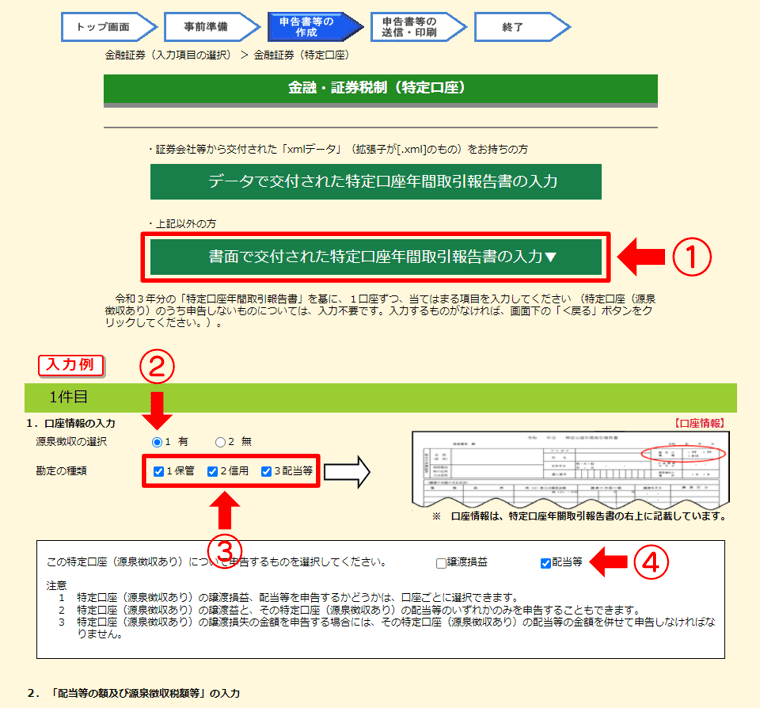

まず給与所得の入力を行います。給与所得の横にある「入力する」をクリックしましょう。

まず給与所得の入力を行います。給与所得の横にある「入力する」をクリックしましょう。

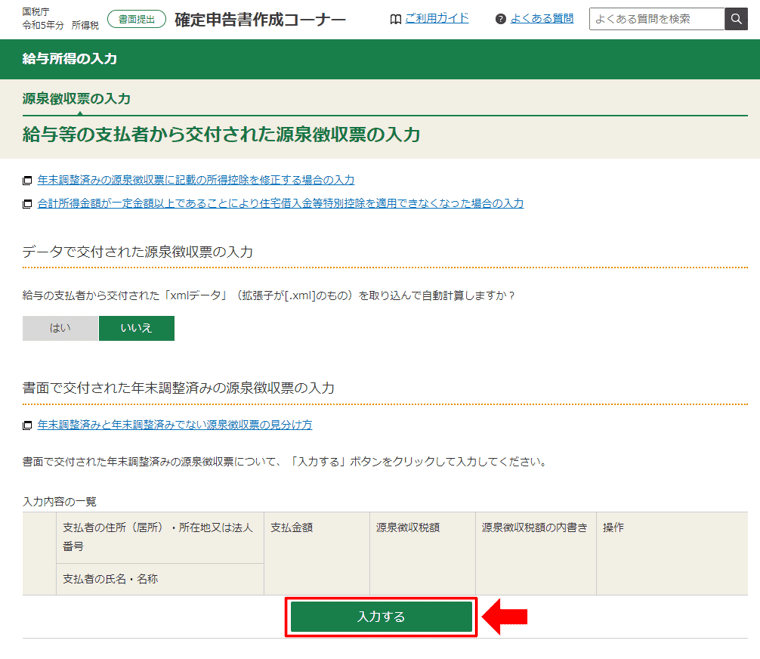

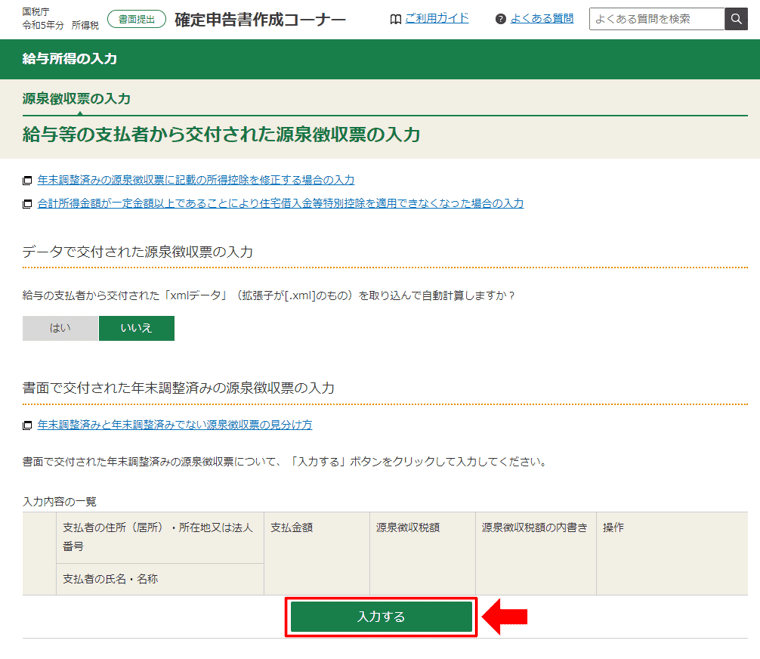

「入力する」をクリックします。

「入力する」をクリックします。

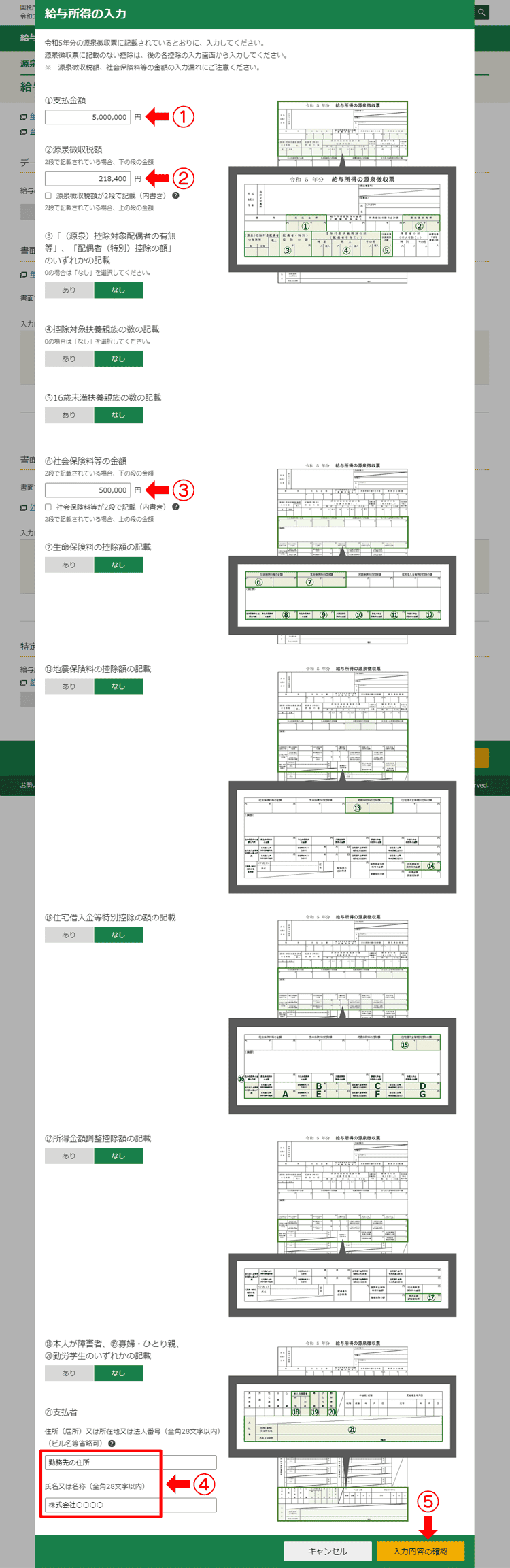

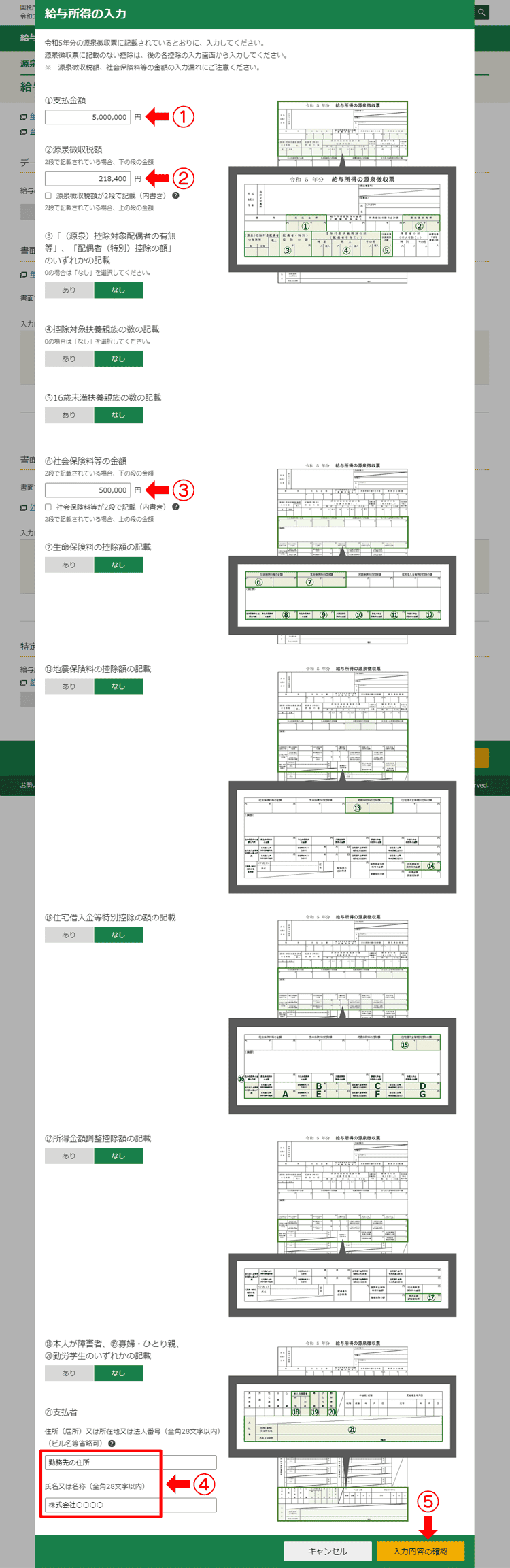

源泉徴収票に書かれている「①支払金額、②源泉徴収額、③社会保険料等の金額、④支払者の情報」を入力して各質問に答えたら「⑤入力内容の確認」をクリックします。

源泉徴収票に書かれている「①支払金額、②源泉徴収額、③社会保険料等の金額、④支払者の情報」を入力して各質問に答えたら「⑤入力内容の確認」をクリックします。

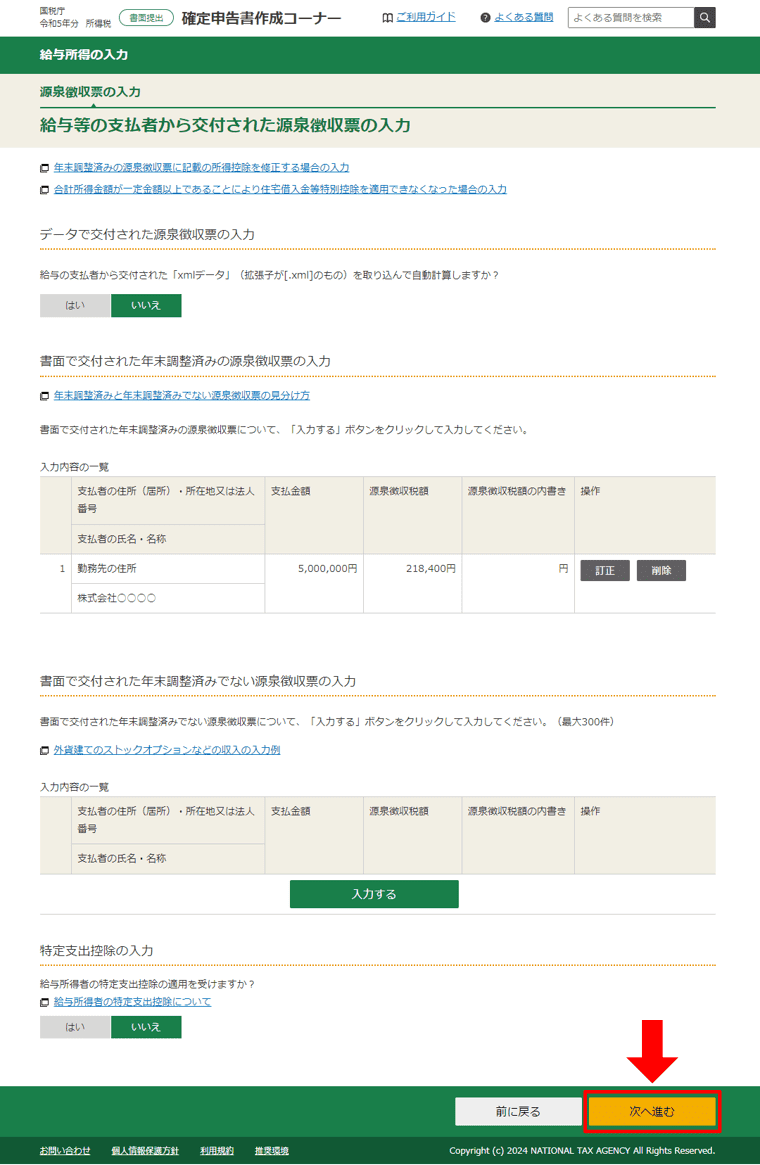

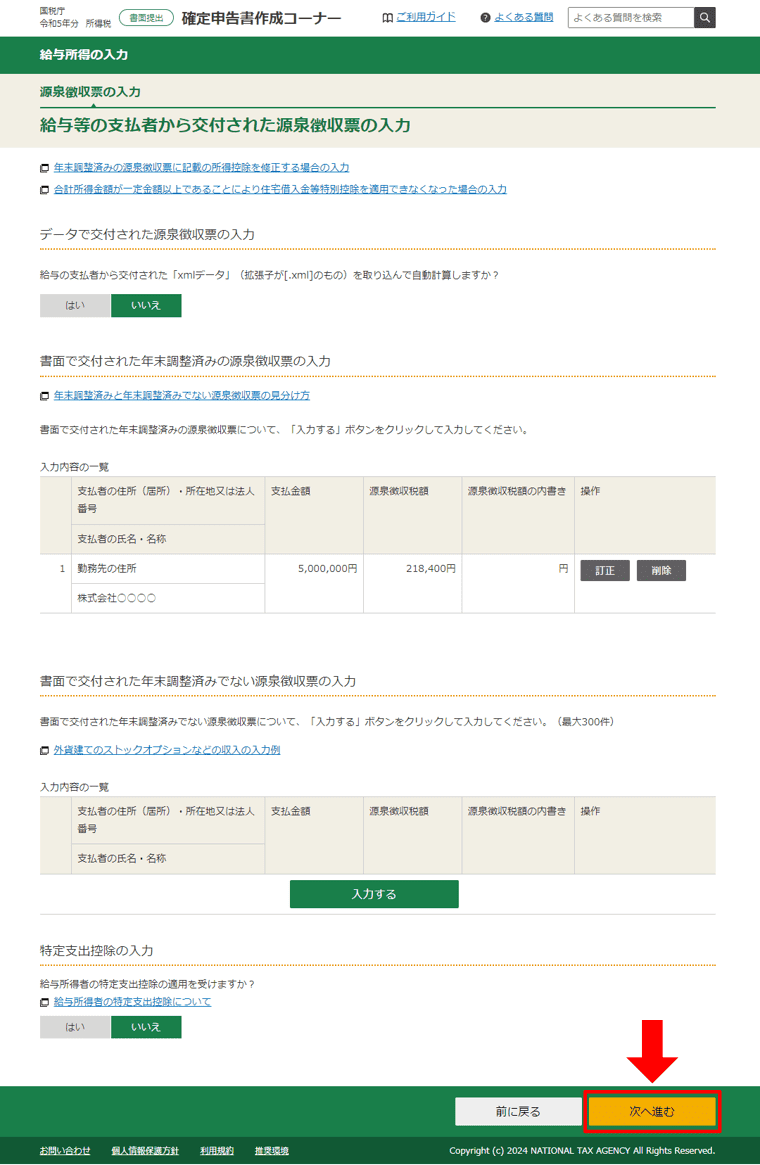

入力内容を確認して「次へ進む」をクリックしましょう。

入力内容を確認して「次へ進む」をクリックしましょう。

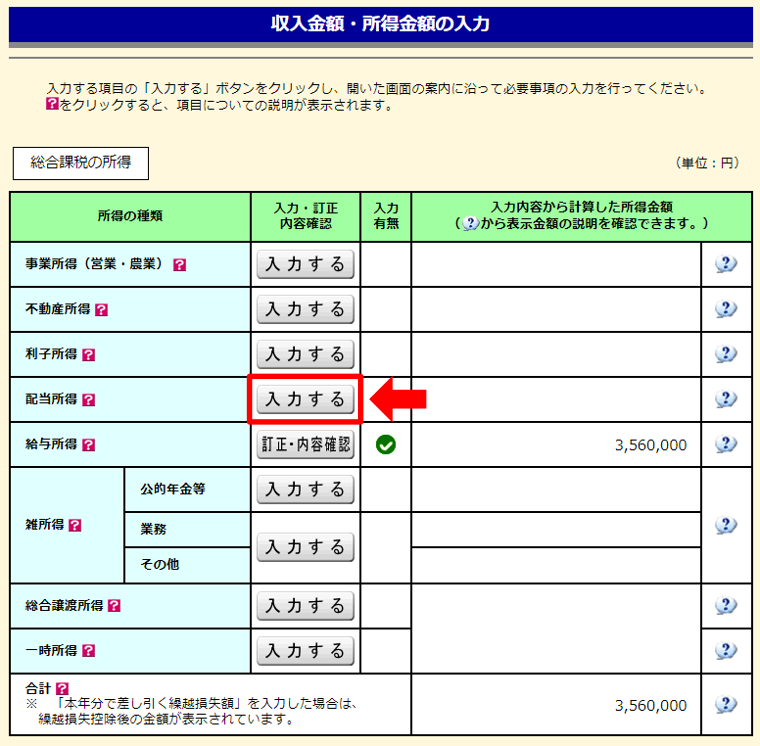

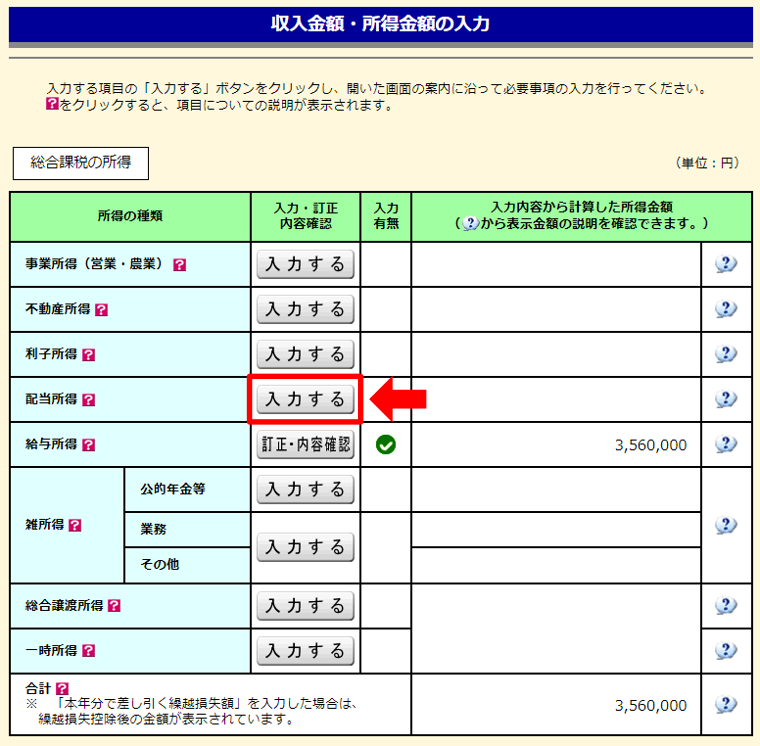

「収入金額・所得金額の入力」画面に戻ってきました。給与所得のところにチェックマークがついて金額が反映されています。続いて、配当所得を入力します。横にある「入力する」ボタンをクリックしましょう。

「収入金額・所得金額の入力」画面に戻ってきました。給与所得のところにチェックマークがついて金額が反映されています。続いて、配当所得を入力します。横にある「入力する」ボタンをクリックしましょう。

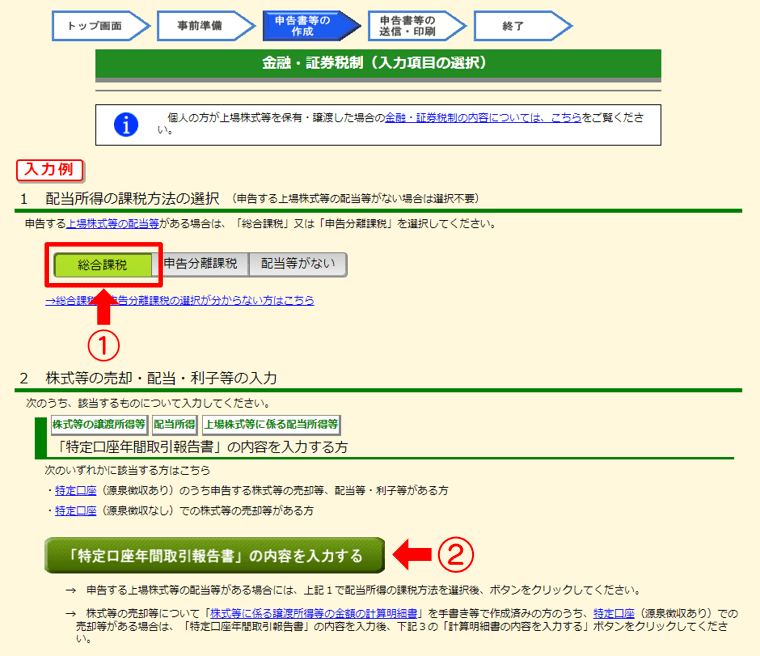

1 配当所得の課税方法の選択で「総合課税」(①)もしくは「申告分離課税」をクリックします。税金が安くなるのはどちらなのか結果を比べて最終決定するのがおすすめです。 選択したら、2 株式等の売却・配当・利子等の入力で『「特定口座年間取引報告書」の内容を入力する』(②)をクリックします。

1 配当所得の課税方法の選択で「総合課税」(①)もしくは「申告分離課税」をクリックします。税金が安くなるのはどちらなのか結果を比べて最終決定するのがおすすめです。 選択したら、2 株式等の売却・配当・利子等の入力で『「特定口座年間取引報告書」の内容を入力する』(②)をクリックします。

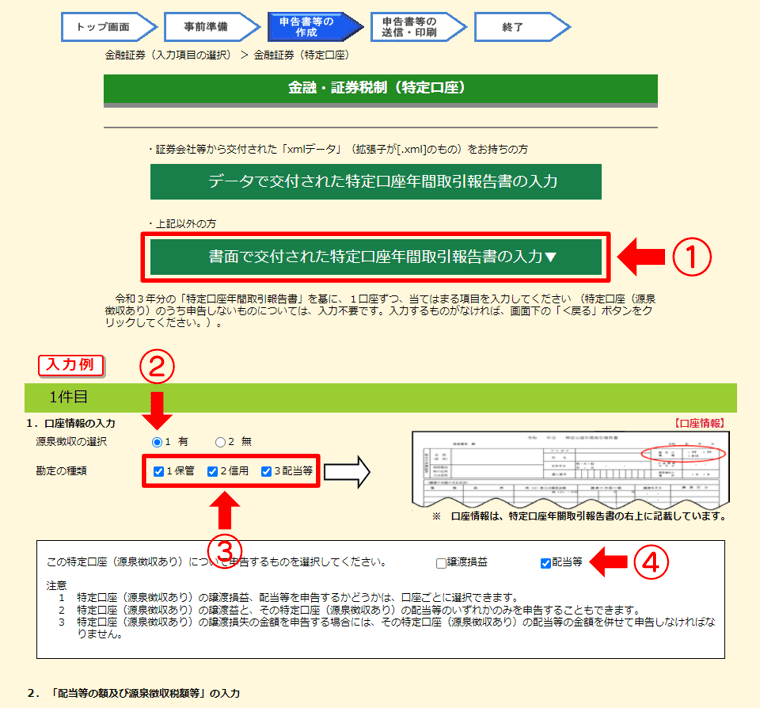

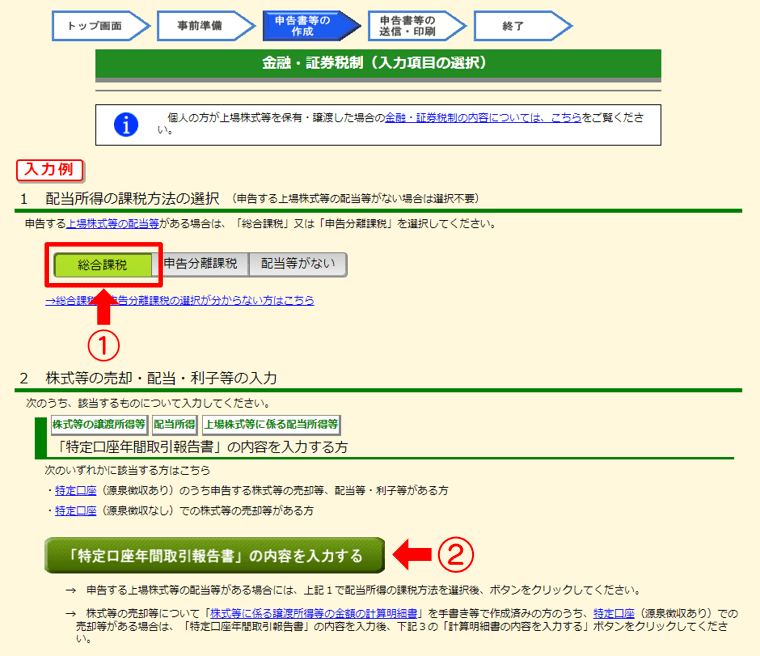

すると下のような画面が出てくるので「書面で交付される特定口座年間取引報告書の入力」をクリックして、源泉徴収の選択を「1有」を選択します。勘定の種類は、特定口座年間取引報告書の右上に記載されている項目にチェックを入れます。そして、③と④の配当等にチェックを入れると入力画面が下に表示されます。

すると下のような画面が出てくるので「書面で交付される特定口座年間取引報告書の入力」をクリックして、源泉徴収の選択を「1有」を選択します。勘定の種類は、特定口座年間取引報告書の右上に記載されている項目にチェックを入れます。そして、③と④の配当等にチェックを入れると入力画面が下に表示されます。

もし、配当だけでなく譲渡損益も申告する場合は、そちらにもチェックを入れます。株式の譲渡損益がマイナスの場合は、申告に含めないと税金が増えて損することになってしまうこともあるので必ず申告するようにしましょう。プラスの場合は、譲渡損益を申告せずに配当だけでも大丈夫です。

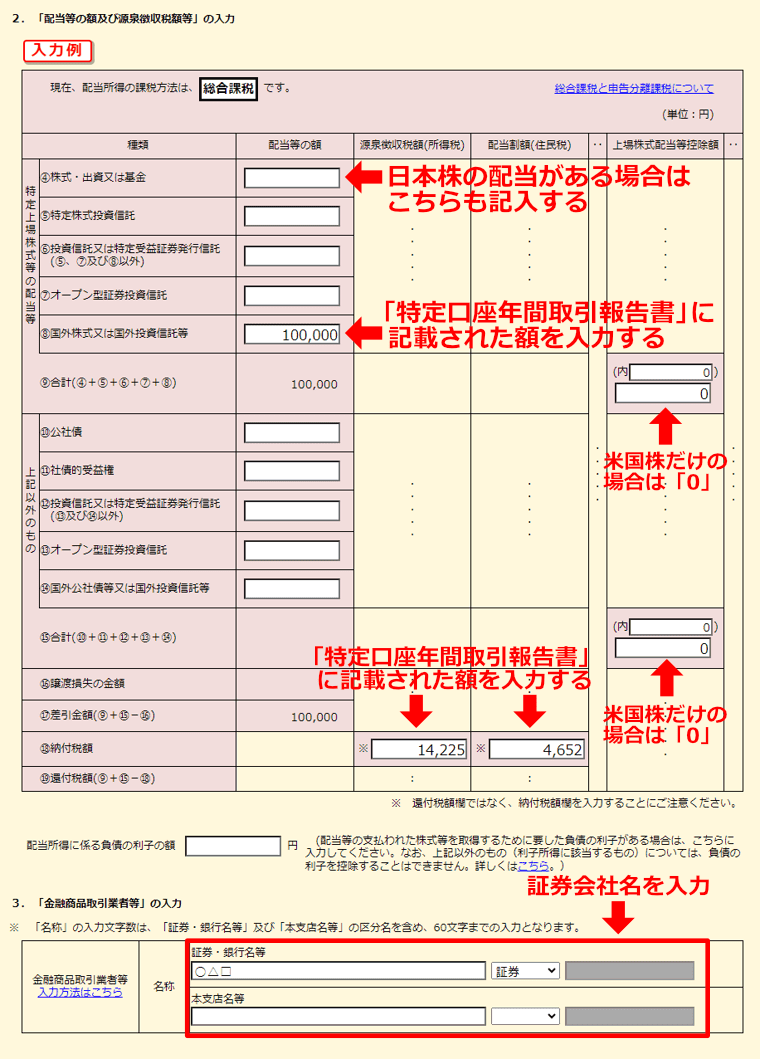

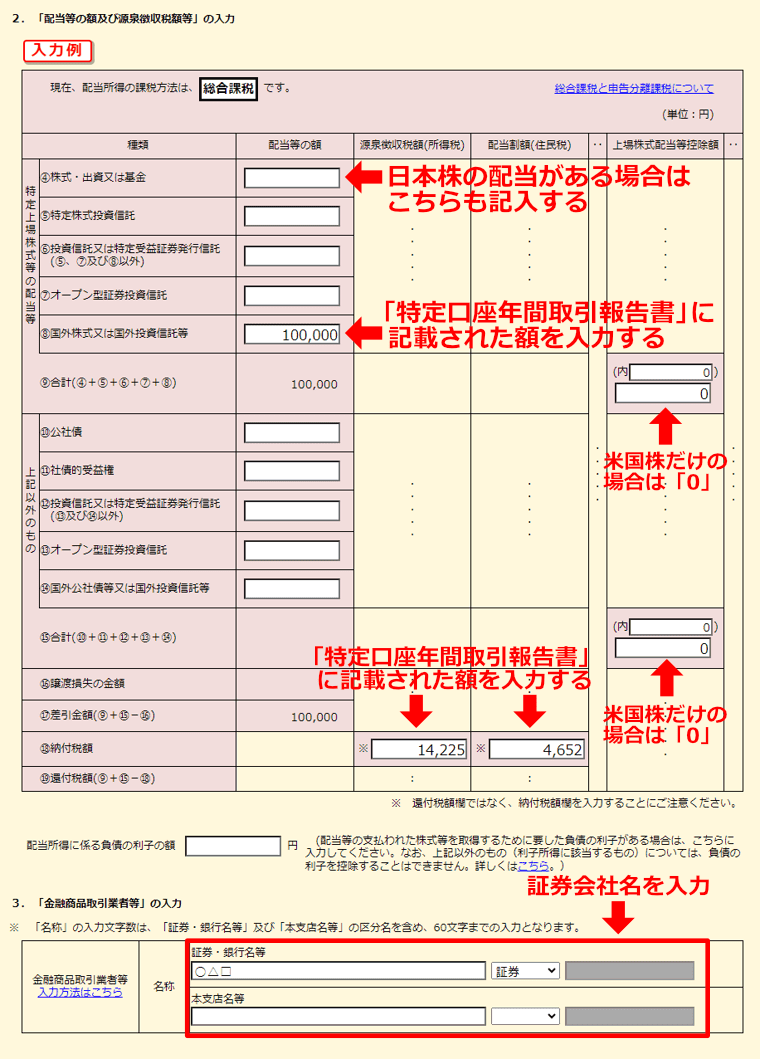

「特定口座年間取引報告書」と同じ様式になっているので、そのまま同じ箇所に金額を入力します。米国株の配当(米国ETFの分配金)のみであれば「⑧国外株式又は国外投資信託等」と「⑱納付税額」を入力します。日本株の配当も受け取っている場合は、「④株式・出資又は基金」にも金額を入力します。

「特定口座年間取引報告書」と同じ様式になっているので、そのまま同じ箇所に金額を入力します。米国株の配当(米国ETFの分配金)のみであれば「⑧国外株式又は国外投資信託等」と「⑱納付税額」を入力します。日本株の配当も受け取っている場合は、「④株式・出資又は基金」にも金額を入力します。

先ほども書きましたが、株式の譲渡損失がある場合は「⑯譲渡損失の金額」に数値を入力して譲渡損益も申告するようにしましょう。2.「配当等の額及び源泉徴収税額等」の入力が完了したら、3.「金融商品取引業者等」の入力も行います。

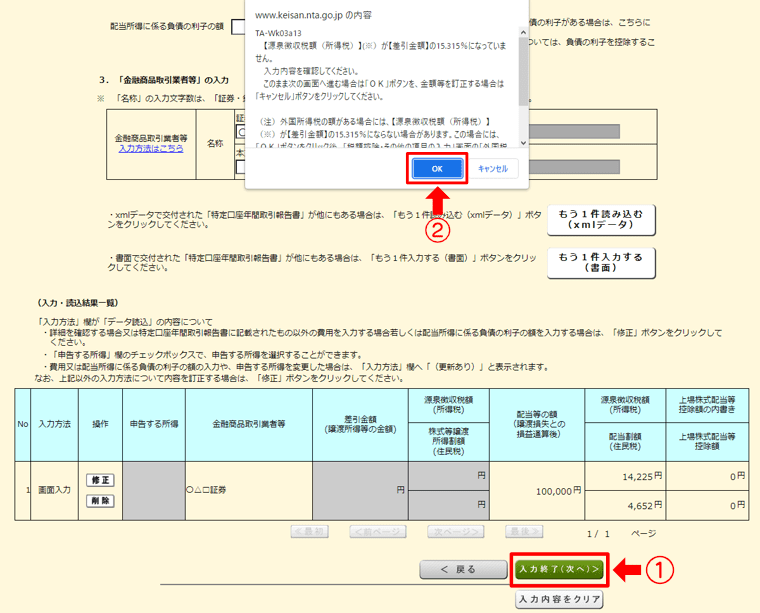

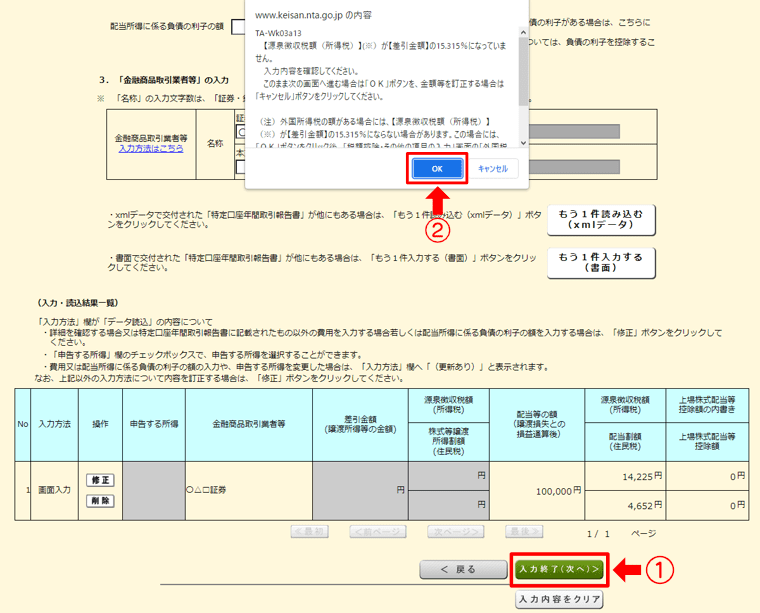

(入力結果一覧)に反映されていることを確認したら、「入力終了(次へ)」をクリックします。すると「【源泉徴収税額(所得税)】が【差し引き金額(合計)】の15.315%になっていません。」という注意書きが出てきます。米国株の配当は二重課税されているため、国内の所得税率が15.315%にならないのは正しいです。そのままOK(②)をクリックしましょう。

(入力結果一覧)に反映されていることを確認したら、「入力終了(次へ)」をクリックします。すると「【源泉徴収税額(所得税)】が【差し引き金額(合計)】の15.315%になっていません。」という注意書きが出てきます。米国株の配当は二重課税されているため、国内の所得税率が15.315%にならないのは正しいです。そのままOK(②)をクリックしましょう。

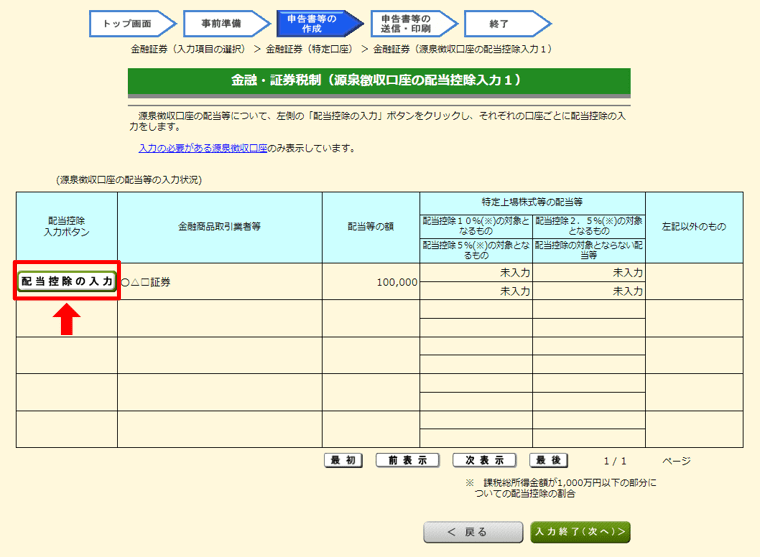

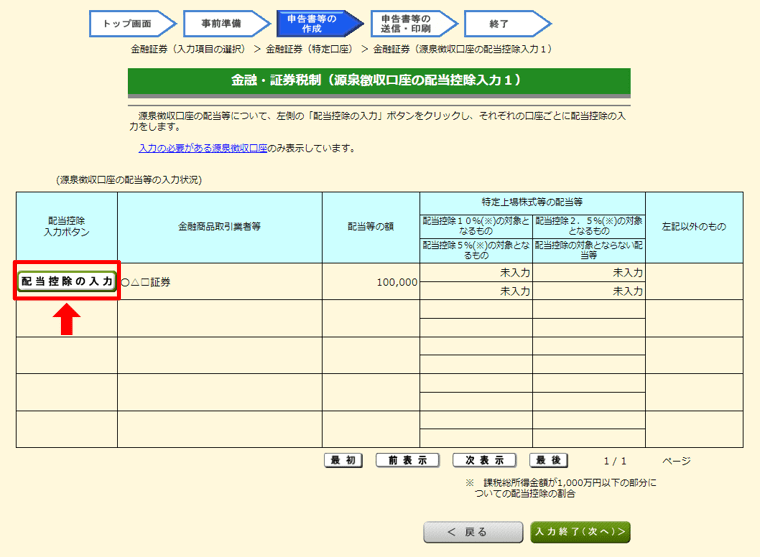

総合課税を選択したときだけ配当控除の入力画面に移動します。配当控除の振り分けが未入力になっているので、これを解消するために「配当控除の入力」をクリックします。

総合課税を選択したときだけ配当控除の入力画面に移動します。配当控除の振り分けが未入力になっているので、これを解消するために「配当控除の入力」をクリックします。

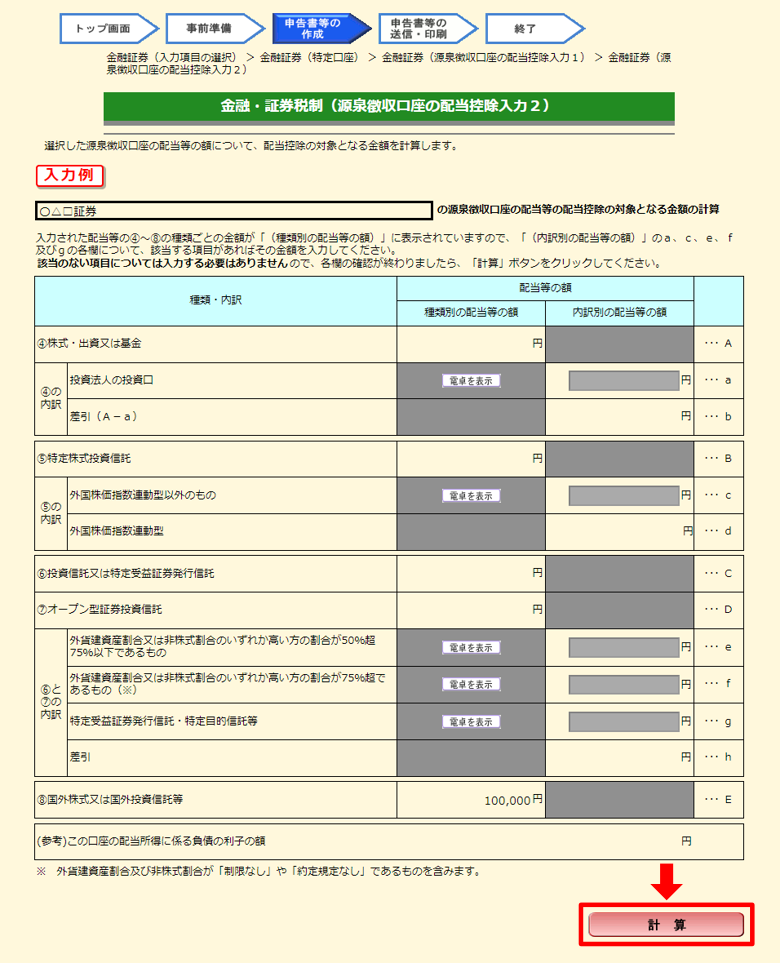

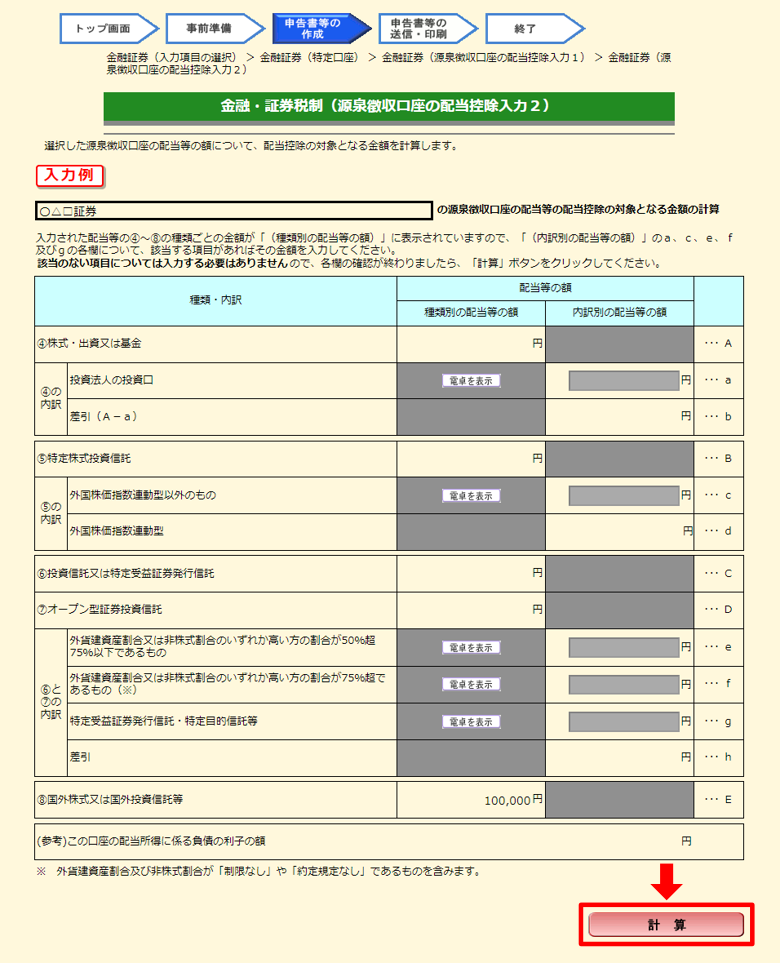

該当がなければ何も入力せずに赤の「計算」ボタンを押します。

該当がなければ何も入力せずに赤の「計算」ボタンを押します。

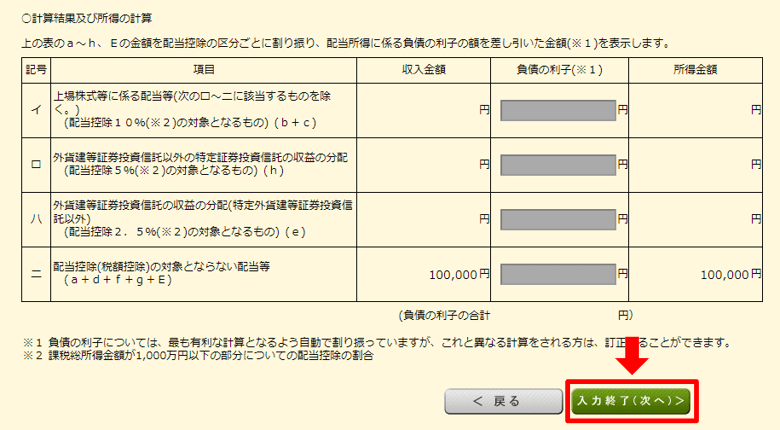

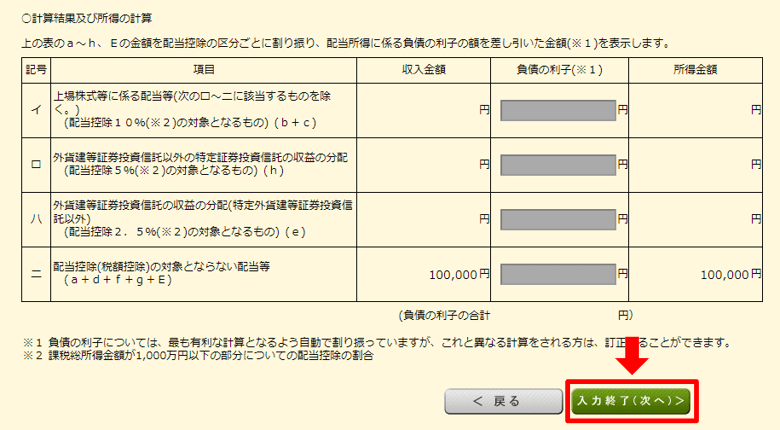

「〇計算結果及び所得の計算」に数字が反映されていることを確認して「入力終了(次へ)」をクリックします。

「〇計算結果及び所得の計算」に数字が反映されていることを確認して「入力終了(次へ)」をクリックします。

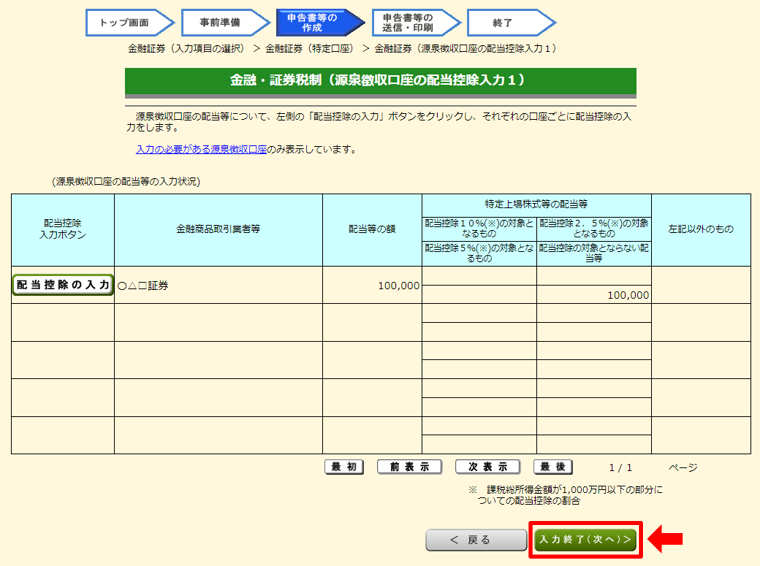

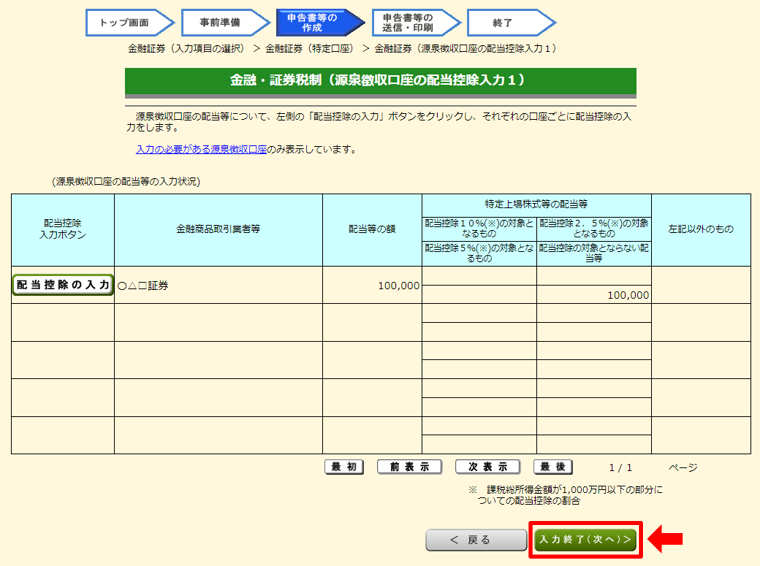

未入力だった配当控除の振り分けに金額が反映されました。米国株は配当控除の対象外なので、そのように振り分けされています。「入力終了(次へ)」をクリックして次のステップに進みましょう。

未入力だった配当控除の振り分けに金額が反映されました。米国株は配当控除の対象外なので、そのように振り分けされています。「入力終了(次へ)」をクリックして次のステップに進みましょう。

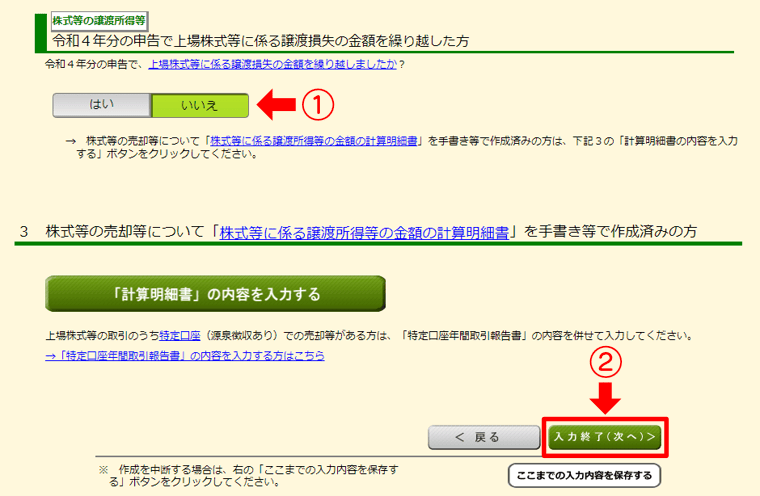

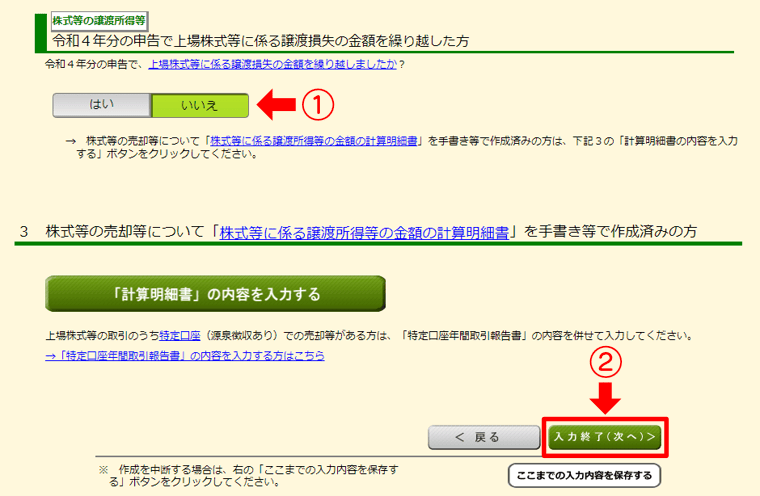

「特定口座年間取引報告書」の内容入力が終わりました。先ほどの画面に戻ってくるので、そのまま下に移動し、昨年度の譲渡損失繰越有無(①)を選択してから「入力終了(次へ)」(②)をクリックします。

「特定口座年間取引報告書」の内容入力が終わりました。先ほどの画面に戻ってくるので、そのまま下に移動し、昨年度の譲渡損失繰越有無(①)を選択してから「入力終了(次へ)」(②)をクリックします。

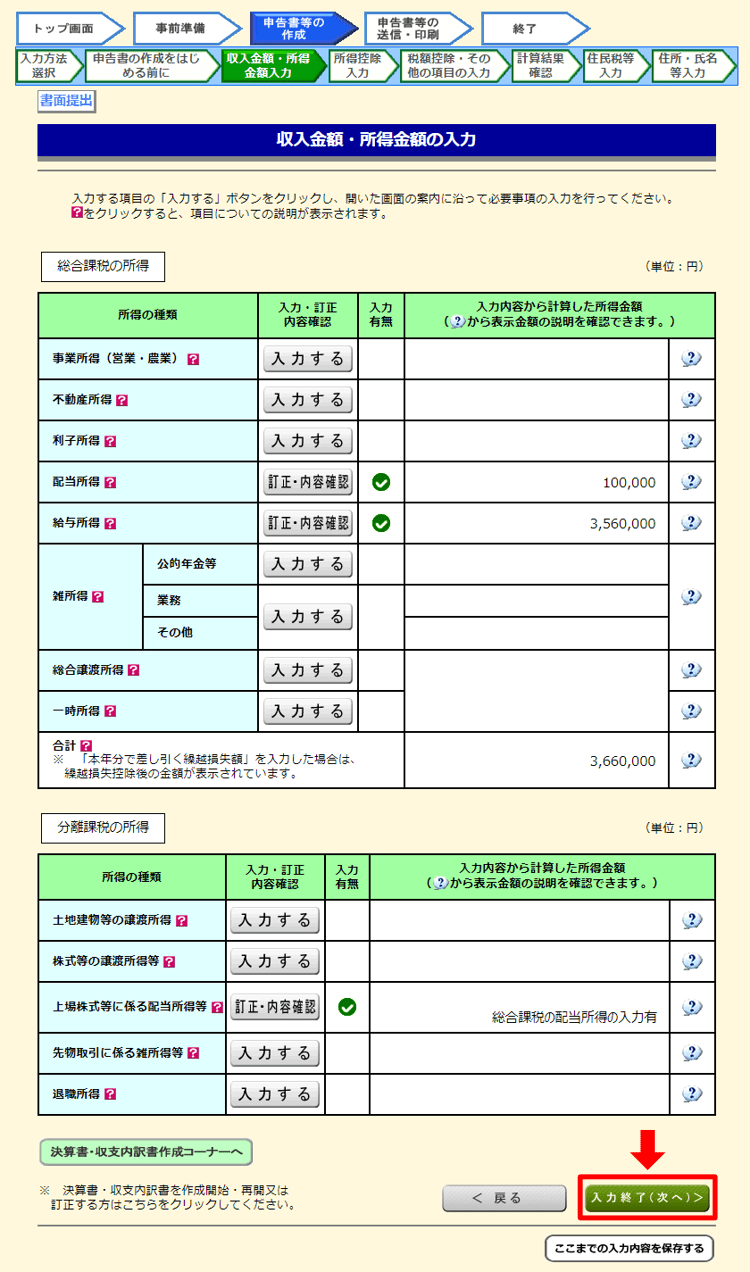

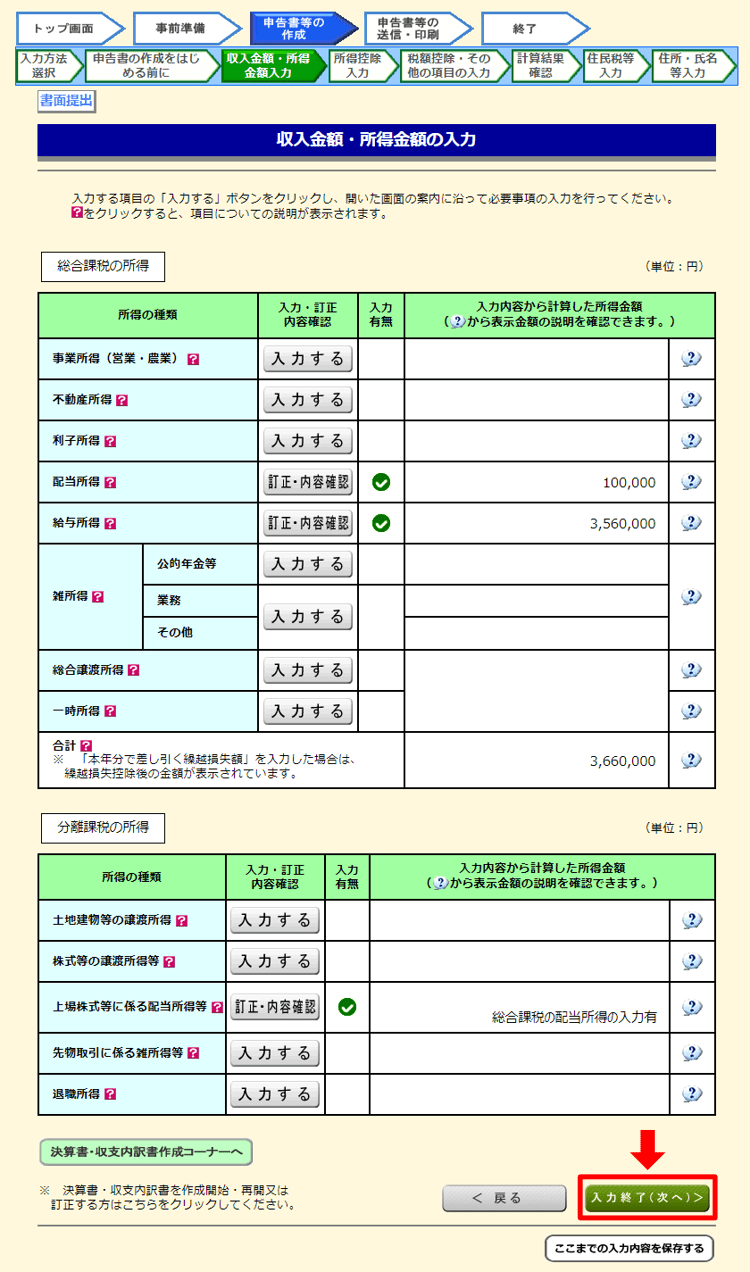

これで配当所得の入力が完了しました。配当所得と給与所得にチェックマークがついて金額が反映されています。「入力終了(次へ)」をクリックして次のステップに進みましょう。

これで配当所得の入力が完了しました。配当所得と給与所得にチェックマークがついて金額が反映されています。「入力終了(次へ)」をクリックして次のステップに進みましょう。

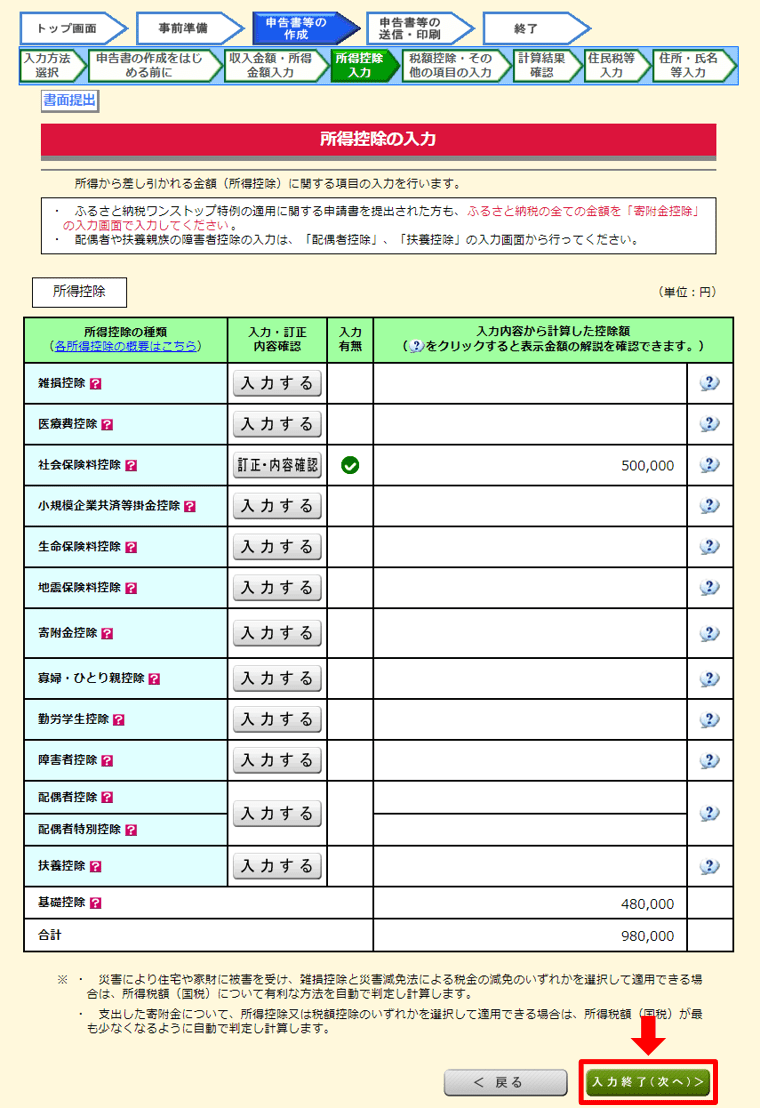

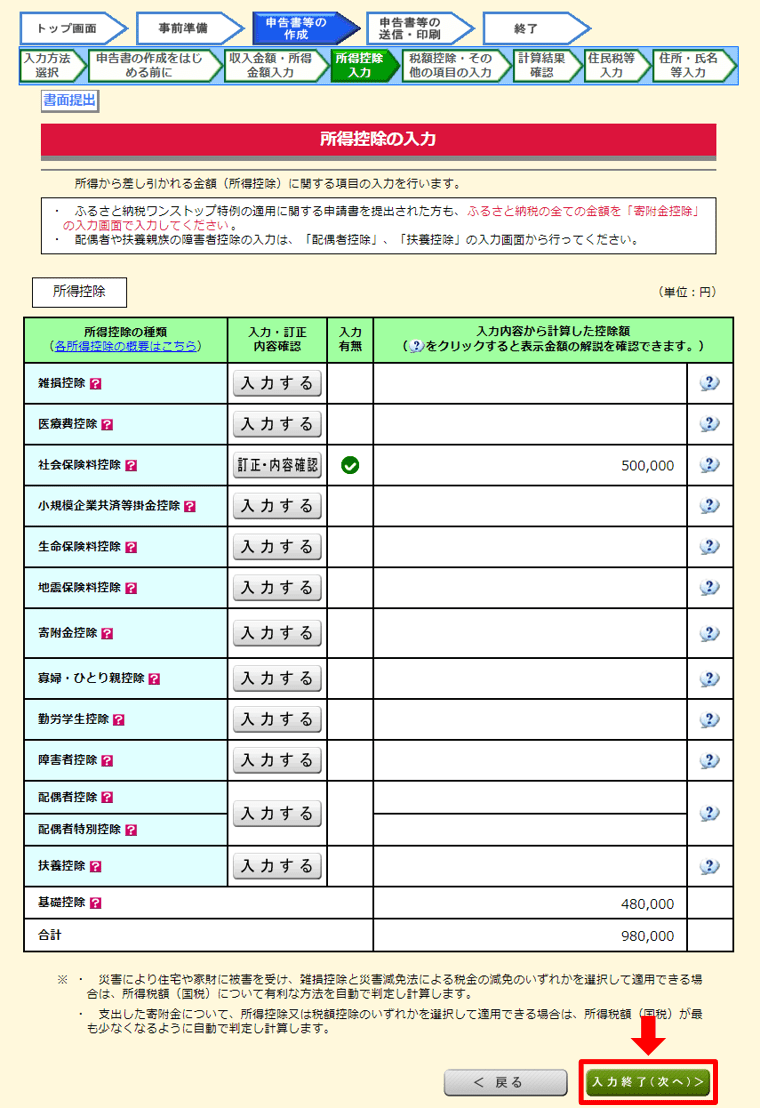

所得控除の入力画面に移動してきました。給与所得のところで入力した社会保険料控除にチェックマークがついて金額が反映されています。 医療費控除や生命保険控除などの該当がある場合は、ここで入力します。ふるさと納税した人は寄付金控除の入力を忘れずに行いましょう。控除項目がなければ、そのまま「入力終了(次へ)」をクリックします。

所得控除の入力画面に移動してきました。給与所得のところで入力した社会保険料控除にチェックマークがついて金額が反映されています。 医療費控除や生命保険控除などの該当がある場合は、ここで入力します。ふるさと納税した人は寄付金控除の入力を忘れずに行いましょう。控除項目がなければ、そのまま「入力終了(次へ)」をクリックします。

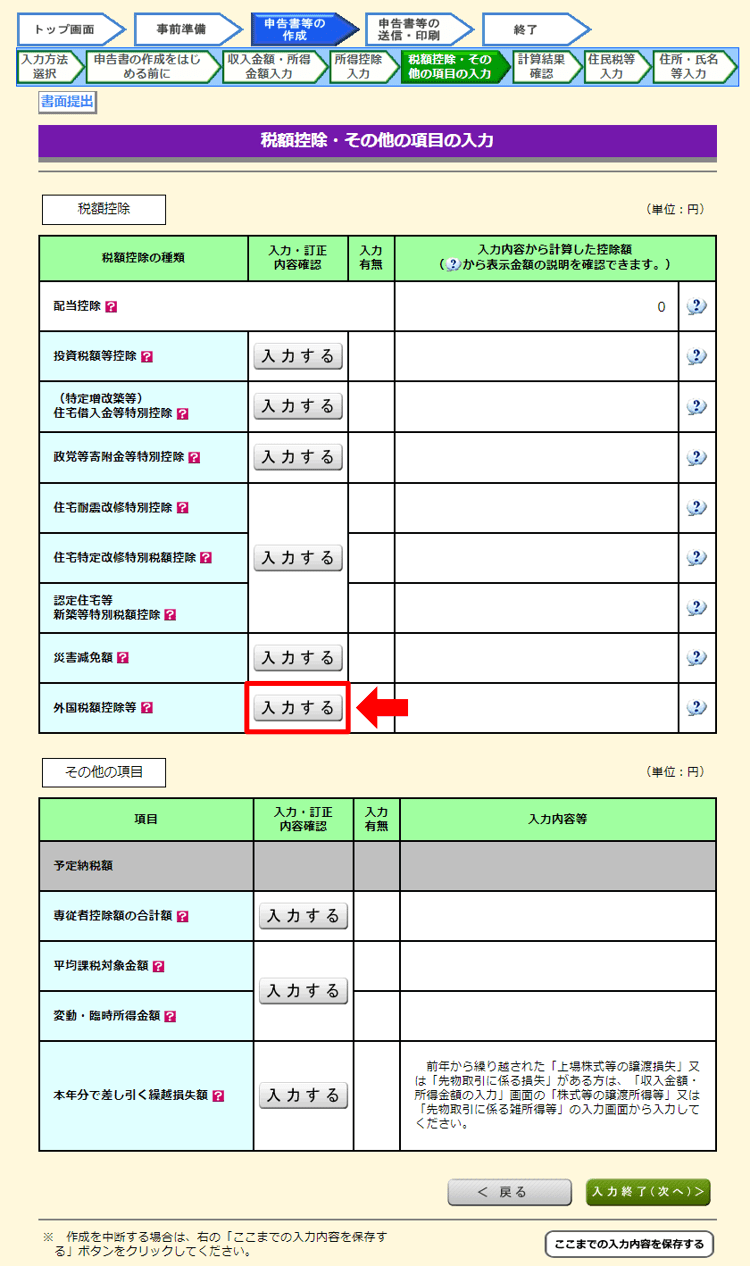

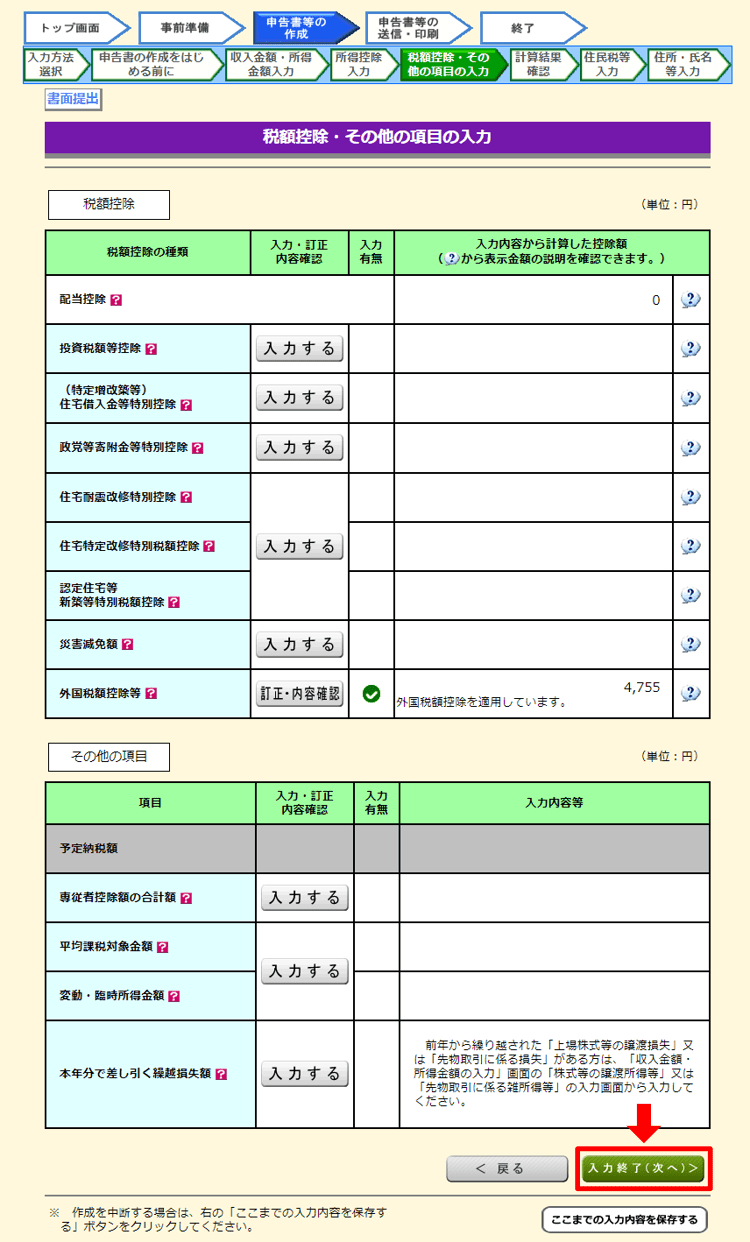

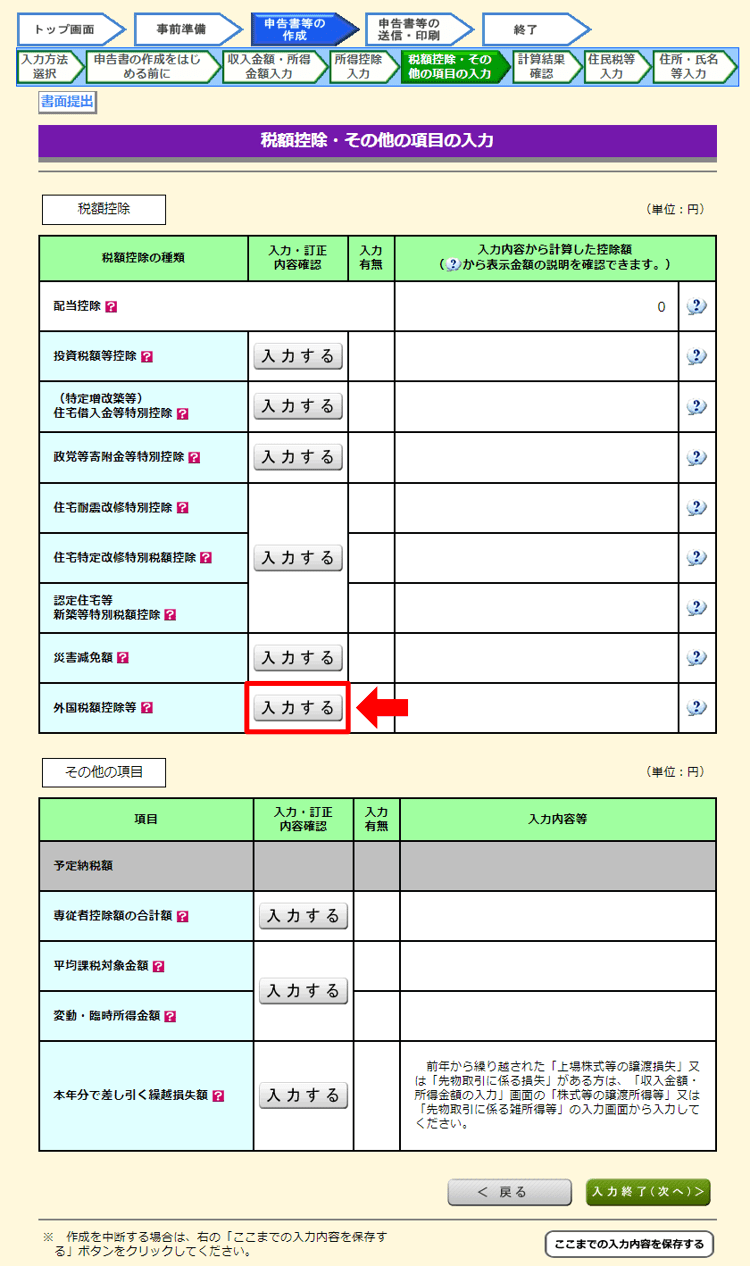

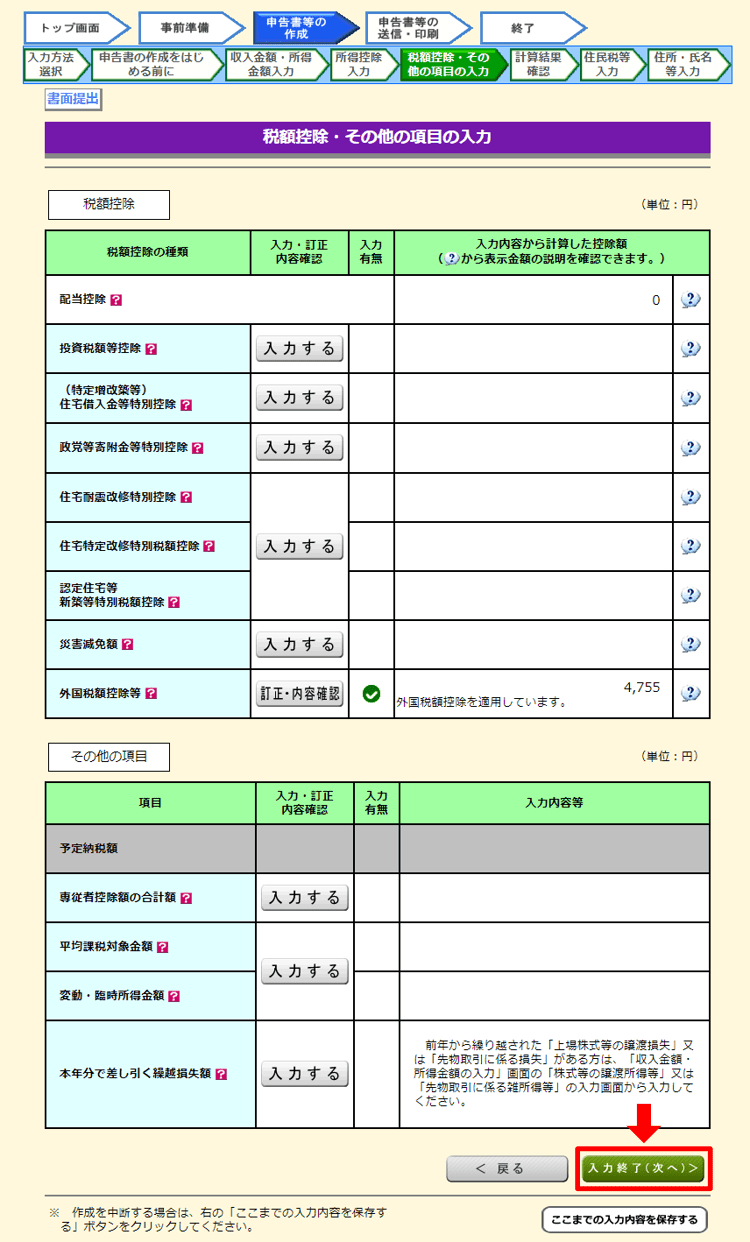

「税額控除・その他の項目の入力」画面に移動してきました。ここで外国税額控除の入力を行います。横の「入力する」ボタンをクリックします。

「税額控除・その他の項目の入力」画面に移動してきました。ここで外国税額控除の入力を行います。横の「入力する」ボタンをクリックします。

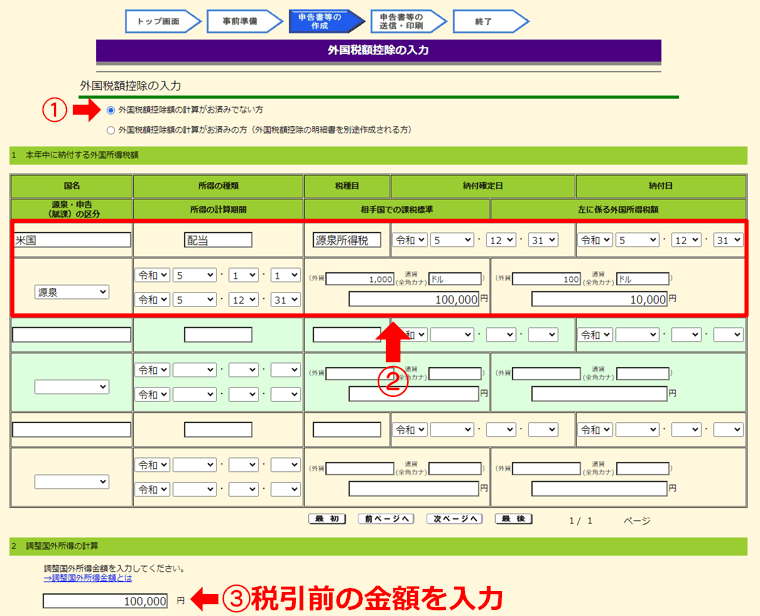

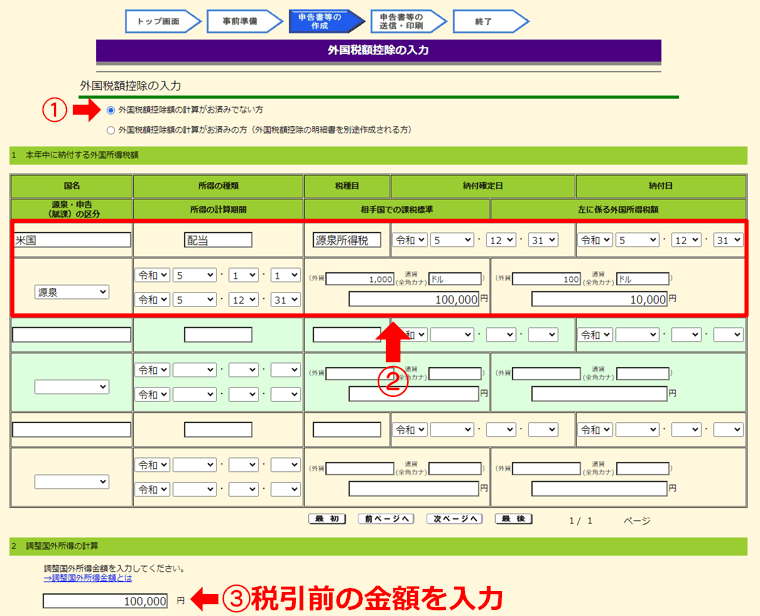

「外国税額控除の入力」画面が表示されます。まず「外国税額控除計算がお済みでない方」(①)を選択します。すると、下に入力項目が現れるので必要事項を入力します。(②)

「外国税額控除の入力」画面が表示されます。まず「外国税額控除計算がお済みでない方」(①)を選択します。すると、下に入力項目が現れるので必要事項を入力します。(②)

②の部分は原則として配当支払いごとにデータを入力します。ADRで外国所得税が源泉徴収されていない配当支払いは「左に係る国外所得控除」の欄を0円(0ドル)で入力します。

「2調整国外所得税の計算」(③)に米国株の配当金合計額(税引前)を入力します。(読者特典『米国株配当集計Excelシート』では、自動で合計金額が表示されるようにシートを組んであります。)

補足説明

配当支払い回数が多いときは、合計金額をひとつにまとめて入力しても大丈夫です。事前に配当支払通知書のデータを『米国株配当集計Excelシート』に記載しておくとスムーズに入力作業ができます。

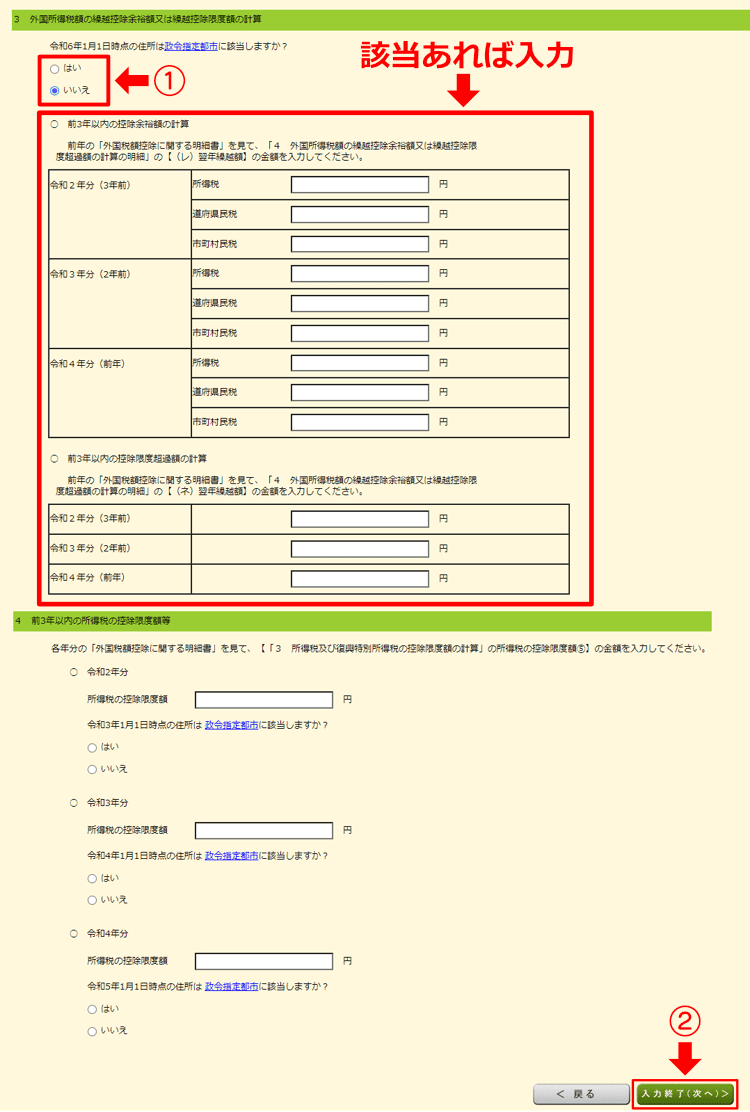

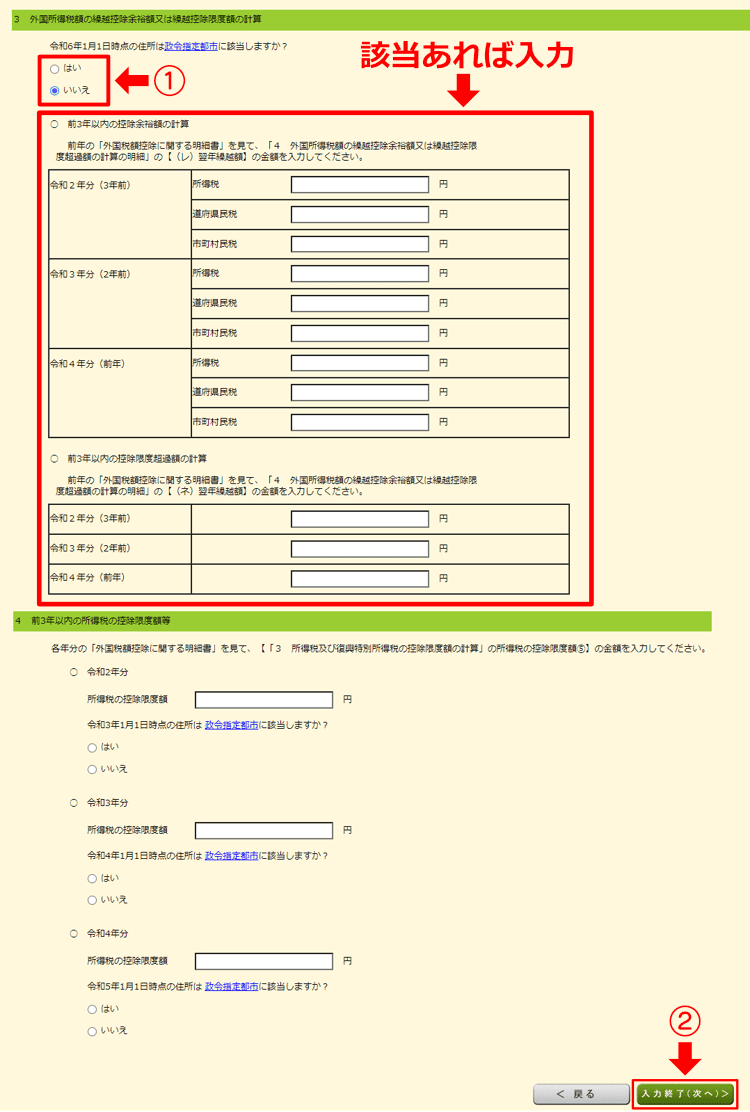

政令指定都市に該当有無(①)を選択します。3年間の繰越控除は該当するときだけ入力します。完了したら「入力終了(次へ)」(②)をクリックします。

政令指定都市に該当有無(①)を選択します。3年間の繰越控除は該当するときだけ入力します。完了したら「入力終了(次へ)」(②)をクリックします。

外国税額控除のところにチェックマークがついて金額が表示されました。「入力終了(次へ)」をクリックして次のステップに移ります。

外国税額控除のところにチェックマークがついて金額が表示されました。「入力終了(次へ)」をクリックして次のステップに移ります。

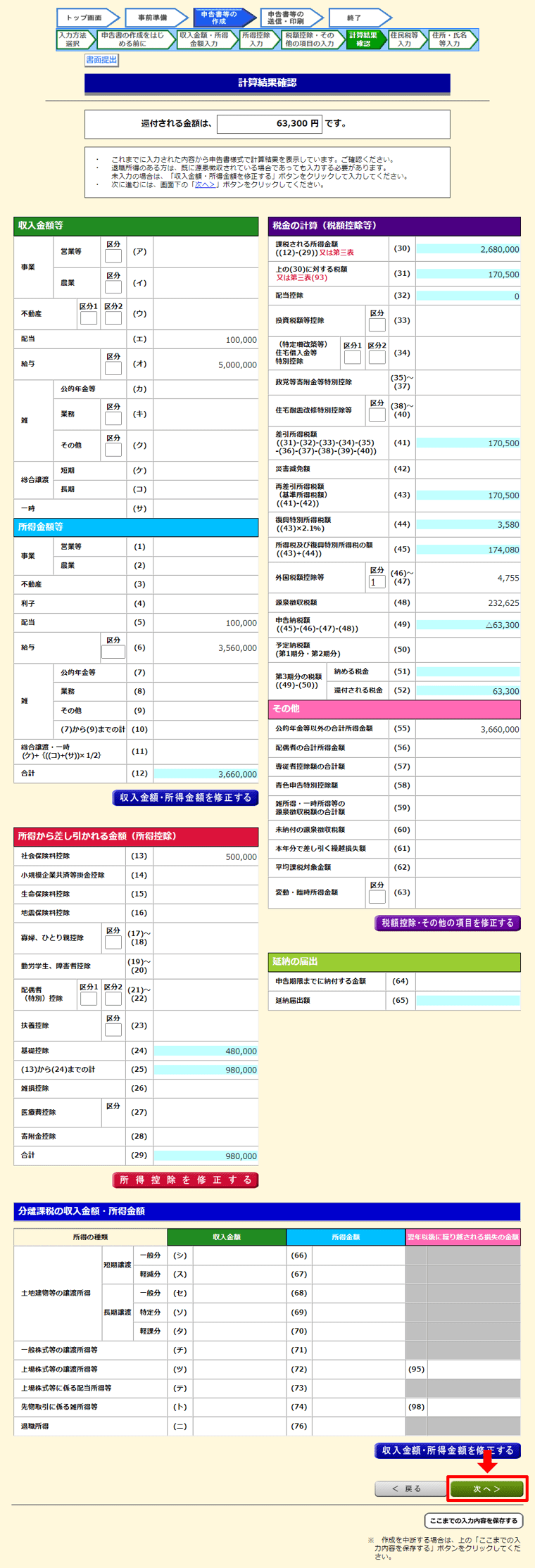

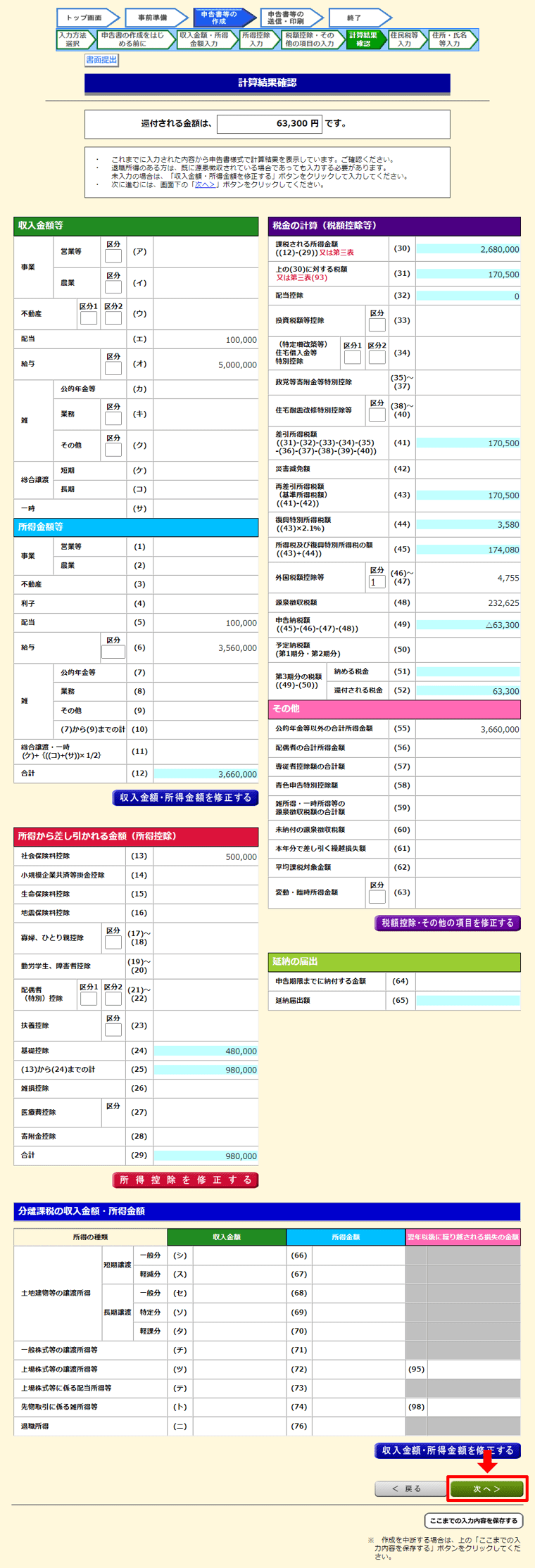

「計算結果確認」画面になりました。今回のケースだと6万3300円が還付される結果となりました。そのまま下へスクロールして一番下の次へをクリックします。

「計算結果確認」画面になりました。今回のケースだと6万3300円が還付される結果となりました。そのまま下へスクロールして一番下の次へをクリックします。

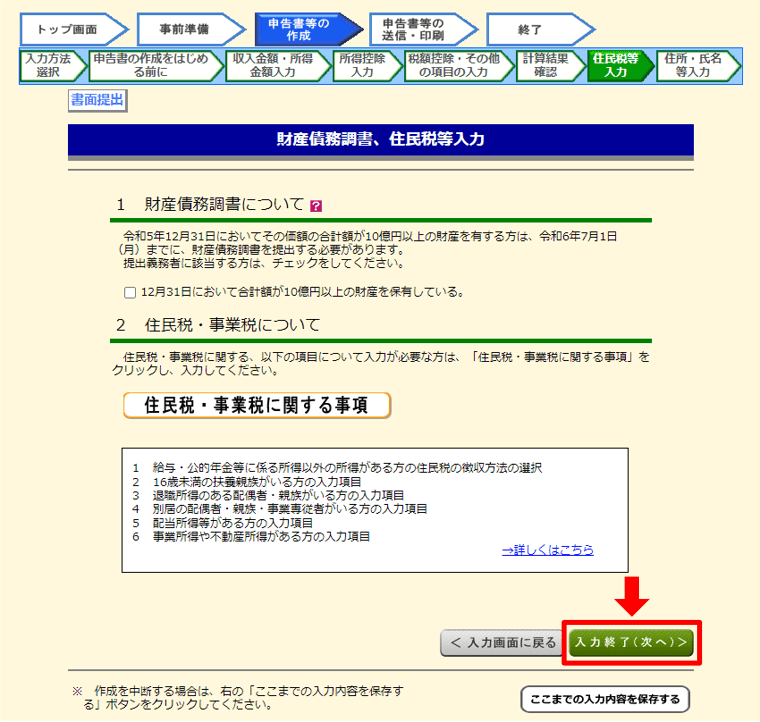

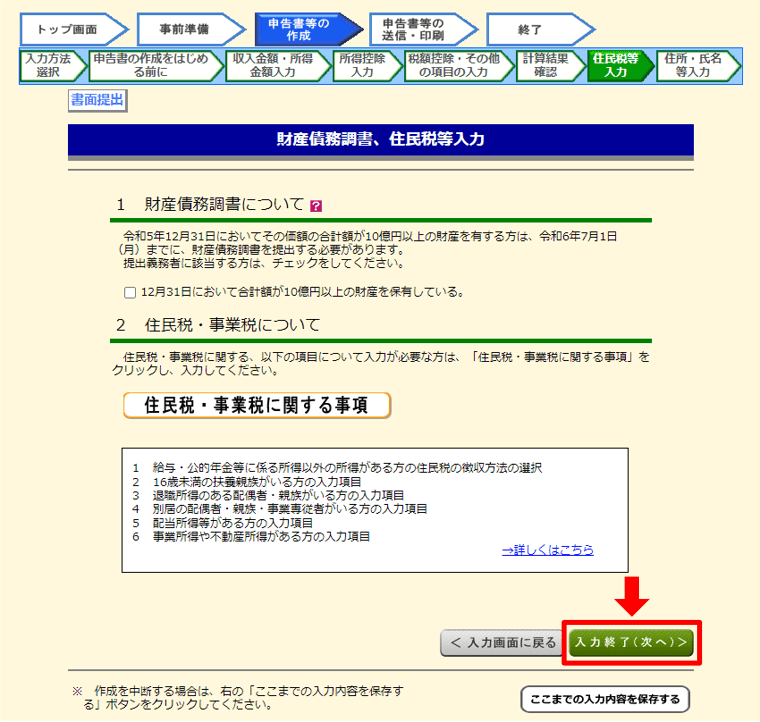

「住民税等入力」画面に移動しました。ここは基本的に該当しない人がほとんどです。該当ないことを確認して「入力終了(次へ)」をクリックします。

「住民税等入力」画面に移動しました。ここは基本的に該当しない人がほとんどです。該当ないことを確認して「入力終了(次へ)」をクリックします。

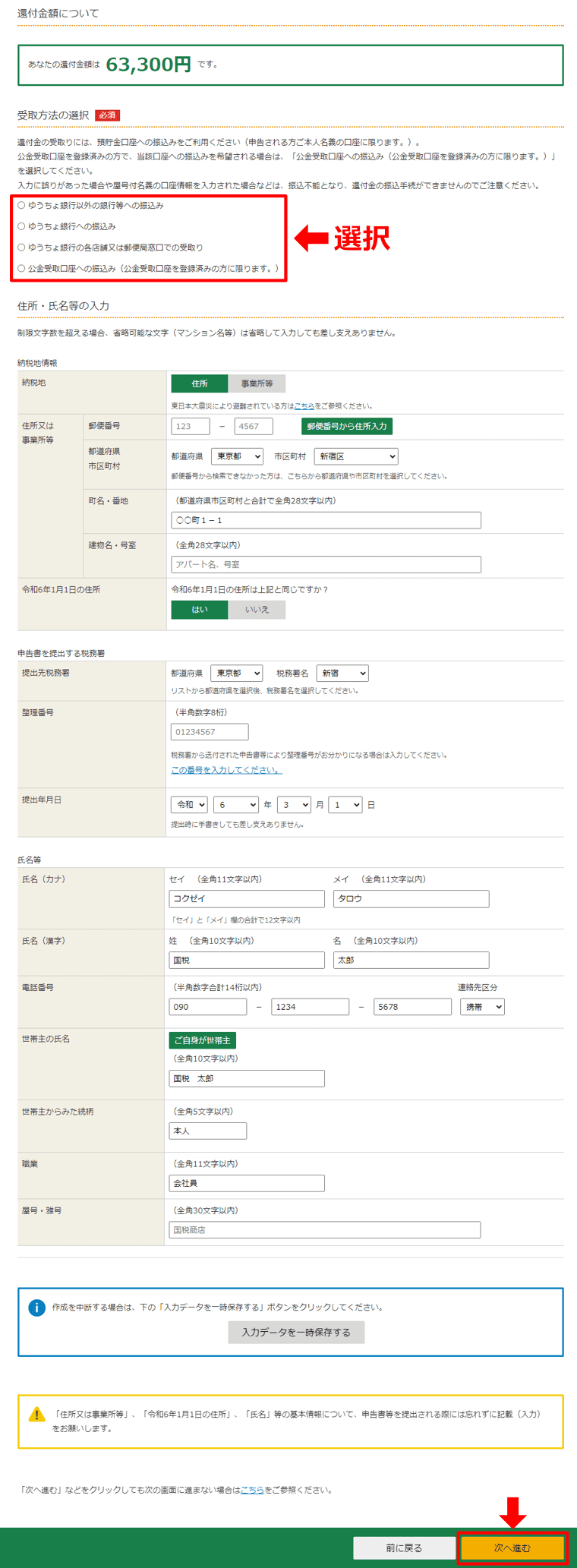

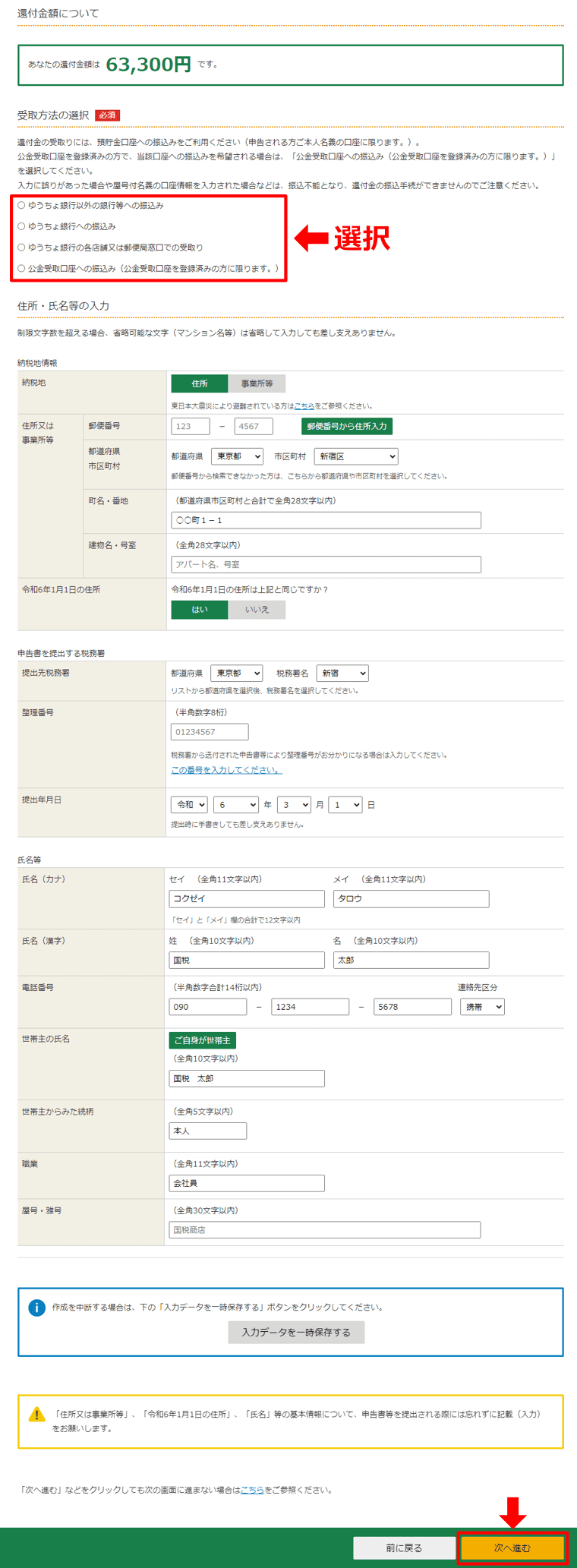

還付金の受取方式を選択して、住所・氏名等を入力します。入力が完了したら「次へ進む」をクリックします。

還付金の受取方式を選択して、住所・氏名等を入力します。入力が完了したら「次へ進む」をクリックします。

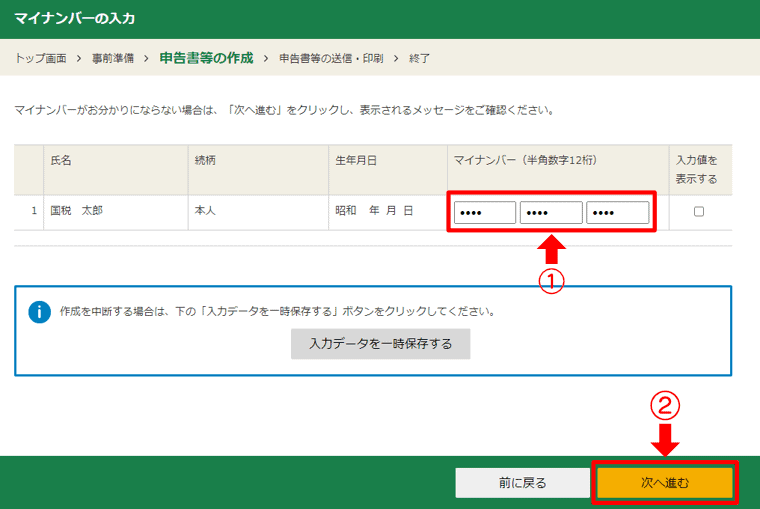

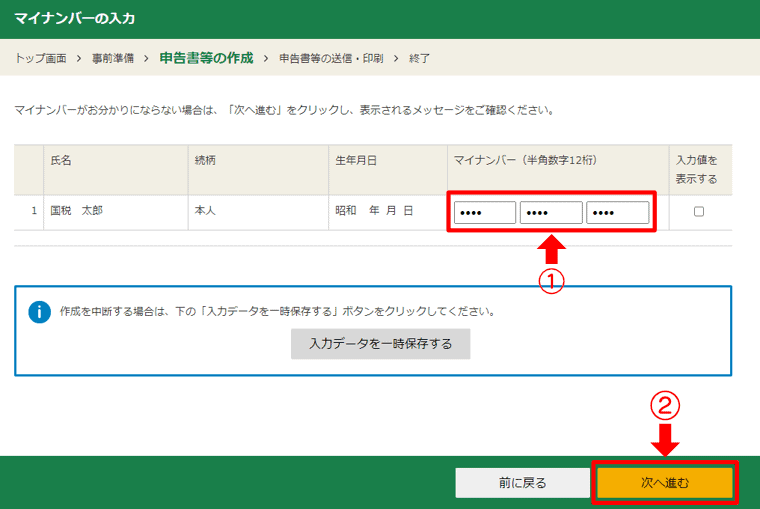

マイナンバーを入力して「次へ進む」をクリックします。

マイナンバーを入力して「次へ進む」をクリックします。

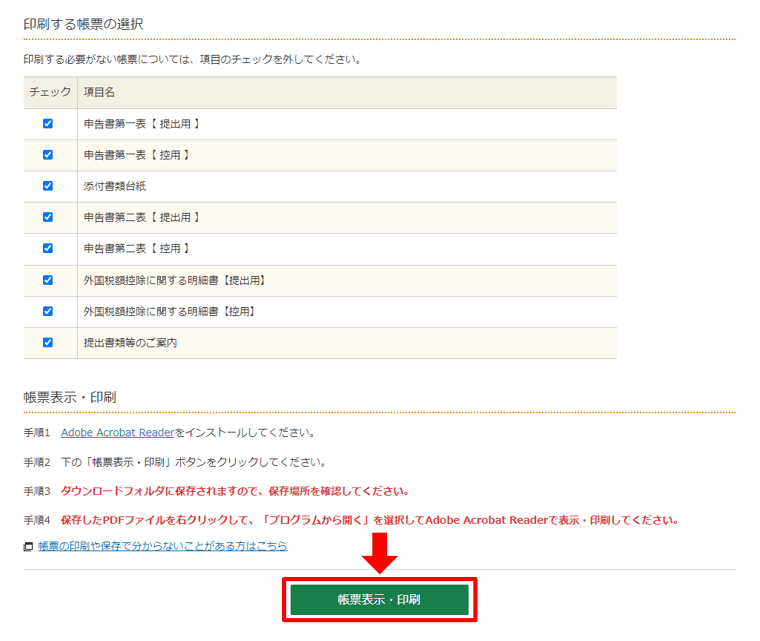

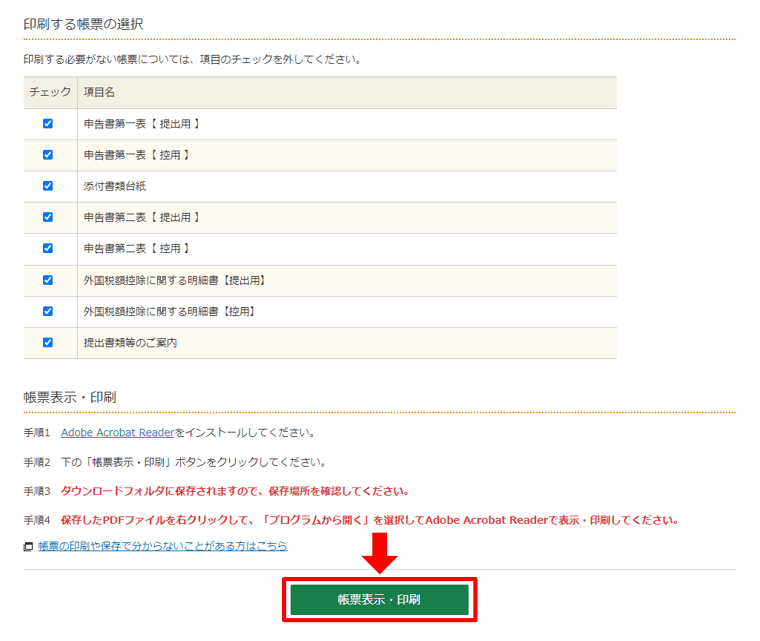

印刷する帳票の選択で全部にチェックが入っていることを確認して「帳票表示・印刷」ボタンをクリックします。すると、金額のデータが入った確定申告書類のPDFファイルがダウンロードされます。

印刷する帳票の選択で全部にチェックが入っていることを確認して「帳票表示・印刷」ボタンをクリックします。すると、金額のデータが入った確定申告書類のPDFファイルがダウンロードされます。

提出する確定申告書類を印刷したら必要事項の記入・押印をして税務署に提出します。ちなみに、提出の際は本人確認書類が必要になりますので、ご注意ください。

平成31年4月1日以後の申告書の提出の際、源泉徴収票等の添付が不要となりました。これまでは外国所得税を課税されたことを証明する書類として、証券会社から発行される「特定口座年間取引報告書」か「支払通知書」を添付することになっていましたが今後は不要になります。

添付が不要となる書類

- 給与所得の源泉徴収票

- 特定口座年間取引報告書

- 外国所得税を課税されたことを証明する書類(支払通知書)

確定申告シーズンの税務署には「確定申告無料相談コーナー」が設置されています。提出前に「確定申告無料相談コーナー」で申告内容の確認をしてもらった方が後日申告漏れ等を指摘されるリスクを減らせて安心です。

外国税額控除の確定申告方法まとめ

令和5年分の確定申告書等作成コーナーで外国税額控除の確定申告書類作成手順を解説をしてきました。年度が変わると入力デザインが新しくなることもあります。

何か分からないことがあれば「税についての相談窓口」に電話すると税理士さんが質問に答えてくれるので、そちらを利用するのもおすすめですよ。